摘要:根据价位不同将TWS耳机分为低中高端机型,<25美元为低端机型,25-100美元为中端机型,>=100美元为高端机型。本文将重点分析TWS耳机2021Q2的低端机型,有几个要点:1.TWS 低端市场2021Q2总出货量605万;2.机型方面,前三机型Redmi AirDots 2、Airdopes 131、Mi Bluetooth Air 2 SE Q2出货分别为159万、121万、71万;3.品牌方面,前三品牌Xiaomi、BoAt、Ptron Q2出货分别为516万、225万、74万;4.地区方面,印度出货476万,中国出货358万;5.是否为入耳机型方面,入耳式机型占61.04%,非入耳机型占38.95%;6.降噪方面,ENC占据98.08%,ANC仅有1.92%。

目录

1. TWS2021Q2低端机型前十……………………………………………………………………… 1

2. TWS2021Q2低端机型品牌前十………………………………………………………………. 2

3. TWS2021Q2低端机型各地区出货………………………………………………………….. 2

4. TWS2021Q2机型是否入耳分析………………………………………………………………. 3

5. TWS2021Q2机型降噪情况分析………………………………………………………………. 3

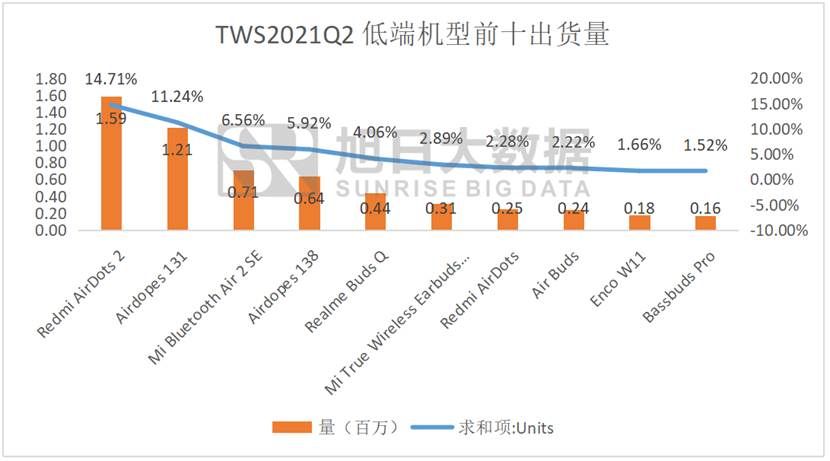

1. TWS2021Q2低端机型前十

TWS耳机低端市场,在2021 总出货量为605万,其中前十合占低端品牌市场的53.06%。第一是Redmi AirDots 2,二季度出货量159万;第二是Airdopes 131,二季度出货量121万;第三是Mi Bluetooth Air 2 SE,二季度出货量71万。第一、三款均是小米的机型,小米高性价比的打法在中国和印度十分吃香。第三款是印度品牌BoAt公司的机型,该公司目前在印度TWS耳机市场是老大地位,官网显示在售TWS耳机就达36款。

2. TWS2021Q2低端机型品牌前十

TWS2021Q2低端品牌前十的出货量合占低端市场95.30%。其中小米低端机型以516万出货量占比低端市场的47.90%,其次是BoAt以225万出货量占20.89%,第三是Ptron的74万占6.90%。可见,小米是低端市场的霸主。

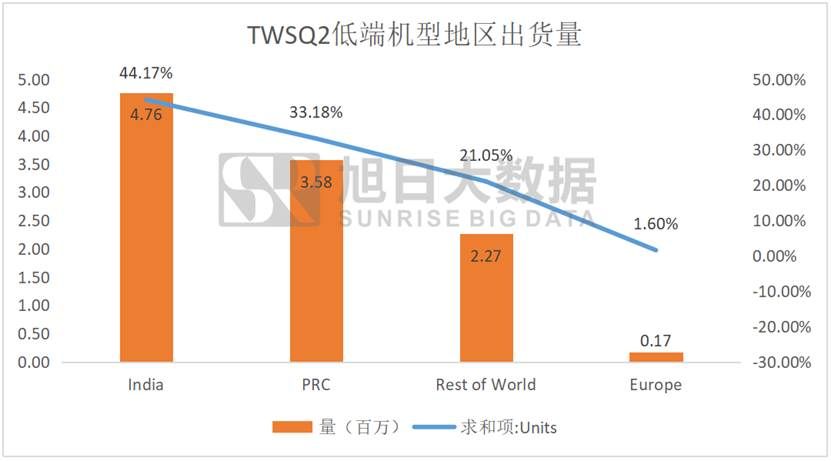

3. TWS2021Q2低端机型各地区出货

TWS低端机在各地区的Q2出货量中,印度出货量最高,为476万占比44.17%,主要是靠本土品牌BoAt、Ptron和Noise三家带动。其次是中国TWS低端市场,Q2出货量为358万,占33.18%,中国低端市场主要是靠小米撑起一片天,小米直接贡献27%份额。欧美地区低端机出货量最低,基本卖不动。可见,TWS低端品牌市场主要是在印度和中国,主打TWS低端机型的玩家可重点布局这两个地区。

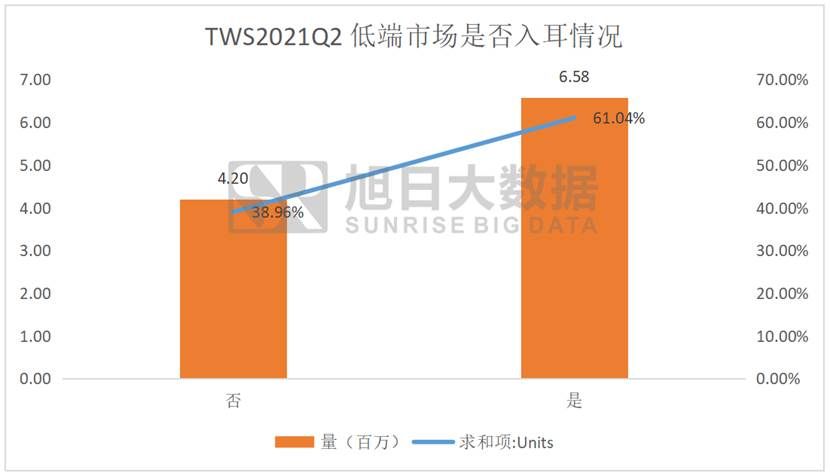

4. TWS2021Q2机型是否入耳分析

TWS2021Q2低端市场出货量按是否入耳情况来看,入耳式耳机占据61.04%,非入耳式耳机占据38.95%,可见消费者对于低端的TWS耳机选择主要是偏向于入耳式,该领域厂商可重点关注。

5. TWS2021Q2机型降噪情况分析

TWS2021Q2低端市场出货量按降噪情况来看,ENC占比高达98.08%,ANC仅占1.92%,出现如此悬殊的情况,主要是由于成本的影响,低端市场的价位本身就非常低,许多厂家并不考虑加上ANC。

6. 总结

TWS低端市场仍然是小米的天下,小米在中国低端市场没有对手,但在印度低端市场却没量。印度的TWS低端市场几乎被本土品牌所垄断,中国品牌在印度市场出货量断崖式下跌,除了本土品牌对本土市场的深刻理解,印度反华情绪也是重要原因之一。印度TWS低端市场出货量主要都是靠电商驱动,虽然BoAt、PTron和Noise三家公司均有布局线下的计划,但短期内线上仍然是主力军。