近期,歌尔股份(002241.SZ)的业绩和股价表现可谓冰火两重天。

10月22日,歌尔股份发布2020年三季度财报,前三季度实现营业收入343.7亿元,同比增长43.9%,实现归母净利润20.16亿元,同比增长104.7%,超前期中报指引上线以及机构的一致预期。

就在市场为歌尔股份取得的骄人战绩欢欣鼓舞时,歌尔股份二级市场表现却与业绩高增长形成巨大反差,11月9日到25日间13个交易日股价跌幅24.4%,市值萎缩近400亿元。

什么原因造成如此大的反差?

图/歌尔股份股价走势

一、歌尔股份三大核心业务分析

正常情况下,研究一家公司的起始,要从它的主营业务构成分析,歌尔股份的主营业务(核心业务)分为三大板块:精密零组件(30%),智能声学整机(42%),智能硬件(25%)。

具体拆分如下图:

图/歌尔股份三大核心业务涵盖范围及占比

1、精密零组件

歌尔股份的精密零组件业务主要分为两大板块。

一是传统的声学组件(扬声器、麦克风、受话器等),声学组件在精密零组件板块营收占比80%,是歌尔股份目前精密组件营收的主要来源。目前,声学组件产品创新发展较为缓慢,行业竞争激烈,导致产品平均价格呈现下滑趋势,未来声学组件产品将会持续微创新,随着市场竞争格局的稳定,产品平均价格将会趋向稳定。传统声学组件业务未来对歌尔股份业绩贡献支撑有限。

二是MEMS器件,此业务目前占比较小,只有20%,但是MEMS未来前景广阔。从技术角度看,其微型化、重量低、功耗低、成本低、功能多等竞争优势使MEMS器件渗透率急速增长;从下游应用领域看,MEMS可覆盖大部分消费电子类产品,智能手机、手表、手环、VR、AR等。未来MEMS麦克风会逐步取代ECM麦克风,成为消费电子的主流麦克风产品。歌尔股份的MEMS器件主要归于控股子公司歌尔微电子旗下,11月10日,歌尔股份筹划歌尔微电子分拆上市,主要就是借助资本力量整合MEMS设计、研发、制造、销售各环节资源,做大做强微电子。这也侧面透露歌尔股份未来在精密零组件业务的发力点在于MEMS微电子赛道。

图/歌尔股份精密零组件业务的构成及占比

2、智能声学整机

智能声学整机,是歌尔股份最大的营收板块,主要受益于TWS耳机的爆发。

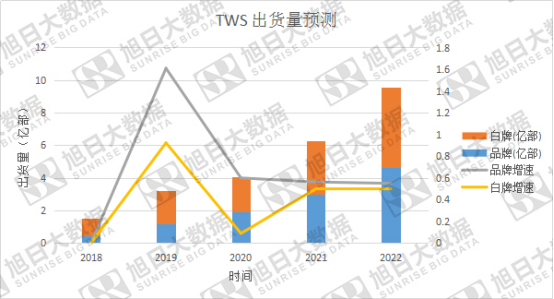

根据旭日大数据的预测,2020年TWS耳机出货量4亿副,2021年6.3亿副,2022年近10亿副,行业极具想象空间。2019年,歌尔股份成功切入苹果供应链,证明其在TWS领域的制造能力。

歌尔股份被苹果认可,就具备拿下华为、小米、OPPO、vivo等主流手机品牌TWS订单能力,从行业爆发性增长叠加大客户的拓展,智能声学整机业务对歌尔股份营收增长形成重要支撑。但是需要注意一个问题,智能整机业务整体净利率比较低,只有3.6%,对净利润的贡献较低,主要靠量驱动。

图/全球TWS耳机出货量及增速

3、智能硬件

智能硬件业务分为三个子版块:AR、VR,智能穿戴,智能家居。

首先,智能手表是AIoT时代的爆款智能穿戴产品之一,行业品牌众多,定位与卖点各有千秋,主要聚焦于健康管理与运动两大核心功能。根据trendforces统计,2016-2019年,全球智能手表出货量从1870万只提升至6260万只,年复合增长率为49.6%。随着智能手表功能愈加丰富、产品定位和外观等属性逐步多元化,市场渗透率将会进一步提升,预测到2022年全球智能手表出货量将达到1.13亿只。

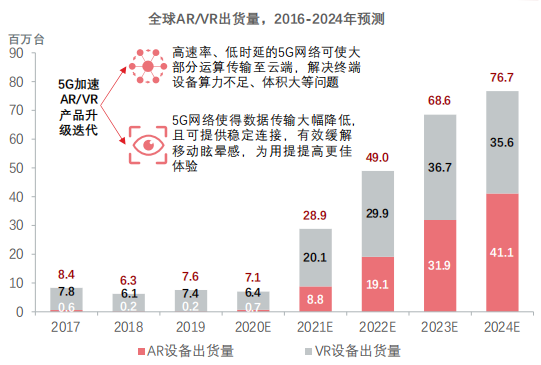

其次,2019年全球AR/VR设备出货量为760万台。受益于光学技术迭代和5G技术应用落地,AR/VR设备行业将会在2021年之后迎来高速成长期,预计2024年AR/VR设备出货量达7670万台,2019-2024年年复合增长率为58.8%,其中,AR与VR设备出货量分别为4110万台与3560万台。全球科技领先企业纷纷布局AR/VR设备领域,并陆续发布新产品。AR设备参与者包括微软、谷歌、Magic Leap、亮风台等企业;VR设备参与者包括索尼、Facebook旗下企业Oculus、HTC、微软、华为等。另外,据媒体消息,苹果也将加入AR/VR市场中,预计2021-2022年发布AR眼镜产品。因此,VR、AR是未来歌尔股份的一个重要看点。

最后,是智能家居,由于目前智能家居在智能硬件领域占比较少,公布的信息不完善,此处暂不深入研究。

图/全球AR/VR设备出货量预测

二、歌尔股份核心驱动力分析

短期来看,歌尔股份的核心驱动力是TWS耳机业务爆发、带来的代工以及精密零组件需求的扩张。

中期来看,歌尔股份的手环、手表快速增长驱动MEMS器件以及代工需求增长。

长期来看,歌尔股份的核心驱动力主要来自于VR、AR产品的渗透率快速提升。

三、ODM竞争格局分析

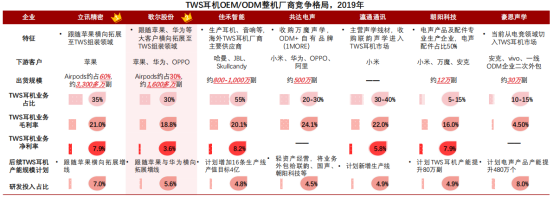

1、现状:出货规模在1000万以上的,有歌尔股份、立讯精密、佳禾智能。

立讯精密、歌尔股份的客户主要集中于苹果、华为等手机厂商端,佳禾智能客户主要集中在传统音频厂商端,走差异化竞争战略。后排的共达电声(万魔)、瀛通通讯、朝阳科技、豪恩声学出货量相对较少,另外还有富士康、猎声+QCY、天健电子、美律、卓翼科技、中诺通讯、峥嵘电子、安特信、科奈信等厂商,目前阶段各ODM厂商处在百花齐放阶段,竞争格局并非尘埃落定。

分苹果端与非苹果端看,苹果端毋庸置疑的就是立讯、歌尔绝对龙头。非苹果端目前竞争较为激烈,歌尔已经成功切入华为与OPPO,后续有望放量,旭日大数据最新调研数据(6-9月)得出,佳禾智能、共达电声(万魔)、猎声+QCY出货量排在前列,主要原因是绑定下游的大客户,非苹果端的ODM厂商未来竞争格局有待进一步观察。

2、竞争格局未来展望:

第一梯队的立讯精密、歌尔股份,都是走精密零部件+整机垂直整合战略,这样可以提升自身的毛利率,又有利于保持竞争力;毛利率高也有助于研发投入,从而进一步提升制造工艺,增强自身护城河,客户端主要针对手机品牌。

第二梯队的佳禾智能、共达电声(万魔)、猎声+QCY战略路径也非常清晰,深度绑定传统音频厂商,传统音频厂商在很多品质方面有特殊的表现,有固定的消费群体。

第三梯队主要路径走低端价格策略,深度绑定电商品牌效果较好,电商端对渠道和消费倾向的把握度较强,针对性把握住部分消费群体。

整体来看,预计未来手机厂商有完备的线上、线下销售渠道,更容易占据市场份额;其次是电商端占据的低端品牌,由于敏感性较强,同样可以快速占领市场;最后是音频厂商,因为渠道端的劣势,以及制造成本高起,未来一旦价格下沉,很可能是最先被蚕食的一个梯队。

图/2019年TWS耳机OEM/ODM整机厂商竞争格局

四、解读歌尔股份业绩与股价“南辕北辙”

从上文的歌尔股份主营业务拆分及发展、竞争格局演变、核心驱动力推断。

首先,精密零组件(营收占比30%)板块,单从发展前景判断,成长性最好的MEMS器件未来拟单独拆分上市,无疑会对歌尔股份未来业绩成长造成拖累。

其次,智能声学整机板块,受益于TWS耳机的爆发式增长,短期可以保持高速增长,但是由于其代工净利率较低,未来对净利润的增长贡献有限。

最后,智能硬件板块,手表、手环、AR、VR市场前景较好,但是这个模块的赛道,仍然处于行业的初创阶段,未来不确定性很高;此外,智能硬件板块属于资本密集型行业,对研发投入有很高的要求,需要不断的研发投入,会拉低企业净利率,导致在短期内难以看到净利润大幅增长。

因此,三大核心业务深入看,市场对歌尔股份未来的业绩高增长出现分歧和担忧。

除此之外,三季报中歌尔股份存货高起,达到122亿元,即便除去存货,由于空运改海运、发出商品占存货比高起,受销售收入确认周期拉长的影响,这个存货金额也是市场金融机构不敢忽视的风险之一;再者就是目前歌尔股份市盈率52倍(TTM)也不算便宜。

以上多方面原因,导致歌尔股份的二级市场表现与三季报业绩高速增长走势“南辕北辙”。