在业绩快报中,长信科技给出了利润增长的一系列原因,但对于营业总收入较上年同期下降37.42%的原因却没有说明。我们先来看一下长信科技是怎么解释利润增长的,随后再来分析一下长信科技为什么会在营业总收入上会下降的部分原因。

经营业绩和财务状况情况说明

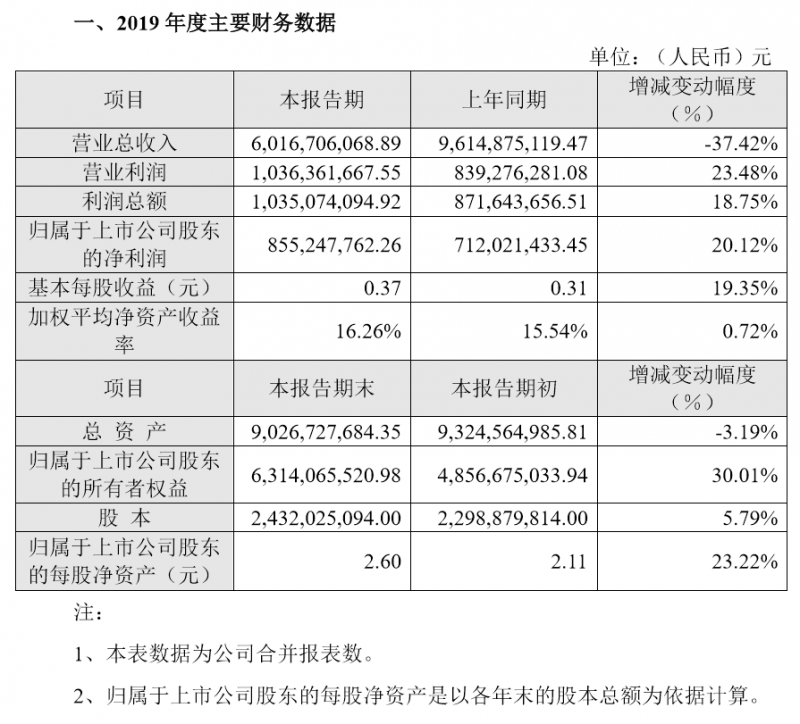

1、报告期内,公司实现营业总收入6,016,706,068.89元,较上年同期下降37.42%;实现营业利润1,036,361,667.55元,较上年同期增长23.48%;实现利润总额1,035,074,094.92元,较上年同期增长18.75%;实现归属于上市公司股东的净利润855,247,762.26元,较上年同期增长20.12%。

上述业绩上升的主要原因是:

(1)报告期内,公司各业务板块均保持稳健增长的良好态势,在手订单充足,充分挖掘产能以满足客户迫切的订单需求;

(2)报告期内,公司凭借业务板块间的产品协同性优势,在市场端积极推行一贯化产品战略,实现国际和国内核心高端客户在多业务板块的合作,进一步

巩固了公司在汽车电子、消费电子、可穿戴设备领域触控显示模组、高端面板及盖板减薄的头部地位,并持续受益于行业高增速及份额提升;

(3)报告期内,公司持续加强存货和应收账款的管控,资产运营质量高效,存货周转天数和应收账款周转天数在同行业中均处于较好水平,精细化的管理带来公司业务快速健康发展;

(4)报告期内,全球智能手表可穿戴设备市场需求放量。一方面,公司发行可转债投资的智能穿戴项目进展顺利,已实现向北美电子消费巨头柔性OLED显示模组批量出货;另一方面,公司向全球知名智能可穿戴客户群如三星、Fibit、华为、华米独供旗舰高机种可穿戴显示模组。公司在智能可穿戴显示模组领域的领先地位进一步确立;

(5)报告期内,5G建设加快,5G手机加速推出,公司作为华为、小米、OPPO等手机触显模组核心供应商,与全球知名手机客户群合作研发并为其独供一系列5G手机显示模组产品,市场占有率高。

(6)报告期内,公司加快减薄业务新场景使用,UTG进展顺利。目前薄化段及强化段均达到量产水平,极限R角满足终端客户高等级需求,业已完成20万次弯折测试、跌落测试等性能测试,目前正在加快进行与终端知名手机厂商后段整机测试。

2、报告期末,总资产余额较年初下降3.19%,主要是报告期内货币资金、应收票据、应收账款、存货等主要资产项目规模减少所致;同时,公司强化各项管控工作,负债金额大幅下降,资产负债率进一步下降至29%。

3、报告期末,归属于上市公司股东的所有者权益较年初增长30.01%,主要是公司报告期内取得的经营业绩同比上年增加以及发行可转换债券转为股份所致。报告期末,归属于上市公司股东的每股净资产为2.60元,较本报告期初增长23.22%,主要是本报告期内公司实现的归属于上市公司股东的净利润增长以及发行可转换债券转为股份所致。

对于上面这些信息,其实长信科技在此前的多次公告内容中都有提示或提及,归结起来就是三类:一是苹果LCD面板减薄业务,二是苹果手表的OLED模组业务,三是特斯拉的汽车中控面板业务。

事实上上面这三项业务里,只有后两项是增长的,实际上第一项苹果LCD面板减薄业务,其实只是保持了以往的规模,因为苹果大量采用OLED手机面板,这部分减薄业务是会慢慢缩减下降的,而这也是资本市场对长信科技的增长有所担心的部分。

在苹果手表的OLED模组业务部分,尽管单价较高,但是对于品质的管控也较严,实际上要获取利润并不容易,但要是品控过关并且稳定下来后,只要人员流动不是太大,这部分的利润水平也会比较稳定。

特斯拉电动汽车相关概念也是现阶段资本市场十分愿意炒作的部分,长信科技由于已经跟特斯拉合作多年,这部分的业务增长只能依赖其汽车产量的实际增长,不过从目前的状况来看,特斯拉汽车的总体出货量数字摆在那里,相要在数量上再做文章并不容易。

现在再来看看长信科技的营收总收入下降问题。

在长信科技高管层把控制权卖给国资委脱身之前,长信科技的业绩增长中有一项十分迅猛的,就是李星多次分析过的显示触控一体化模组业务。

前些年很多做显示触控一体化模组业务的厂商,都喜欢疯狂扩产的原因实际上大家都较清楚,就是由于显示模块在消费类电子产品成本组成中占了很大的一部分,单品的产值很高,能在短期内带来大量的营业收入增长。

然而显示触控一体化模组业务从根本上来说还是简单的组装代工业务,实际上组装技术并不为行业所重视,更多的时候只是关注产能配合度。

也正如此,显示模组加工行业与其它代工行业一样,真正的利润十分微薄,一旦在管理上跟不上真正的现代化精细管理,只是走走形式化管理的话,代工业务很容易陷利高收入负利润的陷阱中,并且在高收入、高现金流的诱惑下欲罢不能。

当大家把手里的现金大手大脚的分完花完后,这类公司就只剩下一个负利润空壳了。

长信科技原来手里也是有大量的显示触控一体化模组业务来提振业绩,其中由于给苹果LCD面板减薄的缘故,与JDI的关系比较紧密,长信科技也同时拿到了中国内地使用JDI面板的手机品牌显示模组订单,从而打入品牌厂商后,又反过来从手机品牌那里拿到了使用其它LCD面板厂商产品的显示模组订单。

不过长信科技也没逃脱其它几家近年来同样冲刺显示触控模组代工业务的上市公司的命运:大量现金被分完花掉后,疯狂扩张产能留下的债务开始侵蚀本业的体质。

当高管们把控制权交给国资部分后,最先削减的肯定是利润把控力度大的显示触控模组一体代业务,但对客户来料代工OEM类只赚代工劳务费的简单业务预以了扶持,从而杜绝了大量利润黑洞的产生与扩大。

少了这部分利润不稳定的业务,原有本业的在国资的背书下继续稳定运营,本业的盈利能力又给显现了出来,长信科技的利润在原有基础上得到改善也就顺理成章了。