尽管如此,但从方案商以及ODM厂商而言,近几年来,随着智能手机市场出货量的不断集中,导致这两大产业的竞争则异常激烈,头部竞争的趋势太过明显,且不得不加速拓展新的市场。

另一方面,“低毛利率”可以说是这两个产业难以去掉的标签,而庞大的现金流则是这类企业运转的根基,多方因素影响之下,方案商和ODM厂商不得不加速资本化谋求上市。然而截至目前,真正已经算成功“上市”的ODM厂商并不多,闻泰科技的曲线上市可以说十分成功,再如智慧海派、中诺通讯等被上市公司所收购,同样可以说已经十分成功!

但就方案商而言,其上市难度之大还要胜过ODM厂商。前不久,据手机报在线报道,手机方案商豪成控股就已经在港股启动了IPO,其2016年的ODM业务毛利率低至1.7%。

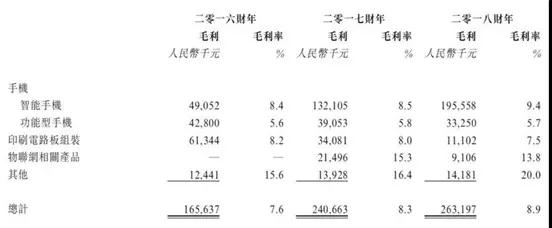

早在2019年4月,据手机报在线查询得知,出货量在旭日大数据排行中位列第十左右的禾苗,日前也在港股启动了IPO,其2018年手机出货量2000万部出头,其中智能机只有700多万部,毛利率为5.7%,而功能机近1300万部,毛利率为9.4%,综合毛利率为8.9%。

近来,据手机报在线查询得知,禾苗在港股IPO已经过会,并将于11月12日在港股挂牌上市,股票代码为01401(SPROCOMM INTEL)!

资料显示,禾苗拟发售2.5亿股,其中香港发售2500万股,相当于全球发售的10%,每股作价0.5元至0.6元,10月30日-11月4日中午前接受公开认购,每手20000股,入场费12120.92元。如果以中间价0.55元定价,所得款项净额9600万元,拟将全球发售所得款项净额约46%将用于提高公司泸州厂房装配印刷电路板组装的产能;约16.8%用于用作增强研发能力;约10.2%将用于增加销售及市场推广力度;约6.7%将用于升级公司的电脑硬件、软件及ERP系统;约10.4%部分偿还按揭借款;9.9%将用于额外营运资金及其他一般公司用途。

值得一提的是,下一家上市的ODM又将会是谁,华勤?还是龙旗?

ODM厂商禾苗港股IPO过会:

2018年出货量超2000万部,印度市场营收占比过半

据禾苗在联交所的招股书显示,禾苗通讯为一家专注于新兴市场的ODM手机供应商,根据数据机构报告显示,其2017年出货量位居中国ODM手机供应商中第七名,拥有市占率2.6%。其主要从事ODM研发、设计、制造及销售手机和手机的印刷电路板组装,市场涵盖超过15个国家,并策略性的专注于印度及其他需求不断提升且人口众多的新兴市场。

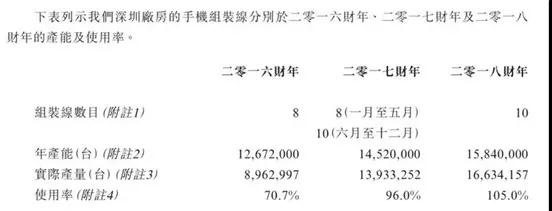

据了解,禾苗在国内目前有两个生产基地,即负责手机组装的深圳厂房及配备四条贴片线的泸州厂房。其中,深圳厂房总年产能1580万台手机,泸州厂房年产能250万片智能手机用印刷电路板组装。

根据招股书,禾苗通信拟将IPO募集净额用于:一、提高泸州厂房装配印刷电路板组装的产能;二、增强研发能力,丰富手机相关产品及物联网相关产品,计划购入5G手机产品的测试机器,及在今年10月增聘20名研发人员;三、增加销售及市场推广力度,增强在印度的市场渗透率,扩大北非等新兴市场客户基础,在中国推广智能定位器、智能音响、智能锁等物联网产品,为此计划于10月招聘15名销售人员;四、升级电脑硬件、软件及ERP系统;五偿还贷款等。

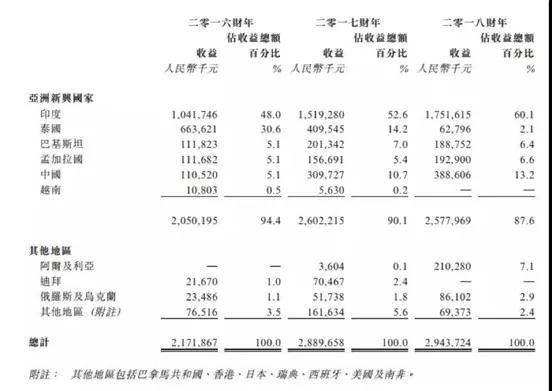

其客户群体包括印度、泰国、中国、亚洲其他国家及全球其他地区的各类本土知名品牌的手机供应商、电信运营商和贸易公司!其接近60%的收入来自印度市场的客户,中国市场客户占收入约13%,2016-2018年,来自亚洲新兴市场的营收占比分别为94.4%、90.1%、87.6%。

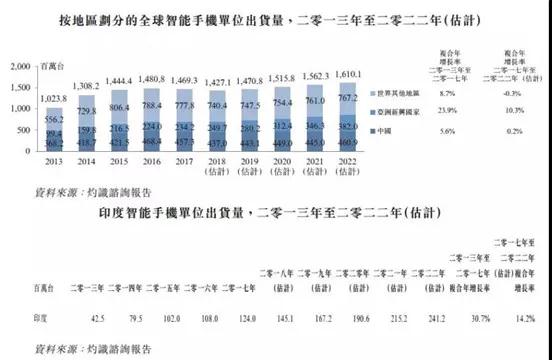

根据数据报告显示,印度智能手机的销售价值按年复合增长率24.1%从2013年的74亿美元增至2017年的175亿美元,且预计其将按年合年增长率14.8%进一步由2017年的175亿美元增至2022年的350亿美元。印度智能手机普及率由2013年的每百人6.8部上升至2017年的每百人28.8部,预计于2022年将上升至每百人63.6部。

2016-2018年来自泰国市场的营收分别为6.63亿元、4.09亿元、6.27亿元,来自泰国的营收主要由向Vivatel销售3G手机所贡献。Vivatel向领先的泰国电信公司销售产品,该公司于泰国证券交易所上市,主要从事4.5G/4G、3G和2G网络覆盖的电信业务。2017年来源于泰国市场的营收降低,主要是由于Vivatel购买3G手机的订单减少,背后的原因则在于泰国电信公司拓展4G业务!

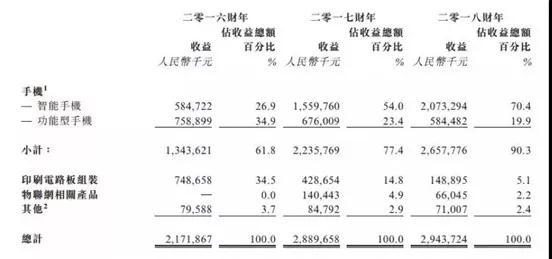

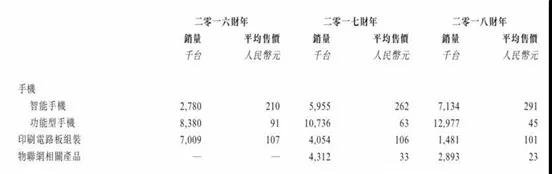

营收方面,2016年-2018年分别为21.71亿元、28.89亿元、29.43亿元,其中变化最大的为智能手机业务营收的变化,从2016年占比26.9%提升到2018年的70.4%,而功能机营收占比则从34.9%下降到19.9%,不过,两者业务合计占比在总营收中占比超过了90%。作个业绩对比,截至目前禾苗的营收仍不足30亿元,而对于前几大ODM厂商中的华勤来说,其2018年的营收已经突破了300亿,这就是一二线ODM厂商之间的差距!

从手机的平均售价来看,4G手机营收占比最高,超过了50%,尽管2G手机出货量远远超过3G/4G手机,但是其营收相对来说最少,占比只有21.2%,3G手机营收占比则达到了27.3%。

整体毛利率从2016年的7.6%增加至2017年的8.3%,主要由于销售物联网相关产品及提供其他服务,其较手机具有较高的毛利率。整体毛利率进一步增加至2018年的8.9%,主要由于智能手机的毛利率增加。2016-2017年智能手机的毛利率维持相对稳定,分别约为8.4%及8.5%。2018智能手机的毛利率增至9.4%,主要由于向阿尔及利亚客户作出的销售,其需要规格较高的智能手机,而该等智能手机的售价高于其他产品型的售价。此外,生产功能手机的原材料及部件成本不断下降,与其的售价一致,因此功能手机在2016-2018年的毛利率维持相对稳定,分别为5.6%、5.8%及5.7%。

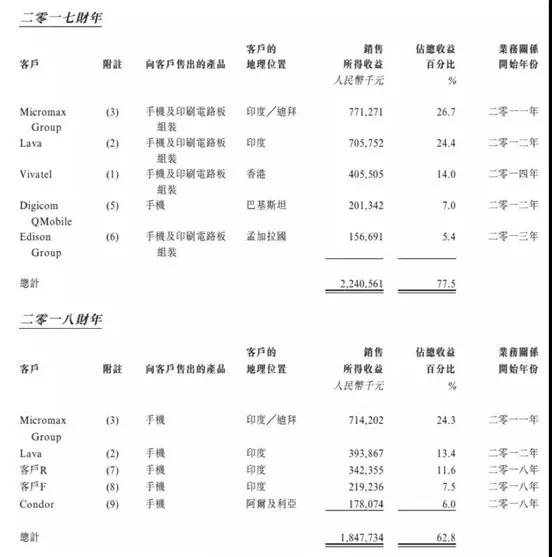

从前五大客户群体来看,直接的手机厂商主要为印度两家:Micromax和Lava,两者订单在2017年的营收占比超过了50%,不过,到2018年则下降到37.4%,这背后很重要的一个原因在于,2018年国内手机厂商发力印度市场,导致印度本土手机品牌受到了很大的冲击!合计前五大客户营收占比,2016-2018年分别为82.7%、77.5%、62.8%,但来自印度客户的营收占比则分别为48.0%、52.6%、59.3%。

需要注意的是,尽管印度市场前景广阔,但是从数据报告来看,虽然未来三年中,该市场智能手机一直处于增长状态,但是其增长幅度相对来说较缓,如果预期2019年印度智能手机市场出货量为1.67亿部,而到了2022年,其智能手机出货量仍只有2.41亿部,每年出货量增幅大约在2000-3000万部,这与国内市场当初相比要慢很多!

资料显示,从禾苗发展历史来看,2015财年,禾苗大部分收益来自销售手机的印刷电路板组装。为迎合客户喜好并在禾苗深圳厂房正常运转的前提下,禾苗自2016年起将业务重心转移至供应手机作为其终端产品,而自2017年起,禾苗设计及开发的大部分印刷电路板组装大部分乃供作满足完成手机订单的内部需求。

由于能够稳定供应优质印刷电路板组装乃为成功供应手机的关键,故禾苗借助当地的鼓励政策并于2017年设立泸州厂房以为手机印刷电路板组装生产贴片。于最后实际可行日期,禾苗的深圳厂房配备了十条手机装配线,总建筑面积达13,560平方米及二零一八财年的年产能达15.8百万台手机,且泸州的泸州厂房为印刷电路板组装配备了四条贴片线,总建筑面积达19,871平方米及年产能达2.5百万片智能手机用印刷电路板组装。

于往绩记录期间,禾苗主要供应智能手机、功能型手机及手机印刷电路板组装。作为一家经验丰富的智能移动通讯设备设计及製造商,我们发展自身提供物联网相关产品及其他云服务的能力,并于2017财年开始产生收益。物联网产品是硬件及软件产品相结合,可令人们远程控制并监控设备。智能锁的印刷电路板组装或物联网模组以及自动电表均为物联网相关产品之一。

据禾苗招股书表示:为实现本集团的业务策略及实施我们的计划,经考虑以下因素,董事认为透过[编纂]获得额外资金可令本集团受益:

1、作为业务策略之一部分,我们锁定新兴市场的当地领先手机供应商及电讯营运商为我们的潜在客户。董事认为,公开[编纂]地位可提升公司形象及认可度,有利于取得销售订单,亦将吸引研发人才,有益于长期业务增长;

2、为提升成本效益及巩固我们作为向客户提供一站式ODM服务的垂直综合手机供应商的地位,我们需要资金增强自身实力,提高印刷电路板组装的贴片产能,以满足客户对手机及印刷电路板组装的需求;

3、为适应技术变化,由于预期将推行5G网络及普及5G手机,董事认为额外资金可令我们增加研发资源,以解决5G相关产品的快速、顺利验证;

4、由于物联网于中国及全世界日渐普及,董事认为,倘我们拥有额外资金可拨付研发及为物联网相关产品(包括智能定位器、智能音响及智能锁)进行市场推广,则可补充我们的产品类别,更快地增加我们的收益驱动力。

其在招股书中还强调,计划透过以下措施增强我研发能力:一是透过僱佣或(倘出现适当的机会)或透过收购具有经验丰富工程师的独立软件或硬件设计公司扩大我们的研发团队,帮助其提升在(i)软件及硬件优化(即改进显示屏、移动音频及相机模块(其已成为智能手机用户在挑选手机时的重要功能)的性能);(ii)设计及开发5G手机模块;及(iii)物联网相关产品研发及验证的能力;

其二是收购其他检测原材料及手机质量的检测机器,包括检测手机的芯片、显示屏模块、屏幕、连通性及耐用性的测试设备以促进质量检测程序的效率及成本效益,同时减少使用外部测试试验室的需求及成本。

ODM产业未来发展趋势:资本化+产业多元化

根据数据报告显示,中国手机ODM市场相对集中,且由于市场参与者将极化发展,预期将呈更集中态势。在2017年按出货量计,前十名市场参与者佔中国手机ODM市场总市场份额之46.8%。禾苗在2017年的市场份额为2.6%,于全国ODM手机供应商中排名第七。

根据报告显示,全球手机出货量由2013年的10.23亿台增至二零一七年的14.69.亿台,複合年增长率为9.5%,由于5G的全球商业化,预期将于2022年增至16.10亿台。中国的ODM手机出货量从2013年的4.87亿台增至2017年的6.45亿台,复合年增长率为7.3%。

中国是世界上最大的智能手机市场,在2017年占全球智能手机市场出货量的31.1%。亚洲新兴国家(不包括中国)于全球智能手机出货量中也占据15.9%的重要份额。相较其他国家,亚洲新兴国家(不包括中国)见证2013年至2017年以复合年增长率23.9%之智能手机出货量之最快增长速度。

禾苗认为,其策略性地专注新兴市场已为其打下坚实基础并发展出成熟的客户群,以抓住ODM手机预期在新兴市场发展的进一步增长。集团较其的主要竞争对手(也为中国领先ODM手机出口商)具备更广泛的全球影响力,计划在未来持续扩大它们的地区覆盖范围。

而从ODM产业的发展趋势来看,如果简单点来描述未来ODM产业的发展趋势,那么,总结起来可以分为两方面:其一是资本化,体现在上市或“被收购上市”,其二则是ODM厂商业务的多元化。前者是行业属性所决定,需要大量的资金维持企业运营,而后者,则主要是受到当前智能手机产业出货量集中所导致,尤其是对于部分中小型ODM厂商而言,5G将会是一道坎,不少中小型手机厂商或许会被迫关闭,届时相对应的ODM厂商也将面临失去客户的尴尬局面。

首先来看看资本化,据手机报在线观察,对于ODM出货量前十的企业而言,居然没有一家没有在谋求上市,其中闻泰科技已经成功曲线上市,而龙旗也还徘徊在IPO的路上,另外华勤也在积极寻求上市。

天珑移动2018年曾试图上市,但最终又终止,据业界人士透露,天珑移动完成上市应该没问题,其次则是锐嘉科,其在2018年试图借壳荣科科技上市,但最终同样选择了放弃!

此外,智慧海派和中诺通讯纷纷被上市公司收购,其中智慧海派被航天科工所收购,而中诺通讯则被福日电子所收购,值得一提的是中诺通讯,其最大的客户为华为,据手机报在线得知,2018年华为给其订单数量过多,导致产能跟不上,最终还释放了部分订单给下游的OEM厂商!

上述都是从上市资本圈层面来看,另一方面,则是这些ODM厂商纷纷在内地设立工厂,而这也是一种节省成本和获取现金资助的一种方式!据笔者统计,当前出货量前十大ODM厂商,全部在内地设有工厂,这也从侧面体现出ODM厂商运营资金的困境!

其次则是产业的多元化,该趋势已经十分明显,据笔者观察,当前各家ODM厂商都在寻求非手机以外的其他新兴市场,诸如前几大ODM厂商,其中闻泰科技以268亿元的天价收购安世半导体进军半导体领域,同时,其还和高通合作从事笔记本ODM业务。禾苗也在招股书中表示,未来业务将多元化,一方面努力维持于印度的市场份额,另一方面则扩大中国市场并拓宽地区覆盖范围以多元化其他新兴市场。

而从传统的手机业务来看,已经呈现很明显的“强者越强”的状态,手机ODM产业发展至今,考量的是多方面的因素:现金流、技术、物流管控、供应链管理等等一系列,这也是前几大一线ODM厂商远远甩开二三线ODM厂商的主要原因所在。

需要注意的是,其实无论是手机方案商豪成控股还是ODM厂商禾苗,从业绩数据和市场前景来看,其实并不理想,甚至可以说属于十分传统的制造业,这也是毛利率这么低的根本原因所在。但两者都选择在这个时机在港股上市,而不是像很多手机产业链企业一样选择在科创板上市,由此也可窥背后一二!