根据业绩预告,华东科技预计2019年前三季度实现的归母净利润为亏损17.6亿元-18.2亿元,而上年同期亏损15.75亿元,同比下滑11.74%-15.55%。其中2019年第三季度,华东科技的归母净利润预计为亏损8.03亿元-8.63亿元,同比下滑29.53%-39.21%,高于前三季度的下滑幅度。

华东科技表示,公司液晶面板销售虽较去年同期有所增长,但受市场环境影响,价格下行压力未得到缓解,经营业绩不及预期。同时触控产品业务虽有所好转,但仍未扭转亏损局面。

而华映科技公告显示,2019年前三季度,归属于上市公司股东的净利润约亏损13.50亿元-16.50亿元,比上年同期下降193.16%-258.30%;2019年第三季度,归属于上市公司股东的净利润约亏损6.38亿元-9.38亿元,上年同期亏损1.89亿元。

公司预计2019年前三季度业绩亏损的主要原因:中华映管股份有限公司申请重整(现已申请宣告破产)对公司的模组业务造成一定负面影响;另公司子公司福建华佳彩有限公司本期成本较上年同期增加。

两家企业的亏损额度都达到了十几亿,接近二十亿,一时华东科技与华映科技成了中国内地的一对面板亏损难兄难弟。

华东科技成立于1993年1月,是由国营华东电子管厂独家发起组建的规范化股份制企业,主营平板显示、触控显示、石英晶体、磁性材料及电源、真空电子等五个产业。产品涵盖TFT-LCD、触摸屏、LCD及显示模组;晶体振荡器、谐振器、滤波器等元器件;磁粉、磁芯、电源、微波等元器件;示波管、吸气剂等系列产品。但近些年来,平板显示业务占了其八成以上的营收。2019年上半年华东科技实现营业收入23.5亿元,同比增长8.21%,其中液晶显示及模组业务的营收达20.73亿元,占比88.22%。

华映科技的前身为闽东电机(集团)股份有限公司,2009年取得中国证监会重大资产重组批复,同意公司以发行股份购买资产方式,购买中华映管股份有限公司旗下四家液晶模组公司各75%的股权完成借壳,于2011年1月更名为华映科技。是首家台资企业在A股成功借壳上市的公司。华映科技以中小尺寸面板产品加工为主,以液晶模组为基础,兼有盖板玻璃(科立视)、面板(华佳彩)的触控一条龙产品的战略布局,集团内国资背景控股股东还从去年开始入主主营显示触控模组的上市公司合力泰成为实际控制人,目前可为客户提供从玻璃、面板到液晶模组的触控一条龙解决方案。

华东科技和华映科技去年也都是大幅度亏损,如果今年无法扭亏的话,连亏两年后将要变成ST,并有退市风险。

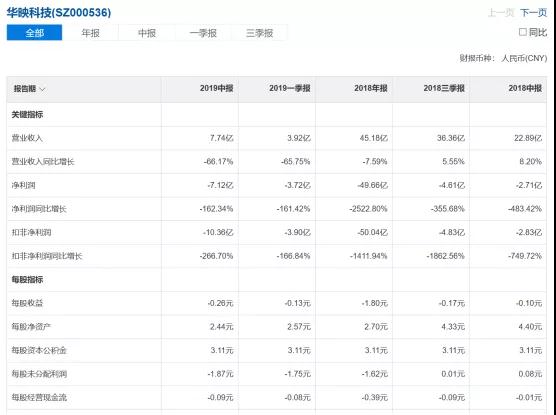

华东科技2018年全年扣非后亏损超过15亿,华映科技2018年全年扣非后亏损则超过了50亿。

华东科技此前曾引入夏普的IGZO液晶背板技术,成为中国内地唯一大量量产IGZO液晶面板的企业。但独特的产品,并未能为华东科技带来丰厚的利润,反而成了类似当年夏普松下豪赌的等离子显示技术一样,遇到了产业链上、下游都难配套,成本居高不下的尴尬局面。

虽然后面华东科技在成都新建了一条8.6代普通a-Si面板线,但是电子集团下多条8.6代线量产,加上从终端市场杀回来的惠科,以及京东方和华星光电对旧8.5代线的技改扩产和新10.5代线的量产,整个大尺寸面板市场已是红海一片。从今年初开始,全球的大尺寸面板价格已经降到了全球的平均成本线以下,这让本就在成本和产能都不占优势的华东科技在面板业务经营上更加艰难。

而另一块针对手机、平板、车载的中小尺寸显示触控业务,华东科技与华映科技所面临的市场环境几乎是一模一样,在很多领域或客户上,两家企业几乎都是主力供应商,即是真正的竞争对手,也是同时输下阵来的难兄难弟。

除了华映科技的母公司中华映管倒闭对华映科技的打击较大之外,其实之前李星在分析华映科技时,对其所面临的状况中有说过,华映科技最大的问题是市场与客户同时消失。而这其实也正是华东科技这几年面对的最大问题。

抛去大环境与技术竞争等方面不讲,华东科技和华映科技在2015年智能手机发展速度达到行业顶峰之前,主要订单都是中华酷联的运营商订制机和华强北白牌机。而当运营商订制机与华强北白牌机一样,被小米的红米手机和华为的荣耀手机给清场之后,事实上,国家的一带一路政策,给了华东科技和华映科技一种复合国产替代与全面出海的“幻觉”行情,一度让两家面板厂沉迷其中。

然而,一方面随着小米、华为,以及原本就对海外市场熟悉的OPPO、vivo,利用3G、4G时代无法再大量推自刷机的公板方案手机情况下,或者说公板手机的成本并不比小米、华为、OPPO、vivo自研主板低的行情下,原深圳的中小品牌也快速在内地市场消失,并且海外市场也被只能刷谷歌原生系统的小米、华为、OPPO、vivo快速收割。

另一方面,深圳的中小品牌中原来还可以在深圳以赚出品退税活着的一些厂商,由于贪图内地政府的招商补贴政策转移到内地生产,结果不但整体的生产成本并没有降下来,还连深圳的出口退税优惠也没了。这些原来还能给海外运营商生产订制机来赚取退税流水活着的中小品牌手机企业,也就这样糊里糊涂的自己给玩死了。而这些所谓出口品牌,原来都是华东科技和华映科技手里一张张通往一带一路的“船票”。

回到面板行业大环境上来,在中小尺寸面板领域,与深天马、华星光电死盯LTPS产能,京东方转型OLED不同,华东科技和华映科技,都认为可以凭借投片灵活低世代线来降低成本,并以自己模组及触控显示一体化等产能来保住自己的竞争力。

然而对于行业内部来说,除了面板的前制程外,其余的产能几乎没有多少技术含量,并且由于进入门槛低,在各地政府都希望在自己任期内成功引进短平快的项目的推动下,显示触控模组企业在全国内地四处开花,并涌现了一大批通过做大营收业绩成功上市的A股上市企业。

行业的这种局面,不但让华东科技和华映科技不能在技术上形成自己护城河,也很难在产能上对竞争对手形成威胁,同时在资本市场上,也跟同行站到了同一起跑线上,更难堪的是自己的国资背景,还让自己的业务灵活性不如这些民营竞争对手。

事实上,当年京东方一招用8.5代线来切低价a-Si手机面板的损招一出,虽然京东方这样做同样不赚钱,但海外的面板企业看到这一动作后,基本就把5代以下的低世代给给关掉了。

虽然后来京东方也极少拿8.5代线来切低价的a-Si手机面板,一来是价格实在的跌得太快,成本上划不来,二是行业内几条6代LTPS的产能也出来了,并且价格也一路走低。另外,三星的OLED产能,也从那时起一直富余,可以时不时降价来打压一下LTPS。

所以自2015年短暂的行业缺屏风波过后,实际上从2016年起到现在,在手机领域虽然出货量仍有增长,但增长速度已经快速下降。到了2018年,大家判断基本上是从增量市场转为了存量市场。

到了2019年,即便是智能手机的显示屏尺寸继续加大,但是随着行业新产线的产能满载,以及良率的提升,智能手机的显示屏价格还是一路下跌。这其中除了价格较好的智能手机出货量与去年相比减少外,另外一个重要原因是车载显示屏市场的失速和安卓平板市场的消亡。

仅以中国国内市场为例,据中国信通院的数据显示,国内手机市场总体出货量2019年9月,国内手机市场总体出货量3623.6万部,同比下降7.1%,环比增长17.4%;2019年1-9月,国内手机市场总体出货量2.87亿部,同比下降5.7%。

而据李星从行业中了解的信息显示,与中国差不多体量的欧美市场出货量基本上与去年持平,南亚市场则受中国内地产能移出带的经济活力增强,手机出货量有稍许增长外,另外一个大的市场印度市场,今年的手机出货量增长也将停止。而其它的市场,受经济下滑影响,今年的手机出货量基本上是下降的。

在这种市场大趁势之下,今年的手机显示屏及模组价格,同样也是保持了与往年一样的下跌趁势。

据李星了解,今年上半年,除了在中小尺寸领域,除了深天马和彩晶之外,全球的液晶面板厂没有哪条产线是盈利的。

所以,这也不难想象为什么华映科技的母公司中华映管即便是拿着客户订单去银行那也要不到钱开线,JDI也会在茂原工厂满载的情况下关掉白山工厂,LGD则生产越多亏损越多,最后手机部门只好把订单下给价格还更低的中国面板厂商,LGD也于近期决定关掉所有的中小尺寸业务。

在海外面板企业都关停中小尺寸面板产能,并且在大尺寸也关停8.5代以下面板线的情况下,华东科技、华映科技两家面板厂倒底要如何选择自己后续的运营之路,确实没有什么好的答案。