在近日的法说会上,大立光就第三季度营收、出货量比重、净利情况等均做出了说明,当然除了第三季度的业绩外,第三季度毛利率、第四季展望、高阶镜头发展、市场竞争状况、扩产进度、秘密武器新技术等议题都是聚焦重点。

大立光持续扩产

今年,iphone 11系列新机首度采用三摄像头,且安卓智能手机新机齐发带动大立光第三季度营收亮眼。

根据大立光第三季度报的内容显示,大立光第三季度营收为184.83亿元,季增31.27%,年增13.16%,创下单季历史新高,营业毛利为127.74亿元,季增30.36%,年增9.68%。

单季合并毛利率为69.11%,季减0.49个百分点,年减2.19个百分点,营业净利为112.1亿元,季增31.62%,年增9.72%。

值得注意的是,大立光第三季毛利率为69.11%,未能如市场预期重返70%,主要是受到良率较差所致。

林恩平表示,比较高阶是现在良率比较低的原因,新model还在挣扎中。7P以上的案子有在增加,而8P也有在做,但要看能否稳定。

而大立光累计前3季合并营收为423.87亿元,年成长13.01%,营业毛利为288.85亿元,年成长12.3%,合并毛利率为68.15%,年减0.4个百分点,营业净利为249.61亿元,年成长12.42%。

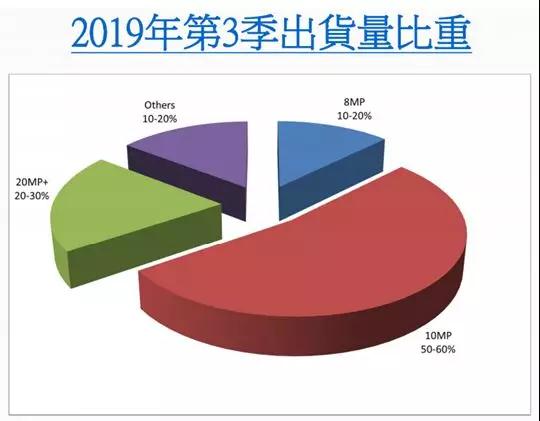

在产品组合方面,大立光今年第三季度20M及以上的手机镜头产品约占当季营收的20%—30%;10M的手机镜头产品约占当季营收的50%—60%;8M的手机镜头产品约占当季营收的10%—20%;其它手机镜头产品约占当季营收的10%—20%。

同时,在法说会上,针对第四季展望,大立光执行长林恩平表示,10月看来与9月拉货动能差不多,11月份就算下滑也不会太严重,能不能与10月持平仍要看客户拉货状况,不过还是有些产品良率表现较差。

此外,大立光第三季折旧9.3亿元,林恩平指出,产能持续扩张,估计今年底空间就用完了,而3D Sensing不会太占空间,但也要看客户的要求检测方面是否要增加机位,在P生产上不会占产能,但检测上跟现有光学用的不太一样,所以需要增加空间。

大立光8、9月营收连创历史新高。林恩平表示,目前产能持续满载,陆续有新产能开出,预计年底前新厂房的空间就会用完,新购入的土地中,其中3块规划盖新厂房,但预计到2023年完工投产,现阶段最重要的是优先将良率及效率拉升,其次再考虑是否向外租赁厂房。

大立光:秘密武器新技术最快2021年才会使用

在昨日的法说会上,大立光不仅对第三季度毛利率、第四季展望、扩产进度等焦点问题有所阐述,还对高阶镜头发展、市场竞争状况、秘密武器新技术等问题进行了相关说明。

至于明年手机光学镜头技术发展,林恩平表示,包括像素、镜头数及片数的设计上都有见到客户升级。

此外,其表示,潜望式镜头则有机会采用G+P(玻璃加塑料镜片),目前倾向玻璃镜片外购,如果不行就自己磨。从客户需求来看,会考虑采用G+P的方案,主要大多是对热的问题有较大的担忧。

而针对明年镜头数三镜头是否会成为主流或是更大光圈?林恩平强调,需视客户怎么去设计而定。

对于7P与大镜片部分,林恩平说,大的镜片挑战越大,接受的光就越高,像素高就更难,大的镜片要压的更矮更紧却又更宽,如果跟7P一起做的话会更有挑战,这都是看规格在定价格。

而面对产能供不应求的问题,林恩平坦承,明年在接单上将会以价格为优先考虑,产品仍以高规格及高单价为主,在生产排程上则考虑将较高阶产品提前拉到上半年先行生产。

至于秘密武器新技术部分,林恩平坦言,明年还不会量产,至少还需要一年以上时间,最快2021年才会使用。而延后一年在于客户在环测这部分盼能完整,也不排除担心新技术较不稳定。