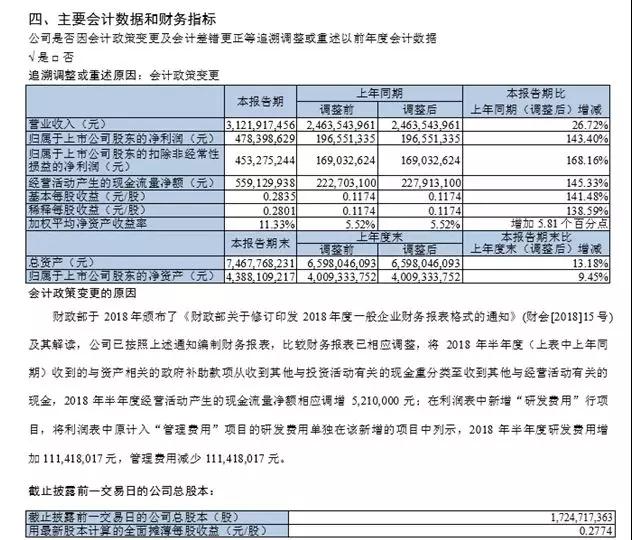

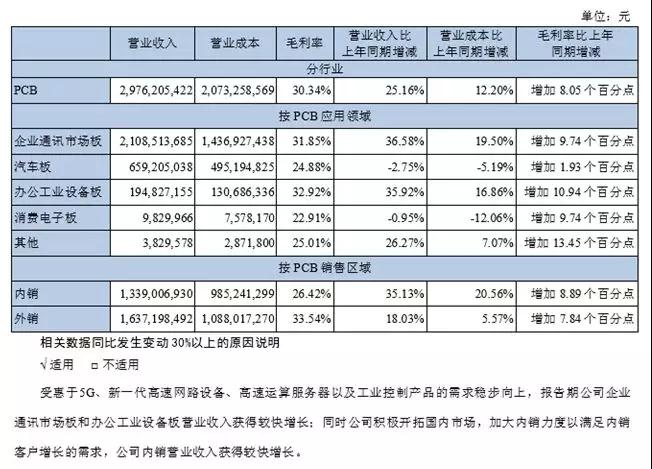

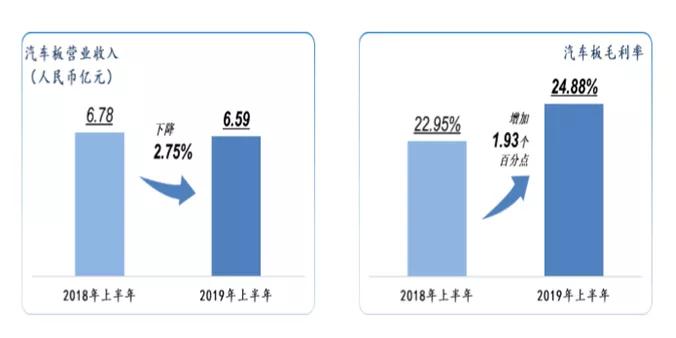

对于业绩变化,沪电股份表示2019年上半年公司主营业务未发生重大变化,仍以多层企业通讯市场板及汽车板为主,但受惠于5G、新一代高速网路设备、高速运算服务器以及工业控制产品的需求稳步向上,报告期内,公司整体经营情况得到进一步改善和提升。

其中企业通讯市场板业务沪电股份2019年上半年公司5G产品已向全球主要的通讯设备厂商批量供货。沪电股份表示尽管公司5G产品快速成长,但由于5G建设依旧处于初始阶段,报告期内沪电股份5G产品占营收比重仍相对较低。除此之外,随着越来越多的信息数据被生成并以更高的速度移动到越来越多的地方,数据中心的高速运算服务器、数据存储、交换机和路由器需求稳健增长,并对PCB产品提出了更高的要求,以适应高数据速率,报告期内沪电股份相关产品持续稳定增长,产品结构得到进一步优化。沪电股份还表示随着中国5G建设开始提速,沪电股份全力备战5G建网,整合青淞厂和黄石一厂的生产和管理资源。

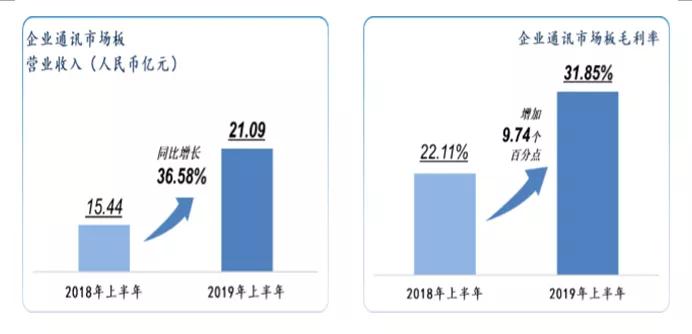

在汽车板业务上,沪电股份表示2019年上半年中国汽车销量明显下滑,汽车行业的价格竞争日趋激烈,而中低端汽车用PCB产能过剩,国内汽车用PCB每年固定降价基本已是行业常规。报告期内,沪电股份汽车板营业收入同比微幅下滑,汽车板毛利率同比小幅提升。沪电股份表示对高端、安全性汽车板领域的供需保持稳定依然持有信心,沪电股份负责汽车板业务的团队会在沪利微电加大对生产效率提升和新技术新应用导入方面的投入,黄石二厂预计最快将在2019年9月开始试生产,为后续汽车电子市场增长恢复后的需求做准备。

对于后市的判断,沪电股份认为PCB行业作为电子工业的基础元器件行业,其供求变化受宏观经济形势的影响较大,同时PCB行业集中度较低、市场竞争较为激烈。尽管全球PCB产业重心进一步向中国转移,中国PCB将迎来一个全新的发展时机,但因成本和市场等优势的逐步缩小,行业大规模扩产,以及环保日趋严苛,中国PCB企业将面临更激烈的市场竞争。

另外,沪电股份认为在全球贸易争端进一步加剧的形势下,尤其随着中美贸易争端的压力升级,对公司的经营状况不可避免带来了一定冲击,公司的经营发展增加了大量不确定性。目前公司营业收入外销占比较高,主要集中在亚太地区,报告期直接出口至美国的营业收入占比低于3%,主要为客户工程认证和技术开发用样品;同时公司部分业务的少部分原材料也受到加征关税影响。尽管现阶段整体上公司直接受影响的范围较小,但由于公司目前产能都在国内,可能面临的最大风险是后续美国政府进一步实施针对含PCB的电子产品的零部件原产地认证和加征关税,并影响其他主要电子产品市场如欧洲、日本采取相同措施。

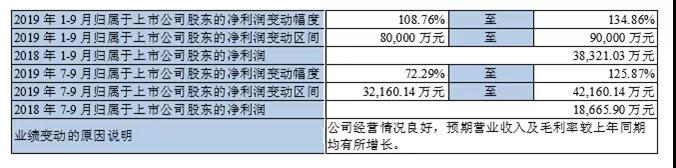

基于以上,沪电股份对2019年1-9月预计的经营业绩情况如下:

从李星目前了解的信息显示,截至今年7月底,工业和信息化部已核发5G设备进网批文7张,进网标志37万个。而根据中国信息通信研究院测算,预计5G在2020—2025年,将拉动中国数字经济增长15.2万亿元。

5G建设最受益的主要是基站的投资,业内人士表示基站投资大概占网络总投资约60%。5G由于需要提供更快的传输速度(4G网络的40倍),所使用的频率将向高频率频道转移,从而无法避免的会将其信号的衍射能力(即绕过障碍物的能力)降低,只能增建更多基站以增加覆盖,所以5G,基站的量将成规模的增长。

而5G基站投资中,印制电路板明显受益于此,沪电股份作为华为与中兴的核心基站PCB线路板供应商之一,与行业另一PCB线路板巨头生益科技一样,成为了本轮市场技术升级的主要受益方。也正因如此,沪电股份自从年初5G概念轮动以来,其在股市上的表现也一骑绝尘,飞涨了近6倍。

根据李星在行业内了解的信息显示,沪电股份在业内最大的竞争优势,是其十分成熟的量产制造技术,以及多年积累下来的深厚基础材料配方技术功底,因此在产品升级和新产能复制上,比同行优势明显很多。

事实上据李星了解,沪电股份上半年的业绩增长并不是因为5G产品,而是其新厂产能爬升与良率爬升速度均好于预期,扩产成本被压缩到了极致,快速进入到了盈利阶段。正如报告内容所说,与5G相关的PCB产品实际上还没有大量订单涌入。但这也是预示,后续真正的5G高价订单进入后,即便是中国的5G产品市场,沪电股份的业绩爆发空间很大,完全不用为全球的贸易环境恶化担心。

不过,沪电股份短板也比较明显,仍然还是产能规模限制以及应对行业价格战时的腾挪空间不足。