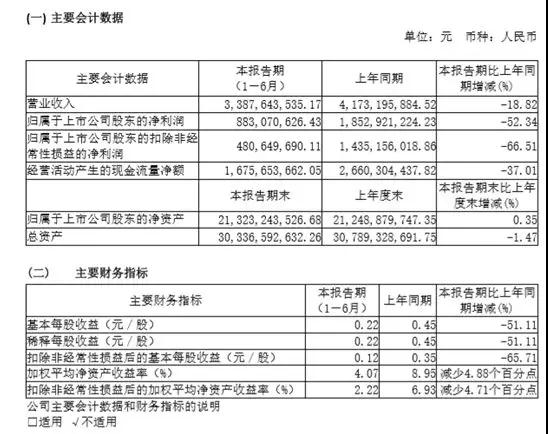

2019年8月20日,全球LED芯片市场份额第一的三安光电(SH600703)对外发布了2019年半年度报告,三安光电表示公司整体经营情况不太理想,实现销售收入33.88 亿元、营业利润 10.23 亿元、归属于上市公司股东的净利润 8.83 亿元。与上年同期比较,公司销售收入下降了18.82% 、营业利润下降了 50.18%、归属于上市公司股东的净利润下降了52.34%。

三安光电主要从事化合物半导体材料的研发与应用,着重于砷化镓、氮化镓、碳化硅、磷化铟、氮化铝、蓝宝石等半导体新材料所涉及到外延、芯片为核心主业。公司产品主要应用于照明、显示、背光、农业、医疗、微波射频、激光通讯、功率器件、光通讯、感应传感等领域。三安光电在全球的市场占有率接近二成,并且还在继续扩充产能,三安光电此前在投资者互动平台上还表示,未来将市场占有率提升一倍以上,也就是将要达到四成。

行业产能过剩严重,进入存量市场产能出清淘汰期,三安寻求新应用与转型并举

三安光电在介绍行业情况时表示,目前,全球 LED芯片市场整体经济规模增速放缓。从整体产能布局看,国外企业放缓扩产进度或收缩业务,产能逐渐向国内转移。在产能转移过程中,部分中小厂商在技术、配套、客户等环节没有合理完善的布局的情况下,大幅增加了产能,从而引起在传统照明领域的 LED 芯片供需结构阶段性失衡,行业进入调整期。在此背景下,行业分化进一步加剧。虽然市场需求数量保持增长趋势,但是,单价出现一定程度下降,市场景气度受到一定程度的影响。部分中小企业甚至行业知名厂商逐步减产、停产,行业产能进入出清的阵痛期。此轮供给侧产能出清后,最终将保留部分掌握核心技术、拥有较多自主知识产权和知名品牌、竞争力强、产业布局合理的龙头企业,龙头企业的各项优势有望进一步巩固,市场集中度将会进一步提高,有利于行业供需环境的良性发展。

受限于技术制约,LED 芯片虽竞争激烈,但新的“蓝海”拓展已悄然启动。Mini LED、MicroLED、紫外、红外、植物照明等应用领域已成为未来发展的重要动力,特别是 Mini LED、Micro LED一旦规模化应用,未来市场将具有广阔的空间。当前阶段,虽然 Mini LED 整体市场营收规模不大,但国内外LED 芯片大厂已经布局,并且下游各大知名应用终端厂商也积极参与其中,推进 Mini LED 应用进程。相信,随着上下游产业链齐心协力加大对 Mini LED 的技术研发及产品开发力度,伴随产品及供应链配套的日渐成熟,Mini LED 将被广泛应用。

另外三安光电也在开始往其它半导体业务转型,三安光电表示,全资子公司厦门市三安集成电路主要提供化合物半导体晶圆代工服务,工艺能力涵盖微波射频、电力电子、光通讯和滤波器四大产品领域,主要应用于 5G、大数据、云计算、物联网、电动汽车、智能移动终端、通讯基站、导航等领域。目前,整体销售规模虽不大,但与国内知名终端应用厂商都有业务对接,且已取得国内重要客户的合格供应商认证,与行业标杆企业展开所涉的全面合作已在逐步实施。相信随着客户信赖度和范围逐步扩大,销售体量也会逐渐增大,前景广阔。

相关资料显示,三安光电的存货周转天数已经达到243天,2018年底三安光电的存货为26.8亿元,三安光电今年第一季报显示,其截止第一季度的库存金额已经达到29.58亿元,相比去年年底增加近3亿元。今年上半年提高到了32.38亿元,即使相比一季度也增加了2.8亿元。

三安光电此前曾在回复监管部门时称,公司存货从2018年开始逐渐增加,主要系产能释放及优化生产工艺水平所致,2018年公司通过优化生产工艺提高了生产效率,尤其是工序生产时间的缩短,使得公司产量显著增加,同时也降低了单位生产成本。但是存货增加与周转天数拉长,明显对成本控制不利。

LED行业产能竞争难以缓解,三安光电危机四伏

经过近二十年的高速发展,中国内地的LED行业从后端的应用到封装开始,一直到现在的上游核心主体设备全面国产化为止,关键设备与材料都已经逐渐国产化,行业中的技术门槛早已完全消失,中国内地也在资本市场的争相涌入情况下,成为了全球LED全产业链最大的产能制造基地,目前在全球的产值规模占比超过了六成以上,甚至连上游核心设备的产能,中国厂商都已经主宰了全球市场。

据李星从行业中了解的信息显示,仅管今年上半年的电视面板领域背光用LED产品,由于4K和大尺寸方向拓展原因,部分产品的需求量有所回升,但在总体的出货量下降的情况下,电视面板领域背光LED产品总体销售量,并没有如市场预期一样的增长,反而是总体的市场需求下降将近一成半左右。

另外,汽车LED光源部分,由于今年上半年国产品牌的汽车销量急速下降,大量采用LED光源的新能源汽车也同样因补贴退潮销量急剧萎缩,都让汽车用LED光源市场速衰退,只有物流车辆的需求增长,才减缓了汽车LED光源市场销售的下降幅度,没有超过二成。

至于智能手机显示屏用的LED背光部分,受益于全面屏显示技术升级和显示尺寸升级,LED光源的单位用量有所上升,但总体的出货量下降,仍然没能提振这部分需求。

而在房地产为主的生活照明LED部分,由于国家调控政策影响,以及棚改基本结束等原因,今年基本上处于需求完全退潮之中。具体会对LED产生什么样的冲击,完全取决于行业经销商手里的库存处理滞后周期有多长。

还有一块政府形象工程LED市场与旅游工程LED市场,也同样与房地产市场一样,已经过了行业投资的高峰期,未来的需求状况,只会萎缩,很难再现以前的增长势头。

此外,行业寄希望于植物照明和 Mini LED、Micro LED新型显示新应用场景开发方面,据李星了解,前者虽然在前几年国家推进光伏行业下乡上取得了一定的示范意义,但是目前的状况是成本与产出完全还处于倒挂阶段,难以形成盈利产业。

而Mini LED、Micro LED新型显示新应用场景开发,目前能够成熟的应用,也是电影影院改造一项是成功的,并且需求十分有限。至于其它可以想象的应用场景里,不管是材料成本,还是量产工艺成本,都受到终端市场需求萎缩的压力。这个时候要大家继续增加成本推广,基本上难以形成行业主力。

事实上,整个LED行业不仅三安光电面临着一样的产能过剩、价格下滑、存货跌价等行业死结,并且已经导致行业内一些厂商开始提前关闭、淘汰旧的产能。而且三安光电另一个大的问题,是其本身的财务危机仍没解除。

今年5月14日,上交所对三安光电日前发布的2018年年报中手握巨额现金却突增大量短期借款、行业下行却逆势扩产导致库存高企、应收账款与应收票据畸高等诸多问题提出疑问。

事实上,围绕着三安光电控股股东--三安集团短融债券信息披露的质疑风波仍未有止歇的迹象,而该集团总额高达86亿元的预付账款去向,更成为市场舆论关注的焦点。

三安光电称,公司属于重资产、资金密集型行业,为抓住国家鼓励发展国内集成电路产业有利时机,公司决定在福建省泉州芯谷南安园区投资333亿元建设7个产业化项目,需要大量的资金投入,其余部分资金则因用于开具银行承兑汇票等原因不可自由支配。

对于上市公司资金是否被大股东及其关联方占用的猜测,三安光电表示否定,称不存在上市公司与控股股东或其他关联方联合或共管账户的情况,不存在货币资金被他方实际使用的情况,不存在潜在的合同安排以及潜在的限制性用途。

然而,有康得新的先例在前,三安光电的解释,并没有打消资本市场对它疑虑。