7月8日消息,近日,证监会消息称,康得新“涉嫌在2015年至2018年期间虚增利润总额达119亿元。证监会特别指出,康得新所涉及的信息披露违法行为持续时间长、涉案金额巨大、手段极其恶劣、违法情节特别严重。

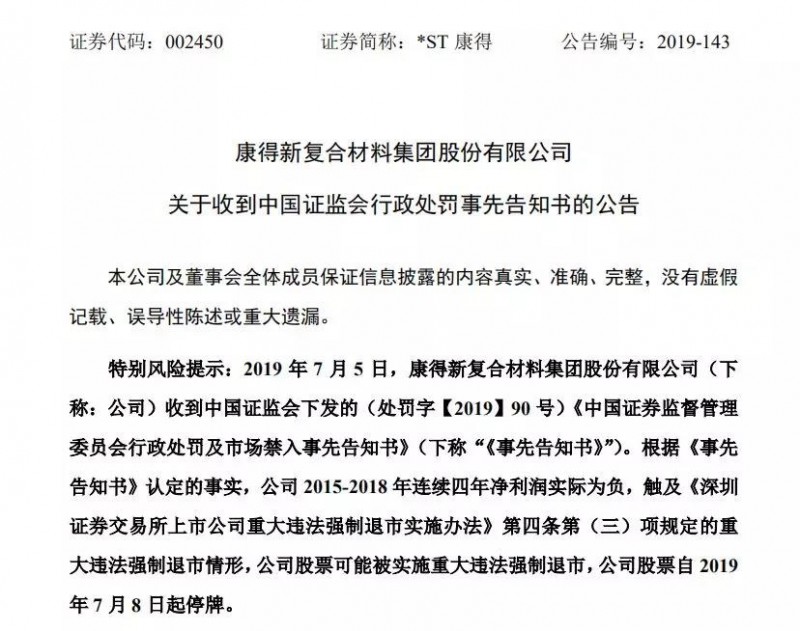

康得新随后发布公告称,收到证监会行政处罚事先告知书,公司2015-2018年连续四年净利润实际为负,触及重大违法强制退市情形,公司股票可能被实施重大违法强制退市。股票自7月8日起停牌。

深交所也对此表态:将持续密切关注*ST康得后续进展,如证监会对*ST康得作出上述最终行政处罚决定,深交所将第一时间启动公司重大违法强制退市流程。

7月5日晚间,中国证监会发布《证监会对康得新等作出处罚及禁入告知》的消息:

2019年1月,康得新复合材料集团股份有限公司(以下简称康得新)因无力按期兑付15亿短期融资券本息,业绩真实性存疑,引起市场的广泛关注和高度质疑。证监会迅速反应,果断出击,决定对康得新涉嫌信息披露违法行为立案调查。

经查,康得新涉嫌在2015年至2018年期间,通过虚构销售业务等方式虚增营业收入,并通过虚构采购、生产、研发费用、产品运输费用等方式虚增营业成本、研发费用和销售费用。通过上述方式,康得新共虚增利润总额达119亿元。此外,康得新还涉嫌未在相关年度报告中披露控股股东非经营性占用资金的关联交易和为控股股东提供担保,以及未如实披露募集资金使用情况等违法行为。上述行为导致康得新披露的相关年度报告存在虚假记载和重大遗漏。

康得新所涉及的信息披露违法行为持续时间长、涉案金额巨大、手段极其恶劣、违法情节特别严重。证监会已经向涉案当事人送达行政处罚及市场禁入事先告知书,拟对康得新及主要责任人员在《证券法》规定的范围内顶格处罚并采取终身证券市场禁入措施。下一步,我们将充分听取当事人的陈述申辩意见,以事实为依据、以法律为准绳,依法进行处罚;对涉嫌犯罪的,严格按照有关规定移送司法机关追究刑事责任。

证监会重申,上市公司及大股东必须讲真话,做真账,及时讲话,牢牢守住“四条底线”,不披露虚假信息,不从事内幕交易,不操纵股票价格,不损害上市公司利益。下一步,证监会将一如既往对上市公司信息披露违法行为依法严惩,净化市场生态,努力提升上市公司质量,服务实体经济发展,为打造一个规范、透明、开放、有活力、有韧性的资本市场保驾护航。

康得新有哪些问题?涉4大罪状,虚增利润、大股东占资事实公布

证券时报e公司记者注意到,证监会下发的告知书中,告知对象包括:康得新、钟玉、王瑜、张丽雄、徐曙、肖鹏、杜文静、闫桂新、包冠乾、吕晓金、王栋晗、那宝立、吴炎、钟凯、邵明圆、隋国军、苏中锋、单润泽、刘劲松、张艳红、侯向京、纪福星、余瑶、杨光裕、张述华、张宛东、高天、周桂芬、陈东。

证监会查明的违法事实包括:

1、连续4年虚增利润

2015年1月至2018年12月,康得新通过虚构销售业务方式虚增营业收入,并通过虚构采购、生产、研发费用、产品运输费用方式虚增营业成本、研发费用和销售费用。通过上述方式,康得新2015年虚增利润总额23.81亿元,占年报披露利润总额的144.65%;2016年虚增利润总额30.89亿元,占年报披露利润总额的134.19%;2017年虚增利润总额39.74亿元,占年报披露利润总额的136.47%;2018年虚增利润总额24.77亿元,占年报披露利润总额的722.16%。上述行为导致康得新披露的相关年度报告财务数据存在虚假记载。

2、未披露康德集团非经营性占资问题

中国证监会在告知书中指出,2014年,康得集团与北京银行西单支行签订了《现金管理服务协议》,对康得集团控制的下属公司在北京银行开立的银行账户进行统一管理,将协议下子公司账户资金实时归集到康得集团北京银行西单支行3258账户,如需付款再从母账户下拨。各子账户实际余额为0,但北京银行提供的银行对账单上不显示母子账户间自动上存下划等归集交易,显示余额为累计上存金额扣减下拨金额后的余额。康得新及其合并财务报表范围内3家子公司的5个银行账户资金被实时归集到康得集团,构成康得新与康得集团之间的关联交易。

告知书显示,康得新与康得集团发生的关联交易金额2014年为65.23亿元,2015年为58.37亿元,2016年为76.72亿元,2017年为171.50亿元,2018年为159.31亿元。

3、未及时披露为康得集团担保事宜

告知书显示,2016年1月22日、11月14日及2017年1月17日,康得新子公司张家港康得新光电材料有限公司(以下简称光电材料)与厦门国际银行股份有限公司北京分行签订了3份《存单质押合同》;2018年9月27日,光电材料与中航信托股份有限公司签订《存单质押合同》。前述存单质押合同均约定以光电材料大额专户资金存单为康得集团提供担保。

根据相关规定,康得新应当在签订担保合同之日起两个交易日内,披露其签订担保合同及对外提供担保事项,但是,康得新未及时披露该重大事件!在2016年到2018年的公告中,康得新均未披露该事项,导致相关年度报告存在重大遗漏!

4、未如实披露募资使用情况

2015年12月,康得新定增募资净额29.82亿元,用于向光电材料增资,建设年产1.02亿平方米先进高分子膜材料项目。2016年9月,康得新依据中国证监会的核准批复,定增募资47.84亿元,用于向光电材料增资,建设年产1亿片裸眼3D模组产品项目和前述先进高分子项目及归还银行贷款。

但是,在2018年7月至12月期间,康得新累计将24.53亿元从募集资金专户转出,以支付设备采购款的名义分别向化学赛鼎、宇龙汽车支付21.74亿元、2.79亿元;转出的募集资金经过多道流转后主要资金最终回流至康得新,用于归还银行贷款、配合虚增利润等,变更了募集资金用途。

告知书显示,康得新在2018年年报中披露,报告期内已使用募集资金总额36.88亿元,全部用于建设年产1.02亿平方米先进高分子膜材料项目和年产1亿片裸眼3D膜组产品项目,报告期不存在募集资金变更用途情况。中国证监会指出,康得新未如实披露募集资金使用情况,导致2018年年报存在虚假记载。

中国证监会强调,上述违法事实,有相关公告、情况说明、合同文件、工作台账、账务资料、银行账户资料、银行流水、银行对账单、相关当事人询问笔录等证据证明。

中国证监会认为,康得新披露的2014年至2018年年报存在虚假记载和重大遗漏以及未及时披露重大事件的行为,涉嫌违反了《证券法》相关规定。

客户涵盖华为、小米、OPPO等

康得新曾以新材料行业的巨头自居,公司业务涉足多个方面,客户也涵盖手机产业一线厂商。资料显示,康得新共有三大业务板块,包括新材料板块、智能显示板块和碳纤维板块。产品范围涵盖消费(消费电子、印刷包装)、交通(车辆、航空航天、高铁、船舶)、医疗(涂布材料、智能显示)、新兴行业(裸眼3D、SR、大屏触控)、新能源(光伏、风电)、智慧城市等产业。

综上数据来看,康得新的确十分符合之前新材料行业巨头的“人设”。但时至今日,康得新真正的业务情况和客户体系又是怎样的情况?或许,康得新的客户早已发现康得新存在的问题,康得新的财报也早有显现。

截至2018年三季度末,康得新负债总额达约167亿元,其中带息债务总额107亿元。从期限来看,流动负债121亿元,长期负债46亿元。

笔者注意到,在报告期内的资产负债表中,康得新仅是应收账款一项数据就高达71.45亿元。虽然账期问题一直以来都困扰着供应链的厂商,但康得新给出的数据显然大大超出了行业的正常水平。

其实早在2017年下半年,存款与负债双高的康得新就曾出现过一次闪崩。主要原因就是该公司2016年全年的经营性现金流为-4758万元,使得机构们对其提出了“不确定性”。不过令人乍舌的是,闪崩后的康得新仅用了一年时间就让该项数据在2017年年底上升至36.62亿。

通过以上种种可见,康得新当前存在的局面早已埋有起因,康得新实际业务或许已经“千疮百孔”,但除了财务作假外,更深层次的原因或与消费类电子市场行情转变关联密切。