小米入局让汽车产业再次迎来狂欢时刻。即便2025年被视为终端洗牌的关键年,一些车企品牌就要被淘汰出局。

北京时间5月15日凌晨,比亚迪旗下首款新能源皮卡BYD SHARK(鲨鱼)全球首秀选址在墨西哥,这不由得让人联想起年初比亚迪要在该处建厂的消息,而且消息已经具体到年产能规模30万辆,较为靠谱。

据媒体报道,上汽名爵、奇瑞汽车也将墨西哥纳入了投资版图,加上此前已经入驻的北汽、名爵、江淮、江铃、长安等,一场中国车企的集体盛宴正在万里之外的“仙人掌之国”拉开帷幕。

ntenteditable="false" style="box-sizing: border-box; vertical-align: middle; border-style: none; margin: 0px; padding: 0px; max-width: 100%;" alt="" />

ntenteditable="false" style="box-sizing: border-box; vertical-align: middle; border-style: none; margin: 0px; padding: 0px; max-width: 100%;" alt="" />

最新数据显示,墨西哥在售汽车已有25%来自中国。别忘了,以智能驾驶实现弯道超车的中国车企,更大的战略野心在于“曲线赴美”,区位优势明显的墨西哥自然成为最佳跳板。

车圈真火,车圈也真的很卷。

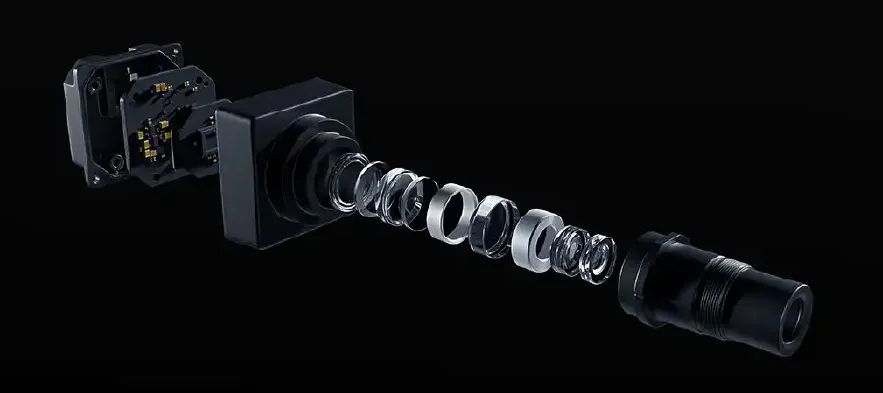

当身处寒冬的智能手机供应链集体逆市涨价时,繁花似锦的车载镜头、模组、芯片等产品单价却跌跌不休,部分幅度超过35%。

ntenteditable="false" style="box-sizing: border-box; vertical-align: middle; border-style: none; margin: 0px; padding: 0px; max-width: 100%;" alt="" />

ntenteditable="false" style="box-sizing: border-box; vertical-align: middle; border-style: none; margin: 0px; padding: 0px; max-width: 100%;" alt="" />

相比终端,供应链洗牌期已经提前到来。某车载摄像头厂商高管的话颇为无奈,“车企不仅自己,还拉着供应商一起来内卷。出货价格不降的后果严重,可能下次项目就不带你玩了。”

一般来说,价格战是行业走向成熟的重要标志,结果往往是新秩序的建立。

与其被动拉扯,不如主动出击。对于车载视觉供应链而言,要获取更多终端客户群的订单,迟早必有墨西哥一战。

墨西哥既是基地又是跳板

去年上半年,全球电动汽车巨头特斯拉下注墨西哥蒙特雷,宣布计划在此兴建第五座海外工厂。

据市场信息称,蒙特雷工厂将成为特斯拉下一阶段的生产主力,辐射整个北美市场,投资超过50亿美元,规划产能100万辆,面积是特斯拉上海工厂的20倍。

ntenteditable="false" style="box-sizing: border-box; vertical-align: middle; border-style: none; margin: 0px; padding: 0px; max-width: 100%;" alt="" />

ntenteditable="false" style="box-sizing: border-box; vertical-align: middle; border-style: none; margin: 0px; padding: 0px; max-width: 100%;" alt="" />

比特斯拉更早的是,通用汽车、起亚汽车和宝马等其他汽车制造商已宣布在墨西哥投资电动汽车。

与美国相邻的墨西哥,具备百年汽车制造底蕴,是重塑北美汽车供应链的制造业中心。

ntenteditable="false" style="box-sizing: border-box; vertical-align: middle; border-style: none; margin: 0px; padding: 0px; max-width: 100%;" alt="" />

ntenteditable="false" style="box-sizing: border-box; vertical-align: middle; border-style: none; margin: 0px; padding: 0px; max-width: 100%;" alt="" />

早在1925 年,福特便来到墨西哥建生产工厂,开启了该地汽车制造业的腾飞之路。1961年墨西哥生产的Rural Ramírez小型卡车,标志着第一辆完全国产的汽车诞生。

20世纪60年代,墨西哥启动了“客户工业出口推动计划”,在美墨边境代外国公司在墨西哥建造和运营的保税工厂,生产的大多数商品将出口到其他国家,主要是美国。

2022年美国通过《芯片法案》,加快亚洲产业链转移至拉美国家的步伐,而毗邻美国的墨西哥成为转移重点。之后出台的《通货膨胀削减法案》明确规定,美国政府对电动车实施7500美元的减税优惠,但其前提条件是,电池组装、原材料采购、加工等必须在北美进行。

独特的区位优势与汽车制造底蕴,让墨西哥成为中国车企进入美国市场的最佳跳板。

车载视觉产业链在行动

根据潮电智库统计,去年全球车载摄像头出货量达到2.6亿颗。从市场发展趋势估算,今明两年的出货量分别在3.4亿颗及4.2亿颗左右。

ntenteditable="false" style="box-sizing: border-box; vertical-align: middle; border-style: none; margin: 0px; padding: 0px; max-width: 100%;" alt="" />

ntenteditable="false" style="box-sizing: border-box; vertical-align: middle; border-style: none; margin: 0px; padding: 0px; max-width: 100%;" alt="" />

潮电智库对车载摄像头模组、光学镜头、CMOS图像传感器等多家核心产业链上市公司的关键财务数据做出解读,初衷不是为了展现市场最残酷的一面,而是帮助产业寻找更为积极的增长动能。

ntenteditable="false" style="box-sizing: border-box; vertical-align: middle; border-style: none; margin: 0px; padding: 0px; max-width: 100%;" alt="" />

ntenteditable="false" style="box-sizing: border-box; vertical-align: middle; border-style: none; margin: 0px; padding: 0px; max-width: 100%;" alt="" />

作为光学行业最早的布局者,舜宇依然是车载视觉领域老大。即便目前还没有进入特斯拉供应链,不过车载镜头的全球市占率已经逼近40%。

不出意外的话,舜宇光学今年车载镜头的出货量将轻松过亿,车载摄像头模组也有望成为又一个新的单项销量冠军。

联创电子虽然去年业绩严重亏损,但不能因此遮掩其车载光学业务的亮点,公司产品毛利率目前处于行业前茅,而且每年都在投入较多的研发费用以保证创新竞争力。

今年4月联创电子对外宣称,公司在墨西哥的工厂已经进入试产阶段。这在加强其与海外大客户合作粘连性的同时,也将进一步巩固和提升在北美车载光学的行业地位。

欧菲光只用了三年时间,就将车载业务营收规模增加了近20倍,不仅是公司扭亏为盈的关键手,更成长为稳定的第二增长曲线。

宇瞳光学车载光学营收主要来自参股公司宇瞳玖洲。面对去年净利骤降的局面,宇瞳光学明确表示,会积极开拓和提高车载光学业务作为业绩增长点。

相比而言,车载CMOS市场的玩家更少,即便如索尼、三星等图像传感器大户在这一领域的位置也较为靠后。

ntenteditable="false" style="box-sizing: border-box; vertical-align: middle; border-style: none; margin: 0px; padding: 0px; max-width: 100%;" alt="" />

ntenteditable="false" style="box-sizing: border-box; vertical-align: middle; border-style: none; margin: 0px; padding: 0px; max-width: 100%;" alt="" />

虽然安森美去年多次传出裁员的负面消息,但车载CMOS首次实现了10亿美元的收入,同比增长超过12%,其中800万像素产品收入同比几乎翻了一倍。

潮电智库从产业链处了解,为了保证对现有客户的及时交付,战略性放弃后视ADAS、环视、侧视等产品线竞争,是安森美销量去年被韦尔股份旗下公司豪威超越的重要原因。

豪威图像传感器解决方案一直是韦尔股份经营利器,去年占比总营收74%,妥妥的支柱性业务。得益于终端智能驾驶技术普及,公司去年忙于去库存,但车载CMOS营收依然同比增长超过25%。

车载CMOS全球前三厂商中,另一位则是近来增势迅猛的思特威。作为年轻一代,思特威展示出了惊人的成长速度,去年增速高达30.45%。

ntenteditable="false" style="box-sizing: border-box; vertical-align: middle; border-style: none; margin: 0px; padding: 0px; max-width: 100%;" alt="" />

ntenteditable="false" style="box-sizing: border-box; vertical-align: middle; border-style: none; margin: 0px; padding: 0px; max-width: 100%;" alt="" />

针对车载影像类、感知类与舱内三大应用场景,思特威至今累计发布了十余款车规级产品,涵盖1MP~8MP分辨率的汽车感知与影像细分应用需求,并且已经在比亚迪、上汽、东风日产、长城、韩国双龙、零跑、奇瑞、广汽、江铃、吉利等主车厂量产。