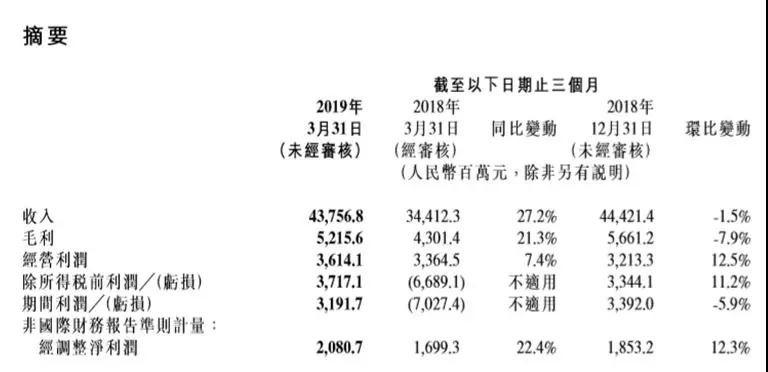

5月20日晚间消息,小米集团发布了2019年一季度财报。财报显示,2019年一季度小米集团总收入人民币438亿元,同比增长27.2%;经调整利润21亿元,同比增长22.4%。营收利润,均超之前市场预期。

以人民币计:

以港币计:

其中小米IoT部分业务增速要高于传统的智能手机业务,表现包括小爱同学月活用户同比剧增247.2%,IoT与生活消费品收入高速增长56.5%,智能电视连续两个季度出货量第一等。这也是小米集团在今年宣布实行“手机+AIoT”双引擎战略和成立AIoT战略委员会之后,小米正式对外宣布其IoT领域的业绩。

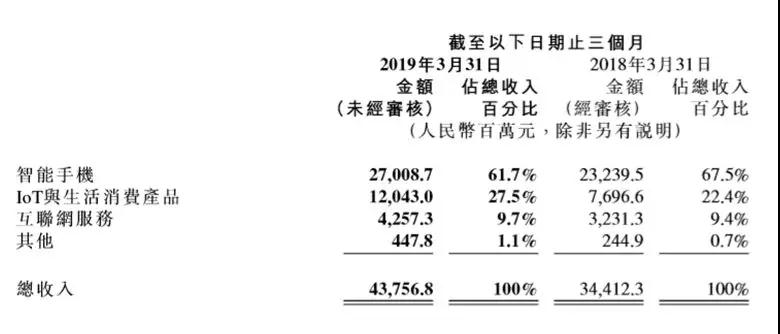

具体来看,报告期内,小米智能手机收入270亿元人民币,同比增长16.2%,全球销量达2790万部。报告期内,小米智能手机中国大陆和海外市场的平均售价(ASP)分别同比提升30%和12%,持续站稳中高端市场。

小爱同学2019年3月月活跃用户超过4550万,同比暴涨247.2%。作为小爱同学的硬件载体之一,小米AI音箱也取得了不俗的成绩。截止2019年3月31日,小米AI音箱出货量超过1000万台,而小米IoT平台已连接的IoT设备(不包括智能手机及笔记本计算机)数达1.71亿件,环比增长13.7%,同比增长70.0%;小米IoT平台持续保持领先地位。

报告期内小米IoT与生活消费品部分继续保持较快增速,营收达人民币120亿元,同比增长56.5%。截至2019年3月31日,小米智能电视全球累计出货量为260万部,同比增长99.8%。

小米互联网分部在报告期内收入达人民币43亿元,同比增长31.8%。其中,在广告行业发展整体放缓的背景下,小米的广告业务依然保持增长态势,收入达人民币23亿元,同比增长21.8%。

在用户积累方面,小米MIUI月活跃用户实现快速增长,由2018年3月的1.9亿人增长至2019年3月的2.61亿人。智能电视及小米盒子的月活用户增长同样亮眼,在2019年3月达到了2070万,同比增长55.1%。

在国际市场方面,小米在2019年第一季度国际收入人民币168亿元,同比增长34.7%。截至2019年3月31日,海外小米之家授权店共计480家,同比增长93.5%,其中印度有79家。小米智能手机在印度已经连续7个季度保持出货量第一,在印度线上手机市场连续十个季度保持出货量第一。

小米的重大变化,研发支出增加50%,投资收入增加50%,手机毛利降至3.3%

财报显示,小米研发开支由2018年第一季度的人民币11亿元增加49.5%至2019年第一季度的人民币17亿元,主要是由于研发人员薪酬增加及扩展研发项目所致。研发人员薪金及福利有所增加,主要是由于因应对业务增长而增加雇员人数所致。

另外,小米按公允价值计入损益之投资公允价值变动由2018年第一季度的人民币18亿元增加49.3%至2019年第一季度的人民币26亿元,主要是由于2019年第一季度股权及优先股投资的公允价值增益所致。

小米一季度毛利由2018年第四季度的人民币57亿元减少7.9%至2019年第一季度的人民币52亿元。小米表示智能手机分部毛利率由2018年第四季度的6.1%降至2019年第一季度的3.3%,主要是由于海外智能手机业务的毛利率减少,其中为筹备于2019年2月底至3月推出新款智能手机新型号而对现有部分智能手机型号进行了促销。2019年4月海外智能手机业务的毛利率在推出新产品后回升。

IoT与生活消费产品分部毛利率由2018年第四季度的10.6%升至2019年第一季度的12.0%,主要是由于智能电视业务毛利率增加。互联网服务分部毛利率由2018年第四季度的62.9%升至2019年第一季度的67.4%,主要是由于游戏业务毛利率增加。

基于上文所述,整体毛利率由2018年第四季度的12.7%降至2019年第一季度的11.9%。

小米印度市场成亮点,手机年销售量1.15亿台,未来年销1.5亿至2亿台

财报发布后,小米举办了财报电话会议。会议上小米印度总经理马努·库马尔·贾因(ManuKumar Jain)表示,小米去年印度市场的销售量是1.15亿台。

马努认为印度和中国市场的一个显著区别在于,中国几乎每个人都有一个智能手机了,而在印度还有4亿人在用非智能手机。而这其中的四分之一,大概是1亿人,开始使用数据流量。小米预期这些使用数据流量的人,会在未来的两年逐步开始使用智能手机。在未来的一两年内,小米将继续售出1.5亿至2亿台手机。

马努还透露,在过去几个季度小米在印度的线上市场份额占到50%,小米目标除了线上继续保持外,线下市场要占到20%的市场份额。

小米重心重回中国市场,上千家供应商的危与机

5月17日晚间,小米集团宣布新的组织架构调整和人事任命。雷军兼任中国区总裁,全面负责中国区业务开展和团队管理;小米成立大家电事业部,任命集团高级副总裁王川为大家电事业部总裁,负责除电视之外的空调、冰箱、洗衣机等大家电品类的业务开展和团队管理,向雷军汇报。

去年12月,小米首次设立中国区,由联合创始人王川担任中国区总裁。此次雷军替代王川亲自上阵,再次主抓中国区,小米仿佛又回到了2016年至2017年的低谷,当时雷军也曾亲自主抓手机部,使得小米手机销量重新回到增长路上。

小米内部人士表示,小米集团的核心战略升级为“手机+AIoT”,这一战略落地支撑的重中之重就是中国区销售和服务业务。目前手机行业竞争已经白热化,中国区是小米全球市场的重中之重,需要从资源投入到组织保障的全面升级,雷军亲任中国区总裁就是最强有力的支持。

小米一季度全球销量虽然有2790万部,但在中国国内市场上,小米仅1050万台的出货量,同比下滑了13%,也成为2019年第一季度国内前几大品牌中,销量下滑最多的智能手机品牌。

在中国国内市场上,2019年第一季度华为是出货量最高的智能手机厂商,达到了2990万,市场份额高达34%,相较去年同期的23.4%提升超过10个百分点,销量同比增长了41%。紧跟其后的是OPPO、小米、vivo,销量分别为1680万部、1500万部、1050万部,但是与去年相比,销量都有不同程度的下降。

另外,据商业智情报平台Veratech Intelligence从印度公司注册处查阅的相关文件显示,印度本地智能手机和功能手机制造商Micromax、Intelx和Lava的总收入在2017-2018年间下降了22%至1049.8亿卢比。激烈的竞争导致印度手机商加大降价促销力度,进而导致它们的利润下降。与去年同期相比,印度手机商的总利润减少了近70%,达到了18.7亿卢比。相比之下,小米盈利29.3亿卢比,而OPPO净亏损35.8亿卢比,vivo亏损12亿卢比。

小米在财报中也表示,小米表示智能手机分部毛利率由2018年第四季度的6.1%降至2019年第一季度的3.3%,主要是由于海外智能手机业务的毛利率减少,其中为筹备于2019年2月底至3月推出新款智能手机新型号而对现有部分智能手机型号进行了促销。

据李星从产业链中了解的信息也显示,中国国产品牌在海外市场的白热化竞争,除了取得了部分市场份额的增长外,对于品牌的利润贡献十分有限。实际上从上面的数据来看,中国国产品牌多数的情况下,可能都是在用中国国内市场的利润来补贴海外市场。

中国国产品牌在海外市场竞争十分残酷,其中很大一部分的原因是中国国产品牌在海外要实现除手机硬件业务之外的变现能力比较难,一般都是处在比拼硬件毛利和供应链成本管控上。

小米在海外市场的成功,很大一部分因素是手机广告收入在所有的互联网服务收入中占比达到了32%,海外的手机广告收入上涨了167.3%。其中小米在国际范围内提供的互联网服务,比如有品,金融科技(Fintech)、电视方面的互联网服务等,是小米能够与其它中国国产品牌更有优势的地方。小米也表示从中远期来看,这种多样性可以让小米即使在一个竞争的市场,实现在互联网服务的收入增长更加稳健、可持续。

小米表示在很多国家都提供互联网服务,如在印度小米开始对一些服务进行变现,如通过小米平台提供叫车之类的服务,以及对浏览器服务进行变现,上面内嵌Mi Music(米音乐)、Mi Video(米视频)开始收费等。另外小米和Facebook和谷歌等一些公司在全球市场上进行合作,给他们的搜索引擎带去流量并瓜分一部分收入。

不过,从李星在产业链中了解的信息认为,仅管中国国产品牌在印度、俄罗斯、中东等国家和地区取得了较大的成功,并且也在往非洲和拉美市场继续扩张,但在全球经济放缓的大环境下,整个海外市场,包括中国国产品牌极力扩张的新兴市场,智能手机的增长速度已经快速放缓,整体的增长数量已经大不如前。

另外,随着中国国产手机的几个头部品牌在海外市场上完成了对中国国产小品牌的围剿之后,海外市场的竞争也成了国产手机几个头部品牌之间的竞争。

也就是说在目前这种市场环境下,小米海外市场上的盈利状况,让小米开始有更多的底气来保住海外市场的份额外,并且还能拿回部份利润来让小米增强中国国内市场的竞争力。而雷军回防中国区市场,也证明了小米目前的业务重心,首要任务就是重新提振中国区的市场份额,扩大小米盈利能力更强的中国区市场竞争力。

据李星了解,小米从前两年开始积极推动中国的供应商往海外设厂,来支持小米的海外市场战略,同时也得到了合力泰、华星光电等企业的响应。另外,在国际经济大环境下,国内的其它供应链企业,如立讯、歌尔、蓝思、领益等,都在越南等地建设了海外产能,以应对海外市场的需要。

不过这些海外设厂计划,都并没有如外界想象中的快速推进。相反,部分项目的推进速度还有放缓的趁势。

产业链人士表示,中国手机产业链在海外市场上的布局,仍然有着明显的缺陷之处。与国际上其它品牌在对产业链进行整合时不同,中国国产手机产业链的海外布局仍然处于单个环节突破阶段,并不是从ODM、OEM或品牌整机厂的驻地工厂进行产能联动布局,也就是说,中国手机产业链上的供应商在海外的产能布局,有着很多的不确定性风险因素在内。

加上2018年中国国产手机供应链的整体债务情况都不是很好,在中国国内的产能主体体质没有得到根本改善之前,盲目扩充海外市场,只能让投资者更加不放心。实际上,由于资金紧缺,中国国产手机供应链的海外扩张之路,基本上是处于停顿状态。

这个时候,小米重新重视中国区市场,除了要在终端产品上重新发力赢回竞争外,重新组织好中国国内的供应链产能,更好的配合好中国国内与海外市场的供应链管理,应该是小米内部确定下来的另一个工作重心。

这样一来,小米上千家供应商如何与小米一起配合,也成了这些小米供应商目前最关键的任务。其中,提升中国国内工厂的产能体质,增强中国国内产能的盈利能力,即是满足与小米一起持续发展的需求,同时也是降低这些供应商与小米在海外同步扩张所带来风险的最佳手段。