从半导体整个产业来看,我们在资本的驱动下,可以买芯片设计公司、可以买芯片封测公司,但是,芯片制造公司和芯片制造设备公司,这两大产业,却不是资本能够解决的问题,而这两大核心产业,也成为中国半导体产业发展的重点与难点。尤其是过去的几年中,国内大量收购海外半导体芯片设计公司,已经达到了“让人生畏”的高潮,紧随其后的,则是海外对中国半导体产业发展的遏止!

早在2018年初中美贸易大战爆发之际,美国贸易代表办公室依“301调查结果”公布拟加征关税的中国商品建议清单,涉及从中国进口的约500亿美元商品、商品清单目录涵盖1300多个海关编码。1300多个编码中,半导体相关商品编码超过15个,其中包括了LED、多种半导体器件、检测仪器,以及用于制造半导体的气相沉积设备以及设备零部件等。

而在日前,中美贸易大战终于止火,而中兴上半年被禁问题也依然历历在目,这也凸显了半导体产业核心领域自主化的重要性。然而,据英国媒体报道表示,传明年美国将会扩大芯片制造设备出口管制,以此达到遏止中国半导体产业发展的目的!

遏止中国半导体发展:传美国明年将扩大芯片制造设备出口管制

根据英国金融时报报导,强迫技术转移及窃取知识产权两大问题,将成为接下来美中谈判重点,但因问题过于复杂且难解,无法立刻找到解决方案;因此,传明年美国将扩大芯片制造设备的出口管制,以达到遏止中国野蛮发展半导体产业的目的。

据McLarty Associates资深顾问奥坤(Steven Okun)表示,虽然川习会后白宫声明,将知识产权及强迫技术转移问题放在不起眼位置,只反映出贸易赤字是川普目前优先解决的问题,并不代表两大问题非关税战核心议题,接下来将成为美中贸易谈判的重点。

华府彼得森国际经济研究所所长波森(Adam Posen)认为,美国对两大关键问题轻轻带过,就显示是因问题过于负责,没有快速解决的方法。

中国希望建立设计和制造先进芯片的能力,希望在人工智能等下一代技术成为领导者;但中国通过强迫技术转移及窃取美国企业知识产权的手段,已威胁美国在半导体产业优势地位,早让美国感到不安及不满,并决心加以制裁。

报导指出,虽然川习会后美中贸易战暂时休兵,但明年美国计划扩大基础技术的出口管制,芯片制造设备将成为重要的管制领域。

事实上,关于强迫技术转移的问题,早在今年中美贸易大战爆发之际就已经爆发,2018年4月份,世贸组织的两份文件显示,川普政府在WTO对中国强制移转技术和知识产权的控诉获得日本、欧盟等盟国呼应,并且要求加入磋商。因为欧、日是这场争端中最大利益关系者之一。

欧盟和日本表示,欧、日企业为了在中国市场营运,不得不受制于中国的合资经营规定,而这些规定迫使他们揭露技术机密。

欧盟在文件中指出,欧洲企业每年向中国出口300亿欧元的高科技产品,在中国的直接投资总规模有1800亿欧元。日本则自称是“中国技术转移的最大利益关系者之一”,今年日本对陆企提供的技术比重占中国进口技术比率高达20%,且在中国的日本国民拥有大量专利权,这些专利权均受到中国法律监督。

此外,中国大陆近年在高端产业、制造业上对外企实施严格的资本限制,要求其与陆企共设合资公司,并且用法律规定外企将技术转移给合资公司、中企后,经过中国国内技术改良,中企便可无限制运用该技术。

半导体设备被海外巨头垄断:欧美日占据绝大部分市场份额

据悉,半导体设备国外巨头公司寡头垄断。全球前四大半导体设备公司分别为美国AMAT(应用材料),荷兰ASML(阿斯麦)、美国LAM Research(泛林半导体,拉姆研究)、日本TEL(东京电子),在整个半导体设备市场的市占率分别为21%,14%,14%和13%,占全部市场的60%以上。

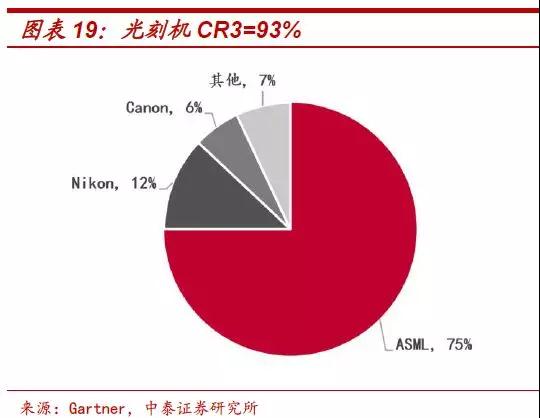

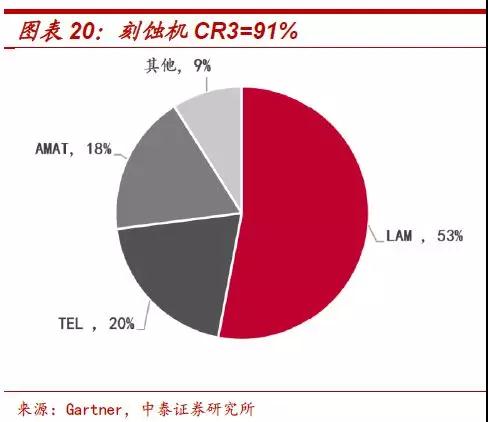

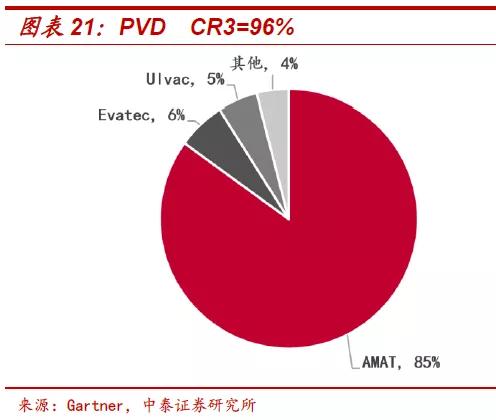

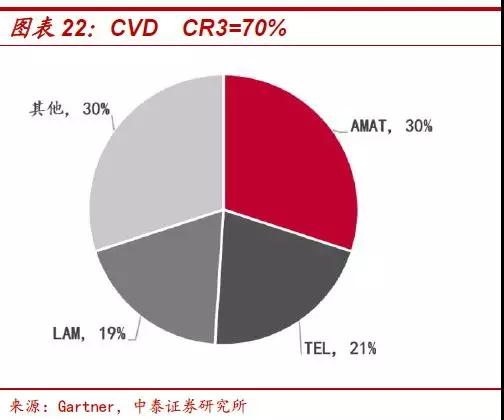

部分核心设备前三大公司市占率超过90%。根据Gartner统计数据,全球光刻机巨头ASML市场份额为75%,光刻机CR3=93%;刻蚀机LAM市占率53%,CR3=91%;沉积设备同样被巨头AMAT垄断份额。国产设备在晶圆制造的核心设备方面仍待突破。

来源:中泰证券

在介质刻蚀方面,中微半导体已经成功进入台积电7nm制程,成为其官方宣布的五大供应商之一;硅刻蚀方面,北方华创成功进入中芯国际28nm生产线,并有量产经验。PECVD设备方面,沉阳拓荆成功进入中芯国际、华力微电子28nm生产线,并有量产经验。

在介质刻蚀机领域,目前国内技术领先企业的是中微半导体。其系列产品Primo DRIE已经成功打入国际主流厂商台积电、中芯国际等先进产线,而Primo ADRIE更是成功进入了台积电7nm最先进制程产线。

国内的刻蚀设备国产化率低于15%,仅北方华创和中微半导体进入了国内主流代工厂40-28nm工艺产线。根据Gartner预测,随着国内晶圆厂扩建以及国内厂商不断取得研发进展,到2020年国内的刻蚀设备自给率将逐步提升达到20%。

而在光刻机工艺水平差距大,国产化任重道远。目前国内光刻机龙头上海微电子装备公司,正在研发65nm工艺设备,与国际最先进的ASML 5nm的工艺水平相差5-6代,国产化发展任重而道远。

根据SEMI预测,2018年中国大陆Fab的设备采购支出接近120亿美元,超越中国台湾成为全球第二大半导体设备市场,而到2019年,中国大陆的半导体设备采购金额有望达到180亿美元,超过韩国位居全球第一,同比增长58%。

此外,根据中泰证券预测,预计到2018-2020年中国大陆12寸半导体设备的市场空间为4500亿元。中泰证券研究和测算了大陆12寸晶圆厂开工、投产时间及进度,和每年投产的产线所对应的投资总额(设备支出占比80%)。

由于产线从最初投产后还需经过良率测试及产能爬坡的过程,在这个过程中设备的采购也是逐步进行的,所以我们将每年新增的设备投资额分别计入未来几年的实际设备投资额中,实际可达的产能同理。

来源:中泰证券

经过中泰证券预测,2018年中国大陆半导体设备空间为850亿元人民币,同比增长60%,2019年为1520亿元,同比增长78.8%,2020年为2140亿元,同比增40%,2019-2020是半导体设备关键的放量阶段。若分拆到各类设备上,根据对应的投资占比:2018年光刻设备170亿元、刻蚀设备128亿元、沉积设备128亿元、清洗设备43亿元;测试设备68亿元、封装设备60亿元。

据SEMI报告预计,2017~2020年间全球投产的半导体晶圆厂为62座,其中26座设于中国,占全球总数42%。近年来全球各大集成电路企业,如英特尔、三星、格罗方德、IBM等已陆续在中国大陆建设工厂或代工厂,向中国转移产能。中芯国际、长江存储旗下武汉新芯、台积电、晋华集成等都已在内地多个城市布局12寸晶圆厂。

其中关键产线有中芯国际、长江存储、合肥长鑫产线。中芯国际作为大陆最大的代工企业,整体的投资规模较大,同时在建多条产线。上海+北京几个关键产线加起来投资过千亿,上海产线稳步推进,2019年迎来装机大年。

而长江存储近期第一批设备订单公示,国内设备厂商有北方华创、中微半导体、盛美半导体、睿励科仪、沉阳拓荆进入,第二批设备预计18年内招标,第三批预计在2019年,19-20年是设备订单获取的关键时期。我们预计紫光集团后续的紫光南京/成都等项目,也是国产设备可以取得突破的产线。

合肥长鑫2018年7月合肥长鑫DRAM正式流片,国产DRAM迈出重要一步。根据计划19年底产能将达到2万/月,20 20年继续突破上量,因此,2019、2020年也是长鑫项目的关键时点。

整体看来,中国半导体设备市场规模不断扩大。三季度中国半导体设备市场规模为39.8亿美元,环比增长5%,同比增长106%,成为全球最大半导体设备市场。2017年三季度时,中国半导体设备市场规模还仅仅只有19.3亿美元,当时仅为韩国市场规模的五分之二,短短一年,中国便实现反超,市场规模扩大了两倍。

中国半导体市场近几年快速发展,越来越多的公司也表达了进入芯片领域的兴趣。以存储芯片为例,以前中国国内存储芯片完全靠进口,今年福建晋华集成电路的内存生产线有望投产,另外长江存储科技公司也在建设内存和闪存芯片生产线。格力、康佳等传统家电企业也表示,将进入芯片领域。

据国际半导体设备与材料协会报告显示,中国目前正在北京、天津、西安、上海等16个地区打造25个FAB建设项目,福建晋华集成电路、长江存储科技公司等企业技术水平虽不及韩国,但均已投入芯片量产。报告预测,今年中国半导体设备市场规模有望达118亿美元,同比实现43.9%的增长,明年市场规模有望扩大至173亿美元,增长46.6%,成为全球第一大市场。

通过上述三家关键产线项目规划时间来看,明后两年将会是设备上线的关键两年,而在这段时间内,一旦美国严格管控半导体制造设备出口中国的话,那么,恐怕会对国内半导体产业造成很大的影响!而在前不久,福建晋华就是典型的案列,在被美国禁售以后,福建晋华几乎陷入“瘫痪”状态!知识产权和绝对的相关制造设备控制,将会成为一股无形的巨大压力!