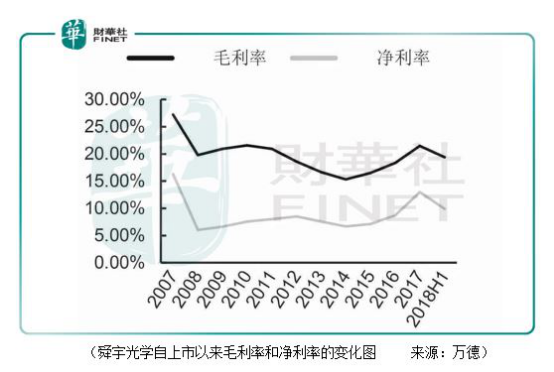

单摄发展到后期,一方面受制于手机的体积和厚度,镜头、感光传感器芯片、模组等产业链上的厂商的技术创新面临瓶颈;另一方面,正正由于技术难度暂未被突破,大量的小厂崛起,加之手机摄像头模组封装技术又未发生本质的变化,本应由技术驱动的生产演变成量价之争,各厂商的毛利率和净利率的周期性波动此消彼长。

曾经创下股价“十年十倍”的舜宇光学科技(02382-HK)是行业内一家兼具光学摄像头生产和模组制造的生产商。2007年,以iPhone为代表的智能手机掀起一场后置摄像头的变革,舜宇光学的毛利率和净利率从此便未脱离周期性波动的状态。11月9日,舜宇光学在港交所发出公告,相比手机销量持续低迷的市态,其核心产品在今年前10个月的出货量增速则逆流而上。光鲜的数据却像一层迷雾,掩盖着一些有关舜宇光学的真相。

低端产品份额提升,产品结构正在恶化

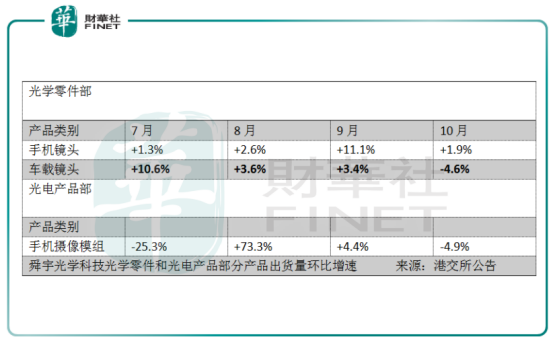

从舜宇光学在港交所披露的其在10月个产品出货量的数据来看,全线表现较上年优秀。在光学零件、光电产品和光学仪器各部上均录得不同程度的正向增长。其中光学零件事业部中的手机镜头的出货量较上年同期大增73.9%;光电产品事业部的手机摄像模组同比上升54.5%,主要是因为舜宇光学在手机镜头市场份额有所提升,带动其在国内智能手机的市占上升。除去这两类与手机相关较深的产品外,车载镜头的出货量同样取得23.4%的增速。

在各产品的环比变化上,表现较为突出的产品(按增速高低排名)分别是光学仪器事业部的显微仪器、光学零件事业部的“其他镜头”和玻璃球面镜头。而舜宇光学的核心产品——手机镜头、手机摄像模组和车载镜头环比增速稍逊色,分别录得1.9%、-4.9%和-4.6%的环比增幅,这主要是受到下游产业(手机和汽车)销量表现不佳的拖累。

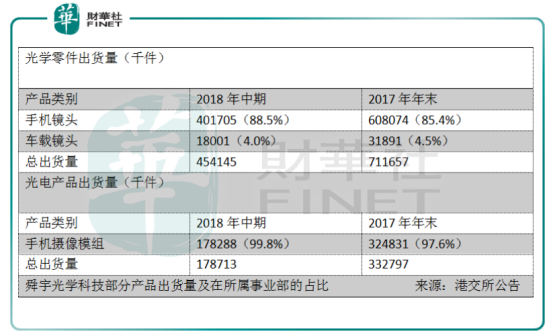

手机镜头和手机摄像模组是舜宇光学两大事业部中的核心产品。于2017年,手机镜头的出货量占据光学零件事业部总出货量的85.4%,与车载镜头一起贡献了该事业部近90%的出货量;而手机摄像模组则占据光电产品出货量97%以上,这两款占比较重的产品在2018年的出货量占比有增无减,且同比增长最为高速,但是,这两款产品均为技术壁垒较低的产品。

何以见得?2018年上半年,光学零件、光电产品和光学仪器三大事业部的毛利率分别是42.0个百分点、9.4百分点和38.3百分点,其中手机摄像模组所属的光电产品事业部录得毛利率最低,较2016年同期下降3.3个百分点,降幅为三大事业部中最大。2017年始行业经历了手机上游厂商的竞价血战后,技术壁垒最低的产品所承受的价格冲击最大。

而在手机镜头上,目前舜宇光学在手机镜头技术的最顶端且能量产的产品是玻塑混合的手机镜头,而塑料非球面镜片的大光圈手机镜头还未实现量产。目前高端的镜头分别是大光圈、3D、广角、超薄、光学变焦、生物识别等等,这些高端类别的镜头,舜宇光学目前大多处在正在开发的过程中,从正式投产到为客户所认可还有一段距离。另外舜宇光学在手机相关产品的客户主要是三星和国内top 4品牌HOVM(华为、OPPO、VIVO、小米),而其中有三位大客户生产的是中端智能手机。

为了摆脱这样一种围绕低端产品的布局,面对全球汽车市场的蓝海,对舜宇光学来说明智的做法之一是将产品发展的重心逐步向车载镜头偏转。但是从最新公告内展现的数据来看,舜宇光学的车载镜头或是产品壁垒不深、火候不够,或是与tire 1的下游客户捆绑太深,今年三季度随客户的汽车销量下滑而出货量增速也不断在下滑。

在中期报告中,舜宇光学曾解释,今年上半年取得收益的毛利率比去年同期有所下降,主要是因为公司正在处于产线布局的调整中,而新基地的使用率还有待提升。低端产品出货量增长迅猛,从另一个角度理解,则是舜宇光学目前的产品结构正在恶化。

欧菲科技收购富士胶片,行业竞争白日化

2018年三季度,苹果实现营收同比增长20%至629亿美元,其中iPhone的出货量同比增加0.4%至4689万台,该增速的表现已较为乐观。对全球智能手机三季度的销量,IHS和IDC分别显示的数据为3.55亿台(同比减少3.3%)和3.55亿台(同比减少6%)。

回到国内智能手机销售情况,中国信通院在两月前发布7月、8月数据,显示预计国内手机出货量分别为3697和3259.5万部,同比下降幅度分别是14%和21%,其中VIVO和OPPO在三季度销量都有约10%同比下滑。无论今年国内全年手机出货量呈现再度探底还是先抑后扬,整体来说都不太乐观。

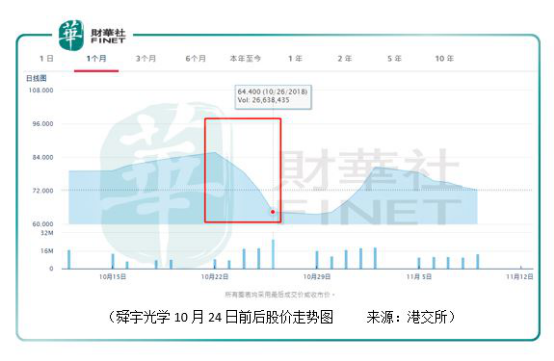

就在下游销量持续低迷的情况下,舜宇光学最大的竞争对手欧菲科技(002456-SZ)在10月24日传来了收购富士天津的全部股权的消息。该消息称,欧菲科技拟以支付现金2800万美元的方式收购富士胶片及全资子公司富士中国在手机、车载镜头及摄像头相关的专利权、专利申请权及专利许可,并收购富士天津100%股权。该项收购的作价相当于富士2017年市盈率5.27倍。舜宇光学在当日股价应声下跌4.62%。

瑞信认为,欧菲科技本次对富士的收购并不对舜宇光学造成过大影响,主要因为富士天津的车载镜头相关专利制造技术及产能与其存在较大差距,且车载镜头的认证周期较长。但不能否认的是收购富士天津确有助于欧菲在车载镜头领域全面布局,而富士胶片同时具有多项4P/5P/6P相关专利,将有望带动欧菲在手机镜头上的产能提升。无论如何,舜宇光学因其产品布局的问题,在年内将面临更为严峻的考验。