很显然,车载摄像头已经成为摄像头领域的又一新蓝海,基于此,今天我们来说一说和车载摄像头有关的产业链。针对车载摄像头主要从车载摄像头的种类、车载镜头、车载CMOS传感器、独立ISP芯片、车载摄像头模组封装、核心算法芯片、我国车载算法企业进行部分内容梳理。

车载摄像头的种类

车载摄像头主要包括内视摄像头、后视摄像头、前置摄像头、侧视摄像头、环视摄像头等。目前摄像头车内主要应用于倒车影像(后视)和360度全景(环视),高端汽车的各种辅助设备配备的摄像头可多达8个,用于辅助驾驶员泊车或触发紧急刹车。

此外,车载摄像头的前置摄像头的类型主要包括单目和双摄,其中双目摄像头拥有更好的测距功能,但需要装在两个位置,成本较单目贵50%左右。

环视摄像头的类型是广角镜头,在车四周装配4个进行图像拼接实现全景图,加入算法可实现道路线感知;而后视摄像头的类型是广角或鱼眼镜头,主要为倒车后置镜头。

车载镜头:舜宇光学市场份额保持第一

镜头作为车载摄像头的核心元件,其品质由焦距、视场角、光圈、畸变、相对照度、分辨率等指标进行衡量,企业的核心竞争力在于精密加工、光学设计能力上。

目前,涉足车载镜头行业的企业大多是传统的相机镜头生产商,包括Sekonix、Fujifilm、舜宇光学、大立光、玉晶光、联合光电、先进光、亚光、佳凌等企业。

在搜集车载镜头相关信息时发现,随着智能驾驶的快速发展,不少车载镜头制造商正进入收割期。根据相关消息称,佳凌布局车用镜头进入收割期,不仅订单满手,开发中的车载镜头订单更已排至2020年。

据了解,佳凌布局车载镜头逾7年,目前佳凌车用镜头产品包括广角镜头、夜视镜头、盲点镜头、环景镜头等Li DAR及倒车影像镜头等。

而为应对客户需求,佳凌预计今年将投资2亿元,购置一台镀膜机、五轴加工机及自动组装产线设备,除台湾外,越南及大陆都是扩产地点选项之一,该公司目标是将月产能扩增至300万片,以应自2020年起飞的车载镜头需求。

此外,今年联创电子的车载镜头也非常活跃。今年7月份,联创电子研发的又一款车载镜头通过ADAS视觉龙头Mobileye的认证,至此已有三款镜头通过认证,此外该公司也已顺利通过Valeo等多家欧洲主流ADAS Tier 1厂商的认证,在环视、倒车影像领域与多家欧洲Tler 1厂商签订供应合同,今年开始批量供货。

值得一提的是,在车载镜头这一市场,有一家企业不得不谈,它就是舜宇光学。在车载镜头市场中,舜宇光学的镜头出货量稳居全球第一位。

查询发现,舜宇光学从2004年开始布局车载镜头市场,2012年开始做到了全球车载镜头出货量的第一并保持至今。

目前舜宇光学产品已覆盖车载摄像头的各个领域,进入各大车企(宝马、奔驰、奥迪)前装市场,例如2016年全新宝马7系中的镜头都来源于舜宇光学。

值得一提的是,根据舜宇光学最新的公告内容显示,截止目前,该公司车载镜头出货量约为32.11KK。舜宇光学2018年2018年车载镜头销量目标为增长30%—35%,预计在2020年将实现自动驾驶领域核心光学器件的量产。

CMOS传感器:美国企业是绝对的领导者

CMOS是摄像头的感光元件,相比CCD感光元件成像质量稍差一些,但成本更低,也更加省电,在像素要求不高的车载摄像头领域应用非常广泛。

目前手机摄像头也采用CMOS传感器,这也是手机摄像头厂商谋求进入车载摄像头领域的原因之一。

CMOS市场基本被外资品牌把控,国产品牌实力较弱。Sony在全球CMOS传感器领域常年占据市场份额第一的位置,市场份额超过42%,但在车载摄像头方面实力不强,这也体现了车载摄像头市场存在一定的壁垒。

车载摄像头CMOS行业的绝对的领导者是美国企业On Semi(安森美),安森美在汽车图像传感器市场的市占率达到46%。据了解,今年豪威科技车载摄像头CMOS的市场占有率达到30%,位居第二。而韩国Pixelplus市场份额超过10%,行业总体上被美日韩企业垄断。

谈到CMOS这一领域,豪威科技便不得不提,美国豪威成立于1995年,原为纳斯达克上市公司,是一家全球领先的数字图像处理方案提供商,2016年美国豪威被中国财团以19亿美元私有化成为北京豪威科技全资子公司。

此外,今年韦尔拟收购北京豪威股权的消息更是频频活跃在整个产业中,截止目前,韦尔股份与北京豪威之间的关系也更进一步了。

独立ISP芯片短期难以被取代车用ISP赛道新增多名进入者

图像信号处理器ISP是通过一系列数字图像处理算法对前端图像传感器输出信号处理的单元,功能包括3A、坏点校正、去燥、强光抑制、背光补偿、色彩增强、镜头阴影校正等处理,其架构为逻辑部分以及运营在其上的firmware。

ISP有独立和集成两种方案。独立ISP芯片性能强大,但成本较高,主要供应商为德州仪器、Mobileye、华为海思等,其中德州仪器技术积累最深厚、市占率最高。而近年CMOS传感器供应商如Aptina、豪威科技也推出最新的内置ISP的CMOS图像传感器集成产品、成本低、面积小、功耗低、但能够完成的算法相对简单,处理能力较弱。

有调研机构认为,在汽车智能化要求提高的背景下,车载摄像头中独立ISP芯片在短期内仍是主流,未来可关注CMOS厂商的集成产品能否在处理能力上实现突破。

目前车载摄像头ISP行业总体竞争仍较为激烈,且原先深耕手机和安防摄像头领域的ISP厂商也关注到车载摄像头市场潜力,纷纷跨赛道布局。移动芯片龙头ARM在2017年宣布推出首款完全自研的针对ADAS的ISP芯片Mali—C71。

而国内企业如专注安防市场的富瀚微电子则在今年8月宣布推出国内本土首款百万像素以上的车规级ISP芯片FH8310,且迅速与国内著名车厂BYD合作并快速量产,由此可见,未来车用ISP领域竞争仍将十分激烈。

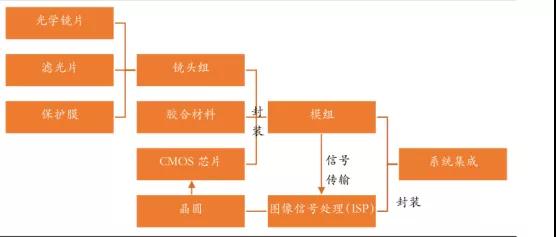

国内摄像头模组封装壁垒高国内企业总体实力弱

相对于手机摄像头等消费级电子和工业视觉用工级电子、安全问题的存在使得车载摄像头对稳定性和规格要求较高,模组封装工艺更加复杂,技术壁垒较高,尤其是点胶工艺存在难点。

行业市场集中度虽然高于手机摄像头,但从企业来看,并没有呈现过渡集中的局面,Panasonic占据较大份额,前十中其他厂商市场份额十分接近。

目前摄像头模组封装市场基本上为日韩厂商主导,国内舜宇光学、欧菲科技等厂商在手机摄像头封装领域占有率较高,拥有一定的工艺经验,也开始进入车载摄像头模组封装行业,国内还有同致电子、深圳豪恩、苏州智华、联合光学等未上市企业从事封装业务,但总体上规模较小,难以与日韩企业抗衡。

核心算法芯片

核心算法芯片需要与算法软件的要求相匹配,在人工智能高速发展的大背景下,算法研发企业使用传统算法上叠加深度学习以提高识别率,而这对核心算法的性能提出了更高的要求,目前对核心算法的要求主要体现在四大领域。

其一,芯片能够达到车规模的标准,达到道路车辆功能安全标准中的ASIL—B甚至ASIL—D级别;其二,高计算量预计高宽带,特别是多传感器融合的芯片,需要更高的芯片频率,以及异构设计,以达到快速的数据处理速度以及传输的高吞吐率。

其三,增加硬件的深度学习设计,满足人工智能计算模型要求;其三,较低的成本和能耗,以实现在智能汽车领域的推广。

目前,主流算法芯片方案主要包括ARM、DSP、ASIC、MCU、SOC、FPGA、GPU等,其中ARM、DSP、ASIC、MCU、SOC是软件编程的嵌入式方案,相对于FPGA的直接编程处理速度较慢,难以满足ADAS视觉系统中对响应速度的要求。

由于GPU和FPGA并行处理能力强,而使用深度学习算法需要对图像中多个像素点同时计算,因此会更有优势,但耗能也更高,FPGA因为编程和优化都是直接在硬件层面进行的,能耗会低很多,因此在平衡算法和处理速度,尤其是用于前装并且算法稳定时,FPGA被视为一个热门方案。

目前用于ADAS视觉方案的芯片多数被国外垄断,但标杆产品尚未出现。主要供应商有瑞萨电子、意法半导体、飞思卡尔、亚德诺、德州仪器、恩智浦、富士通、赛灵思、英伟达等,可供选择的用于传统计算机视觉算法的车规级芯片种类繁多,但尚未出现适用于传统算法叠加深度学习算法的低功耗高性能芯片的标杆产品。

结合深度学习的低成本标杆产品的空缺也给我国企业提供了机会,国内森国科、地平线、寒武纪、思维图新这两年发布了相关芯片产品,未来若能攻克核心技术难点,便可能在车载摄像头核心算法芯片领域实现弯道超车。

我国智能车载算法企业

目前我国进行智能驾驶视觉算法的企业大多为初创公司,尤其在无人驾驶和人工智能概念被资本追捧之时,算法企业不断冒出。许多公司声称自己涉足ADAS视觉领域,但做的仅仅是技术较为低端的行车记录仪、倒车摄像头等产,真正具有核心技术、达到能够商业化的算法水平的企业较少,何况从ADAS到无人驾驶还有不小的距离里。

算上Eye Q5,Mobileye已经能够覆盖L1到L5不同车型。此外Mobileye深入研究八年才正式把产品投入商用,期间巨大的时间和成本投入是初创企业难以企及的,在相关技术上也远远领先我国初创企业。

即便初创公司在某个项目的识别精确度几乎能够达到统一水平,产品的总体性能和实际应用能力也难以与不断进行车测试的Mobileye。