斥资114亿布局半导体

2018年4月12日,合肥中闻金泰牵头云南省城投、上海矽胤签署了《联合体协议》,拟通过联合体的形式受让合肥芯屏持有的合肥广芯49.37亿元财产份额,转让价款为114.35亿元。

标的公司合肥广芯目前无实际经营业务,其主要资产为持有合肥裕芯42.94%的股权。合肥裕芯间接持有裕成控股78.39%的股份,裕成控股持有安世集团100%的股份,安世集团持有安世半导体100%的股份,上市公司最终的目标为间接控制安世集团,以实现对安世半导体的控制。

目前,合肥中闻金泰已通过上市公司全资子公司上海中闻、云南省城投、鹏欣智澎、西藏风格及西藏富恒的出资款28.83亿及借款28.83亿支付了第一笔转让价款57.18亿元。

上市公司全资子公司上海中闻金泰拟对合肥中闻金泰增资58.525亿元(其中50亿元为现金出资,8.525亿元为债权出资)用于支付标的资产第二笔转让价款以及获得合肥中闻金泰的控制权。

然而,增资的50亿资金从何而来?

目前从账面来看上市公司货币资金余额为10.75亿元,离50亿元增资款相差甚远。进一步来看,货币资金中受限的货币资金达5.17亿元,占货币资金总额的48%,而扣除该部分受限资金后,上市公司短期内可用的现金及现金等价物金额仅为5.58亿元,仅占50亿增资款的11%。

闻泰科技称就第二笔转让价款不足部分,上市公司将在保持上海中闻金泰对合肥中闻金泰控制权的前提下,通过引入投资人增资等方式进行筹集。

波动的业绩

新浪财经发现,在此次并购前上市公司的业绩并不是很理想,2018年上半年实现营业收入54.26亿元,同比下降31.21%,实现归母净利润1.77亿元,同比下降201.47%。

闻泰科技在18年上半年营收出现大幅度下滑,公司称2018年上半年公司受行业整体低迷的影响,业绩受到一定冲击,公司及时调整产品研发和上市节奏,引入新的重量级客户,加速剥离不良资产,已经最大限度降低对公司业绩的负面影响。

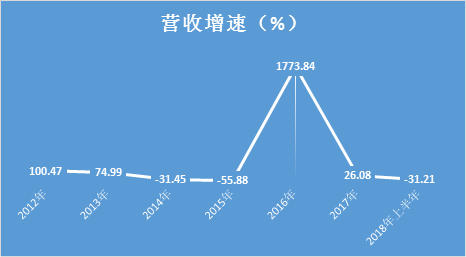

从横向来看,闻泰科技近几年来营收增速如同坐过山车般暴减随即又暴增,业绩波动十分不稳定。2016年18倍的异常增长是由于闻泰通讯损益纳入合并范围所致。整体来看,闻泰科技的营业收入增长波动幅度较大。

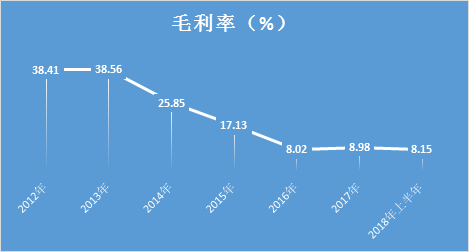

同样还有一路下滑的毛利率,12年之前毛利率能维持在30%左右,之后便一路走低,至2018年上半年毛利率仅为8.15%,较12年下降30.26个百分点。

此次并购闻泰科技意图进军供应链上游,形成协同效应,提高公司核心竞争力以及盈利能力,而安世半导体是全球半导体标准产品行业领先企业,市场占有率在多个细分领域排名第一或第二。

但半导体行业具有较强的周期性波动态势,标的公司经营业绩会因为半导体市场的周期性波动而产生一定的影响,半导体行业通常受到终端产品产量变化的影响,终端产品的产量与经济景气程度高度相关,因此标的公司的业绩以及未来毛利率也存在较大的不确定性。

而次收购存在的不确定性因素诸多,闻泰科技能否筹得资金取得安世集团控制权,以及能否通过复杂的股权结构成为合肥广芯的有限合伙人后,获得目标公司的经营参与权,都还是未知数。并且此次收购中共同联合体涉及交易参与方众多,交易金额重大,一旦其中一方失去履约能力,那么这一系列的股权腾挪形成的控制局面将瞬间瓦解。

资产负债率高企资金链承压

由于本次交易金额重大,上市公司全资子公司上海中闻金泰拟对合肥中闻金泰增资58.525亿元,其中50亿元为现金出资。而截至2018年6月30日,上市公司的资产负债率为75.52%,资产负债率已经处于高位。

草案称本次交易中上市公司拟通过取得约50亿元人民币长期借款的方式,假设以上市公司2018年6月末的资产负债率作为测算基准,预计本次收购完成后上市公司的资产负债率约为81.89%。本次交易完成后上市公司资产负债率将进一步高企,债务压力不断扩大。

新浪财经进一步发现,目前上市公司大部分资产处于受限状态,受限资产金额为23.79亿元,占资产总额的16.74%。其中受限的原因主要为抵押贷款、质押贷款、融资租赁、冻结监管等。可以看出,收购前为了筹借资金上市公司已经抵押质押了很大一部分资产。

不仅如此,上市公司对外担保情况目前已处于严重的状态,根据wind数据显示,目前公司对外担保额度为228亿元,占总资产比重为160.43%,占净资产比重为655.38%,担保金额远超公司净资产,为其6倍有余。

在现金流方面,闻泰科技经营活动产生的现金流十分不稳定,15年至18年上半年经营活动产生的现金流量净额/带息债务的比率分别为-0.19、0.11、0.48、-0.1,可见公司经营活动产生的现金流量难以覆盖目前的带息债务。

此次收购面临着资金筹措的难题,对此上市公司称本次部分资金来源为银行贷款,根据并购贷款要求,可能需要在本次交易完成后将取得的标的资产进行质押。也就是说此次收购很可能会以杠杆收购的方式完成。

值得注意的是,若本次收购中上市公司取得50亿长期借款,假设上市公司的利息率在五年期银行基准利率4.90%的基础上上浮50%,即达到7.35%,预计上市公司每年将产生利息费用3.68亿元人民币,然而目前上市公司2016年至2018年上半年的净利润分别为1.92亿元、3.35亿元、-1.76亿元。

(公司观察文/小杰)