昨天6月21日早间,小米在港交所披露更新后的招股说明书,并启动港股IPO路演。

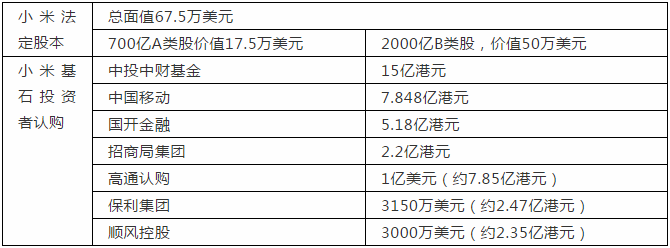

招股书显示,小米从6月21日开始接受认购,募资最高61.1亿美元(约480亿港元)。小米法定股本总面值67.5万美元,由700亿股A类股(价值17.5万美元)和2000亿股B类股(价值50万美元)组成。

同时小米披露已与高通、中国移动、顺丰等7家公司在内的基石投资者签署协议,基石投资者将按照发行价区间中值买入总计5.48亿美元的股票。

小米的基石投资者中,高通是小米的手机CPU主要供应商,中国移动则是小米产品中移动版手机的线上与线下主要承销商,顺风控股则是小米是的主要物流外包商,保利集团则是小米在地产业务上的合作伙伴,其它中投中财基金、招商局集团、国开金融等则是小米金融方面的合作伙伴。

小米的路演材料显示,小米集团市值将达到4230亿港元(539亿美元)至5480亿港元(698亿美元),阶段估值中值约为620亿美元。如果行使15%的超额配售权,则估值将增至544亿美元至703亿美元。IPO指导价格区间对应的该公司估值为2019年预测市盈率22.7倍至29.9倍。这个定价区间低于高盛、摩根士丹利、摩根大通、中信里昂证券、瑞信等机构给出的800亿至940亿美元的估值。有市场人士称,这或为小米上市后留足上涨空间。

据最新的招股文件,小米计划全球发售21.8亿股,其中95%配售给国际投资者,约20.7亿股;5%在港公开发售,约1.1亿股。招股价17至22港元/股,对应募资额371亿至480亿港元;若15%的超额配售权获行使,则募资额上限有望达到551亿港元,使之有机会成为继邮储银行后,港股市场募资规模最大的新股。按日程,启动国际配售后,小米预期于6月25日面向个人投资者公开招股,7月9日在港交所主板挂牌。

拟发售的股本里面,其中65.3%(约14.2亿股)为新股,34.7%(约7.6亿股)为旧股。另外,在超额配售权部分,有38.7%(约1.26亿股)为旧股。这意味着,算上超额配售权部分,原股东拟借本次IPO最多出售8.86亿股旧股,套现194亿港元(按22港元/股计算)。拟出售旧股的股东包括晨兴集团、刘德、洪锋、黎万强等。晨兴是从第一轮融资便开始参与的创投机构,目前持股17.19%;刘德是小米负责IoT及生活消费产品业务的联合创始人、高级副总裁;洪锋是负责小米MIUI平台及小米移动互联网和互联网金融业务的联合创始人、高级副总裁;黎万强则是负责品牌、市场及公关的联合创始人、高级副总裁及品牌战略官。

5月3日,小米在港交所提交招股书,成为港交所实施新规后的首只申请上市的“同股不同权”公司。6月11日,证监会披露小米集团《公开发行存托凭证并上市》文件,中信证券股份有限公司为本次发行的保荐机构及主承销商。但在证监会审核 过程中提出了多达84个问题,小米随即在6月19日,小米宣布推迟CDR发行申请,决定分步实施在香港和境内的上市计划,即先在香港上市之后,再择机通过发行CDR的方式在境内上市。对此,证监会发布公告称尊重小米的选择。

香港交易所行政总裁李小加6月21日对外称,小米暂停CDR是小米的选择,在港上市及同时发行CDR,是很复杂的事情,对小米而言或是挑战,估计小米是与内地监管部门讨论后觉得风险大而决定推迟。对于证监会警告新经济公司或涉高估值泡沫,李小加称,有关估值是公司与投资者间的协议。在香港市场,港交所不会干涉,亦难以干涉。

小米创始人雷军在招股书中指出,小米不是单纯的硬件公司,而是一家创新驱动的互联网公司。据披露,截至2018年3月,小米MIUI系统拥有1.9亿月活用户。招股书同时显示,小米2015年至2017年来自智能手机的销售收入分别为537亿元、488亿元和806亿元,占总收入比例分别为80.4%、71.3%和70.3%。因此外界对小米的最大风险,还是小米在手机等硬件上获利能力能否持续。而在中国A股市场上,由于监管能力在弱,只能实行先严审核,后弱监管的策略,所以CDR上市对于小米来说,还是门槛与成本都太高。

雷军在IPO路演上也回应了小米集团是一家什么公司的疑问,雷军表示,小米是同时能做电商、硬件和互联网的全能型公司。也就是说,小米通过互联网增强用户体验,同时为手机、硬件和电商带来流量,进行变现,其主要利润来自于互联网。

受小米在港上市消息影响,小米供应商中的A股上市公司股价有回稳迹象,其中小米占了营收二成的触摸屏供应商欧菲科技(SZ:002456)在早盘大跌至14.89元后盘中回稳,收盘16.13元微涨0.5点;小米的主要显示屏供应商深天马A(SZ:000050)在早盘大跌至13.48元后盘中回稳,收盘14.08元微涨1.22点;小米的主要显示屏模组供应商领益智造(SZ:002600)在早盘大跌至5.1元后盘中回稳,收盘5.35元微涨1.71点。