诸多细节仍未披露

从目前情况看,小米CDR的发行价格、发行数量、发行比例以及与基础股票如何转换等关键信息仍未披露。预计发行上市时间也处于待定状态。

根据招股书,计划采用市场化询价方式,综合考虑公司基本面、投资者需求、市场承受能力、未来发展的资金需求等因素确定发行价格。

6月7日,《存托凭证发行与交易管理办法(试行)》等9份文件发布,为CDR发行扫除了障碍。根据规定,发行人及其主承销商根据企业各自情况,科学设计发行方案,对机构投资者参与询价建立合理有效的激励和约束机制,促进专业机构投资者积极参与、审慎报价。

新时代证券分析师孙金钜认为,参考相关公司的“H股+ADR”发行模式,小米的CDR可能与港股定价保持一致,预计其CDR发行定价市盈率或不以23倍为参考。

存托凭证持有人的权利在招股书中得到明确。小米表示,存托凭证持有人可享受公司B类普通股股东权利,包括获取现金分红、股份分红及其他财产分配、行使配股权、行使表决权等。

推进国际化战略

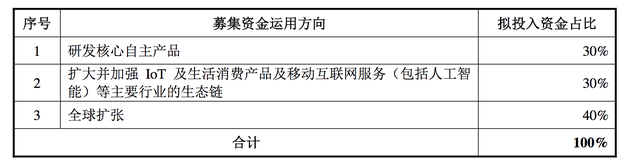

招股书显示,小米此次募集资金的40%将用于全球业务扩张,30%将用于研发核心自主产品,30%将用于扩大并加强IoT及生活消费产品及移动互联网服务(包括人工智能)等生态链相关业务。

根据小米披露的港股招股书,募集资金用途方面,30%用于全球扩张,30%用于研发自主产品,30%用于扩大并加强IoT及生活消费产品及移动互联网服务,10%用于营运资金及一般公司用途。

“全球扩张”成为小米融资的关键投向。2014年以来,小米积极推进国际化战略,并取得良好的效果。小米CDR招股书显示,小米已经进入74个国家和地区,在14个国家和地区的销量进入前5位。

小米的境外收入逐年增长。2015年-2017年及2018年一季度,海外收入分别为40.56亿元、91.55亿元、320.81亿元、124.70亿元,占公司总营收比例分别为6.07%、13.38%、27.99%、36.24%。

小米开拓印度市场成果显着。2017年,小米手机在印度智能手机市场出货份额居前。根据IDC统计数据,2018年一季度,小米在中国境内市场份额为15.1%,排名第四;在印度市场份额达到30.3%,排名第一;全球综合市场份额为8.4%,仅次于三星、苹果、华为,排名第四。

庞大的生态系统

CDR招股书披露了小米2018年第一季度相关数据。2018年一季度,小米营业收入和归属母公司股东的净利润分别为344.12亿元和-70.05亿元,扣除非经常性损益后归属于母公司普通股股东的净利润为10.38亿元。

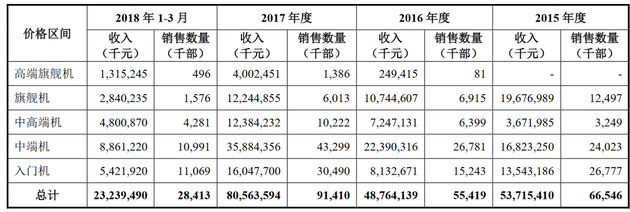

小米的营收主要来源于四大业务,包括智能手机、IoT与生活消费产品、互联网服务及其他。智能手机业务占小米营收70%左右。一季度,小米智能手机业务营收为232.39亿元,营收占比为67.53%。

IoT与生活消费产品收入一季度达76.97亿元,营收占比22.37%。小米表示,已经建成全球最大的消费级IoT平台,连接超过1亿台智能设备(不含手机和笔记本电脑)。按连接数量计算,2017年小米的消费级IoT硬件全球市场份额为1.7%。

互联网服务毛利率最高。2018年一季度,小米的综合毛利率为15.55%。其中,互联网服务毛利率高达65.58%,而智能手机为8.49%,IoT生活消费产品为14.77%。

产业链方面,智能手机业务上游包括芯片、摄像头、屏幕、外壳、电池等,主要供应商包括欧菲科技、长信科技、合力泰、闻泰科技、欣旺达、深天马、三环集团、蓝思科技等A股公司。

IoT与生活消费品业务方面,上游多为小米参股投资的公司。比如,小米手环的关联方为华米科技,目前已登陆纽交所。截至2018年3月31日,小米通过投资和管理建立了由超过210家公司组成的生态系统。其中,超过90家公司参与研发智能硬件和生活消费产品。

2015年-2017年,小米向关联方支付的采购金额分别为44亿元、71.48亿元、132.55亿元,分别占当期营业成本的7.09%、11.96%、13.74%。