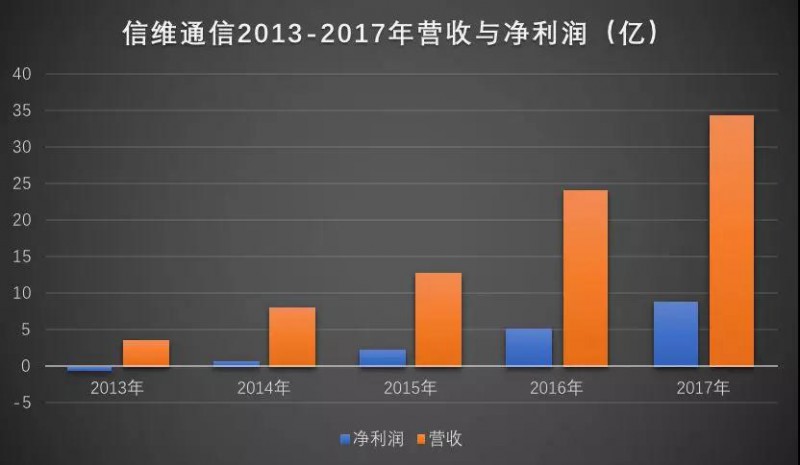

从其2017年营收来看,达到34.34亿元,同比增长42.35%,净利润也达到了8.89亿元,同比增长67.25%,业绩可谓十分亮眼。而到了2018年第一季度,其营收为8.62亿元,同比增长20.03%,净利润为2.10亿元,同比增长仅2.82%!

从股价表现来看,2017年11月底-12月初之际,其股价一度高达61元/股,与2017年初的25元/股相比,增长幅度高达144%,然而,截至目前,其股价下降到31元/股,在短短的半年时间中,其股价下降幅度达到了进50%!

汇顶科技,国内知名指纹芯片供应商龙头企业,同样也是大基金加码的企业,随着指纹芯片近些年在智能手机市场的广泛应用,汇顶科技业绩增长十分迅速。出货量一度超过瑞典FPC,但从汇顶科技业务可以看出,其产品严重单一,几乎全部来源于指纹芯片市场,尤其是随着3D摄像头兴起以后,对指纹市场造成了一定的冲击!

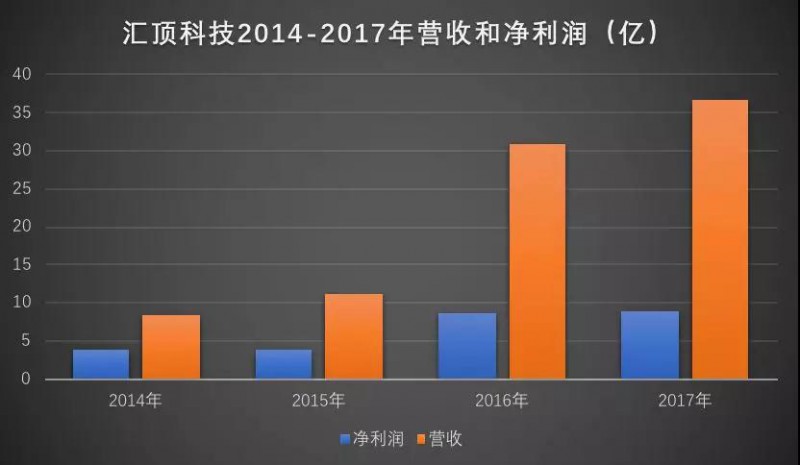

从汇顶科技2017年的业绩来看,其营收达到了36.81亿元,同比增长19.56%,而净利润也达到了8.86亿元,同比增长3.52%,业绩同样十分亮眼,营收与净利润和信维通信相比相差无几。同样,到了2018年第一季度,其营收为5.71亿元,与上年同期的7.31亿元相比同比下降21.90%,净利润只有1935万元,与上年同期的1.75亿元相比同比大降88.96%!

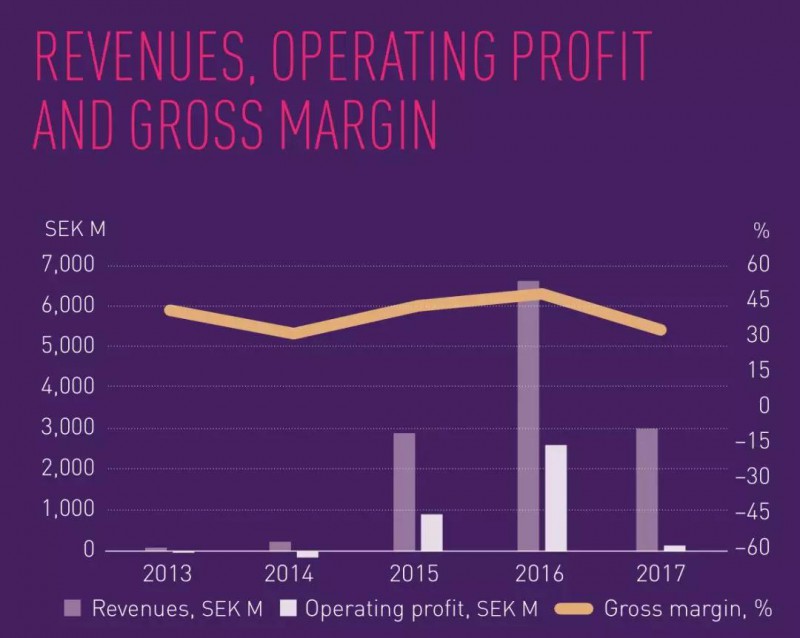

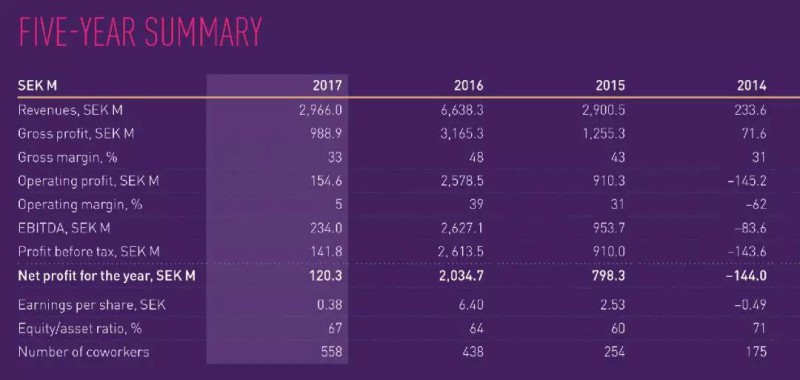

比汇顶科技业绩下降更厉害的则是此前指纹芯片龙头企业FPC,据笔者了解到,FPC 2017年的营收为2966(SEK M),2016年同期则为6638(SEK M),同比下降55.31%,净利润为988(SEK M),2016年同期为3165(SEK M),同比下降68.78%!

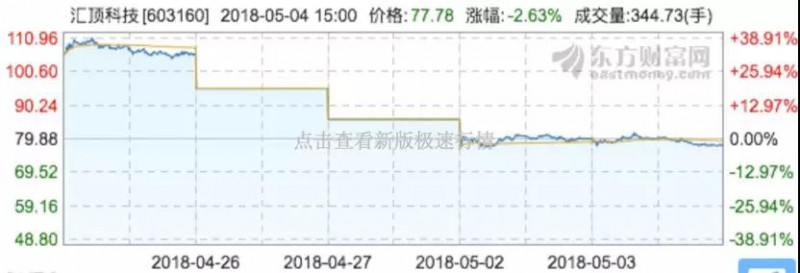

汇顶科技股价方面,4月26日左右是107元/股,在短短的半个月内,其股价暴跌到77元/股,下降幅度达到了28.03%!而在去年大基金增持其之际,股价一度达到了近130元/股,如此算下来,其股价下跌幅度达到了40.76%!

对比信维通信以及汇顶科技,两者均为其所在领域国内产业中的龙头,且在营收与净利润方面也相差不大,截至目前,前者市值为305亿元,后者市值为355亿元!此外,显而易见,对于两者而言,均需要积极拓展新的产品线。在这种情况下,两者均把目标集中到了3D摄像头产业链!

信维通信设立微纳光电研究院:研发WLO晶圆级光学和DOE衍射元件

4月18日,信维通信发布公告表示:深圳市信维通信股份有限公司第三届董事会第十六次会议审议通过《关于成立信维微纳光电研究院的议案》。公司计划成立信维微纳光电研究院,该研究院由公司中央研究院统筹管理。

本次成立信维微纳光电研究院,是为了对智能移动终端所需的微纳光学核心元件(特别是3D成像模组发射端的DOE衍射光学元件和WLO晶圆级光学元件)进行产品开发,并对微型化光电系统集成技术进行研发投入,预计未来将广泛应用于3D视觉识别、智能驾驶、智能安防等领域。

该研究院的成立将有利于公司的微纳光电技术研发,并为射频主业带来更多的技术支持,也有利于公司满足客户多元化的需求,为客户提供泛射频及光电等一站式的综合产品解决方案,从而拓宽公司的技术护城河,为公司未来可持续发展提供坚实的技术保障。

回顾信维通信过去几年的业务增长,可以很明显的看出增长状态。作为国内智能手机天线龙头企业,随着国内手机产业的快速发展,信维通信近些年的发展市场有目共睹。从营收方面来看,其2013年度-2017年度的营收分别为3.52亿元、8.07亿元、12.99亿元、24.13亿元34.34亿元,同比增长分别为129.28%、60.84%、85.61%、42.35%;其净利润分别为-6561.02万元、6308.57万元、2.21亿元、5.31亿元、8.89亿元,同比增长分别为196.15%、250.90%、140.13%、67.25%。

从其2013年-2016年度报告中得知,信维通信2012年的净利润只有609万,到了2013年更是处于亏损状态,对此据信维通信在报告中表示,2013年销售额同比增长63.28%。销售额的增长,使得营业成本同向上涨,营业成本同比增长93.13%,营业成本增长比率高于营业收入增长比率,主要原因为公司为进入国际大客户采取相对较低的价格,使报告期产品毛利率水平有所下降,同时,北京产能利用率不足,制造费用相对固定并维持在较高水平,制造费用全部转入了当期营业成本中。

为适应公司国际化发展策略,公司并购了信维创科(北京),并扩大了深圳公司生产规模,在境外增设4个研发、销售机构,使公司经营管理费用大幅上升,而同期销售规模相对公司整体生产、经营规模仍较小,销售额带来的毛利润额不足以抵销公司的经营管理费用,使得2013年出现经营性亏损。

到了2014年,其顺利转亏为盈,盈利6300多万,并在这一年中收购了深圳亚力盛连接器有限公司20%的股权,逐步开始介入工业化产品,完善公司产业布局,进一步扩大了公司规模与竞争力。

2015年其营收和净利润双双得到高速增长,据其解释,随着公司多种产品逐渐导入客户供应链体系,大客户的出货开始放量增长,规模效应导致产品毛利率逐步提高,持续拉动了公司经营业绩的增长。

其还在这一年以现金4017.94 万元增资上海信维蓝沛新材料科技有限公司,持股比例为 51%。此外,其分次投资深圳艾利门特科技有限公司33%股权,成为第一大股东,布局金属陶瓷粉末注射成形领域,开发新兴的金属陶瓷材料的MIM制品,比如钨合金、钛合金、铝合金、陶瓷氧化锆等产品技术和市场,进一步扩大了公司规模与竞争力。

2016年,对于信维通信而言是飞跃的一年,在这一年中,营收和净利润都实现了翻倍,此时其产业整合效益已经得到体现,据其表示,公司也进一步加强与客户合作广度和深度,布局全球研发和整合优秀技术资源,稳步提升公司综合的竞争实力,通过给客户提供高附加值的新产品,并保持新产品营收占公司当年营收较高的比重,以确保公司毛利率在较高的水平,持续拉动公司经营业绩的增长。

到了2017年6月16日,据信维通信公告表示,公司与中国电子科技集团公司第五十五研究所签订框架协议,信维通信将投资五十五所所控股公司德清华莹1.1亿元(五十五所持有德清华莹65.76%股权),并取得德清华莹19%左右的股权,后者为国内最早研制生产声表面波(SAW)滤波器产品企业。信维通信对德清华莹的全部投资将主要用于扩大手机声表产品的产能!据了解,目前德清华莹的声表面波滤波器年产能为3.5亿只,增资后的第一期规划预计将提高产能到10亿只!

对于此次收购案,据信维通信表示:“射频前端业务是公司重要的长期战略选择,第一步主要是在滤波器方面布局,是射频前端的第一站,我们跟五十五所以及德清华莹合作的第一期主要是扩大产能。信维一直以来的战略和做法是通过小比例的股权介入,参与标的公司的研发生产,然后逐渐输出管理人员,加大对标的公司经营战略的控制力度,这样可以有效控制风险。在产品市场方面,目前我们已经在重要的目标客户进行滤波器等器件的测试工作。”

通过上述可以看出,在过去的5年中,其业务增长十分之快,同时,当前业务面涉及也较为广泛,并且跨入到了射频前端领域,而在该领域,国内实力十分薄弱,更多的是日美厂商所霸占!从目前来看,其又进一步把目标聚集在3D摄像头领域!

汇顶科技进军3D人脸识别:研发VCSEL和DOE衍射元件

众所周知,汇顶科技作为当前国内A股唯一指纹芯片上市公司,其成立之初主营业务并非指纹芯片,可以说,汇顶科技发展如此之快,的确是抓住了指纹芯片市场兴起这一大机遇。据手机报在线统计其2013年-2017年业务营收占比情况:

2013年其触控芯片业务营收占比高达98.75%,剩下则是固定电话芯片,当时还没有指纹芯片业务,到了2014年,其触控芯片业务占比依然高达98.29%,时至2015年指纹芯片业务开始大幅度上升,主要受益于苹果带动该市场的发展,当年其触控芯片业务占比下降到76.31%,同时指纹芯片业务占比高达23.31%,到了2016年,指纹芯片业务占比高达75.10%,而触控芯片业务占比只有24.78%,而在2017年,其指纹芯片业务占比更是达到了近80%,剩下20%基本上都是触控芯片业务!

在此过程中,随着指纹芯片业务的快速增长,其业务也在高速增长!其2014年-2017年营收分别为8.50亿元、11.20亿元、30.80亿元、36.79亿元,相对应的净利润也从3.84亿元、3.78亿元增长到8.56亿元、8.86亿元,显而易见,2017年相比2016年,其净利润增长甚微!

而从指纹芯片市场来看,汇顶科技的出货量仅次于FPC,偶尔月度出货量甚至超过了FPC,而FPC此前主要霸占高端市场,随着国内如汇顶科技、费恩格尔、思立微、贝特莱等厂商快速崛起以后,FPC的市场份额在不断下降,面对国产指纹芯片厂商的吞噬,其不得不下探到中低端市场。

值得一提的是,对于欧洲半导体公司而言,其一向十分注重利润,最初其在价格方面下降的幅度并不是很大,但是从目前来看,其也不得不走向了杀价的过程中,近期,据手机报在线得知,其正在通过低价方式清理库存,如此一来对国产指纹芯片厂商来说则造成了一定的压力,从某种程度上而言,该举动已经扰乱了市场!

甚至还有消息称FPC又开始在国内寻找买家,试图出售给国内财团,并且与国内大基金接触过,但大基金并不感兴趣,事实上也是如此,因为在2017年第四季度,大基金已经增持了汇顶科技!对于FPC在国内寻求买家的说法,据笔者向FPC求证,对方明确表示不存在,并且今年在国内设立了RD部门以支持国内客户!

而在多年前,欧菲光差点就收购了FPC。到了2017年,FPC业绩大幅度下降,尤其是第四季度,极有可能出现了亏损,并且在第四季度进行了裁员。全年来看,FPC 2017年的营收为2966(SEKM),2016年同期则为6638(SEK M),同比下降55.31%,净利润为988(SEK M),2016年同期为3165(SEK M),同比下降68.78%!

对比汇顶科技和FPC,显而易见的是,两者都有一个十分明显的共同点,那就是两者业务均严重依赖于指纹芯片市场,一旦该市场受到冲击的话,那么其营收业绩必将受到很大的影响,在这种情况下,不得不开拓新的产品线!

当然,对于汇顶科技而言,其也早就意识到了该问题,并在2017年底收购了一家德国半导体蜂窝IP公司,试图进军NB-IoT领域!与此同时,作为半导体芯片公司,汇顶科技选择了其擅长的领域,并且依然聚焦在芯片设计端,并且选择的是3D摄像头核心领域中的DOE和VCSEL芯片!而3D人脸识别方案与其屏下指纹方案,两者在某种意义上可谓互补!

据汇顶科技强调:“我们的3D面部识别方案不仅仅是软件算法,还会提供光学、图像传感器的算法。从过去到现在,我们都给用户提供从硬件到软件的完整解决方案。硬件方面,我们在VCSEL芯片、图像处理芯片、DOE芯片都具有自己的设计和整体的应用能力。对于光学部件、图像传感器、软件算法来说,需要通过这些综合技术的组合来达到最优表现效果,以及最佳成本控制,包括产能控制、功耗控制。而在模组方面则选择模组厂商合作。”

此外,汇顶科技还表示:“我们的3D人脸识别解决方案和NB-IOT第一代产品都会在今年底明年初完成第一代商用产品的开发,为我们后续的业绩提升提供新的动能。”显而易见,对于未来业绩增长新动力,汇顶科技选择的NB-IoT以及3D人脸识别技术方案!

DOE:3D摄像头中的大脑

从信维通信以及汇顶科技来看,两者在进军3D摄像头产业中,均布局了该产业链中的DOE,即衍射光学元件。在近期手机报在线举办的AI手机高峰论坛中,驭光科技副总经理张元凯详细了DOE在3D摄像头中的重要性——堪比3D摄像头中的大脑!

据张元凯介绍,DOE是基于光波的衍射理论。DOE就是基于入射去实现初射光长的器件,在DOE的设计实现过程中,需要通过计算。比如从A到B,DOE的设计要实现,可能有上亿条路,而通过大量的计算来找到最优的路,这就是DOE实现的过程。

第二个关键点是利用计算机的辅助设计。DOE有非常微小的微结构在上面,通过微结构的排布实现目标光场的分布,而微型结构的实现是一定要借助于半导体制造工艺。最终在基片上通过刻蚀形成台阶装或者连续浮雕结构,形成同轴再现,且具有极高衍射效率的光学元件。

与传统几何光学的元件相比,DOE具有三个明显优势,拥有更复杂的光场分布,同时兼顾微型化与集成化。目前三种主流技术如结构光、TOF及双目方案都要用到DOE。而在3D系统特别是手机3D系统的设计中,最大的难点也在于DOE,因此它被称为3D视觉系统的大脑。

以iPhone X为例,iPhone X里面至少有两个地方用到了DOE,一个是点阵注射器,还有一个是泛光灯。它的3D摄像头的工作机理是通过具有编码的散光点,捕捉以后,算法解析就得出人脸深度信息。

那么DOE到底能做什么呢?第一个是结构光中用到的散斑投射,张总还在后面加了一个基于VCSEL实现的散斑结构光。还有一种方案是使用DFB光源,也可以称之为边发射激光器。虽然同样是结构光的方案,有可能解决算法都可以通用,而对于DOE来说是完全不同的设计,需要密切关注均匀度和衍射效率的参数。

在DOE实现过程中,DFB提出的零级衍射要求,张总表示驭光光电通过专有的技术实现零级衍射的完全消除,可以达到0。零级衍射的完全消除有两个重要作用:一是人眼安全。零级的存在是有一个很集中的能量存在,它容易造成人眼损伤,把零级消除,能大大提高安全性能;

二是能量利用效率,零级实际上是无用的信号,它的存在分担了很多有用的能量,把它消除,自然就能提高有用信号的能量分布。因此在同样的目标光场情况下,可以实现用更低能耗的光源,降低整个系统的功耗。

DOE还可以做Diffuser,叫匀光片,所有的Diffuser都有一个模糊区,是噪声,是无用的信号。通过DOE的设计可以减少Diffuser区域的存在,从而降低功耗,提高利用率。当然,DOE在其他领域也有广泛应用,比如扫码装备,全息投影键盘以及辅助对焦等数码周边等产品。

DOE扩散片和WLO准直镜头是3D Sensing模组的核心光学元件,价值量高,不同于传统光学元器件竞争激烈,DOE扩散片、WLO淮直镜头是新型光学元件市场刚刚起步,竞争格局良好。

VCSEL:3D人脸识别发收光源

那么,VCSEL在3D摄像头中又有多么重要呢?从3D摄像头模块的结构来分析,3D摄像头需包含一个发射器模块与一个接收器模块,其中,在发射器模块中,除了晶圆级光学组件(WLO)之外,最关键的零件就是VCSEL,简单来说,VCSEL是3D摄像头中的红外线光源,没有这个光源,就无法做出面部识别,也就无法发射或接收。由此可见VCSEL在3D摄像头的重要性!这也是汇顶科技要布局VCSEL的原因所在!

去年年底,激光芯片供应商Finisar颇为抢眼,而这正是来自苹果公司3.9亿美元的预付款所致,一时之间,业内外人士对VCSEL芯片的关注度也拔高了一层。此外,相关消息称,苹果这一举动正是扩充VCSEL芯片在美国德州谢尔曼市的的工厂产能,预计新增加的产能可在2018年下半年投入运营。

据悉,Finisar生产的VCSEL芯片用于iphoneX和AirPods距离传感器,事实上,对于VCSEL芯片在移动通讯上的运用情况,苹果也曾表示,苹果公司第四季度采购的VCSEL将是全球去年VCSEL产能的10倍。

由此可见,苹果新机搭载该产品的同时也开启了VCSEL芯片在消费类电子的大门,而这也足以说明未来苹果在其消费类电子端大力推动VCSEL芯片的意愿。而一部iphone X上需要搭载3颗VCSEL芯片。

随着苹果iPhone X采用VCSEL,也带动了该产业的市场需求,并催生了一大批企业布局该领域!这场密集布局高峰始于2017年,2017年年底,苹果的3.9亿美元的预付款就对外释放出VCSEL芯片的市场信号。不久后,VCSEL芯片布局该市场的信号更是一道紧接着一道。

据不完全统计,截止目前,国内布局该领域的厂商超过10家。其中最关注的莫过于武汉光迅科技(002281.SZ)、江苏华芯、山东太平洋、深圳源国、国星光电(002449.SZ)、华工科技(000988.SZ)、三安光电(600703.SZ)以及台湾厂商全新光电(2455.TW)、晶元光电(2448.TW)、环宇(4991.TW)及给苹果供应商VCSEL芯片的穩懋(3105.TW)。

笔者日前获悉,在这场布局中,上游LED外延片和芯片制造商晶元光电在光通讯用的VCSEL已新增客户认证,并接获25G VCSEL订单,据相关人员透露,今年还会再新增客户,且3D感测也在客户的认证中。

除上述外,据业内人士透露,微电子和光电子外延片生产商全心光电以及晶元光电将分别在第二季度和第三季度开始生产6英寸VCSEL外延片。据了解,由于安卓智能手机厂商预计将跟随iphone X采用VCSEL二极管实现人脸识别,所以全球对6英寸VCSEL外延片的需求一直处于增长趋势。

但之前4寸VCSEL晶圆一直是行业主流,所以国内外VCSEL厂商都开始增加MOCVD设备。据悉,目前作为苹果公司VCSEL晶圆的独家供应商,半导体外延材料主要供应商英国IQE公司预计将从2018年开始的3 - 5年内增加40-60台MOCVD设备用于生产6英寸VCSEL晶圆,届时将成为全球最大的晶圆供应商。

而与此同时,中国LED外延晶片和芯片制造商三安光电也将增加MOCVD设备,其中一些将用于生产6英寸VCSEL晶圆,目前全新光电正在使用两台MOCVD设备进行6英寸VCSEL晶圆的研发工作,并将在今年第二季度再增加4—6台。

有消息表示,晶元光电已经向光通信旗舰制造商出货了4英寸VCSEL外延片,从2018年第三季度开始,晶元光电将通过改造目前用于生产6英寸LED晶圆的10—15台MOCVD设备,生产6英寸VCSEL晶圆。据称,10多个潜在客户正在验证晶圆光电的6英寸VCSEL晶圆。

早前,有业内人士曾对笔者表示,以前做一些LED芯片的厂商,现在也开始改造设备进军VCSEL芯片市场,而这在LED芯片领域,已经不是一两家,数量高达7—8家。这也可以看出,在VCSEL领域市场竞争是何等的激烈,基本上都是一些上市公司大玩家!

WLO晶圆级光学镜头:群雄并起

所谓WLO晶圆级光学器件,是指晶元级镜头制造技术和工艺。与传统光学器件的加工技术不同,WLO工艺在整片玻璃晶元上,用半导体工艺批量复制加工镜头,多个镜头晶元压合在一起,然后切割成单颗镜头,具有尺寸小、高度低、一致性好等特点。光学透镜间的位置精度达到nm级,是未来标淮化的光学透镜组合的最佳选择。

与传统光学透镜加工不同的是,WLO工艺更加适合移动端消费电子设备。特别是在3D视觉发射端结构复杂的情况下,光学器件采用WLO工艺,可以有效缩减体积空间,同时器件的一致性好,光束质量高,采用半导体工艺在大规模量产之后具有成本优势。

而WLO光学镜头市场,国内也涌现出了一批厂商,最为典型的当属瑞声科技。据了解,2017年其开始批量生产智能手机相机塑料镜头并向主要中国客户出货。其表示:“我们对于达到每月生产1000万只(规格不低于5P或13M)的目标深感欣慰,并将每月产能提高至2000万只”。此外,据其强调:“生产产量及利润不断提高,且我们意识到随著产能扩充仍有进一步提升空间。2017年其开始推广晶圆级玻璃镜头及玻璃塑料混合镜头。”

瑞声科技认为,基于晶圆级玻璃技术(WLG)的混合镜头(Hybrid Lens)已经应用在3D结构光方向。相信WLG的独特性能在3D摄像头产品的应用前景广阔,消费者对于摄影体验要求的不断提升使得客户对基于晶圆级玻璃技术(WLG)的混合镜头(Hybrid Lens)所带来的大光圈,低杂光,小尺寸等性能高度关注,有助于加快项目的落地。

目前瑞声科技已经规划每月500万只晶圆级玻璃镜片的产能,未来将持续加速产能扩张及项目拓展。以5P为主(少量4P)塑料镜头2017年底月出货量已超过1000万只,已顺利开展主流客户项目,目前产能已达到每月2000万只,未来将持续加速产能扩充。

在光学镜头市场,还要奇景和高通,其实早在2017年9月30日,高通就和奇景共同宣布,将会结合两者的技术,一起推出Slim(Structured Light Module)3D摄像头整体解决方案,产品预计明年第 1 季量产。

早在2017年上半年,当时据奇景表示:今年上半年营业费用增加,5成都用于扩充晶圆级光学镜头 (WLO) 产能,而WLO产品则是抢攻未来3D涉嫌爱你给他的重要工具,新产能预计第3季就开始放量。

为WLO产能,奇景还将新建一栋新厂,该新厂位在奇景台南树谷园区总公司附近,主要容纳8寸玻璃WLO产品线、下一代12寸晶圆LCOS,及提供迫切需要的额外办公室空间,新厂将在2018年初完工,而新的WLO产能,则预计今年第3季会陆续放量。奇景强调,晶圆级光学镜头(WLO)产品线,由于主要扩增实境AR客户停止出货,使得第2季营收持续下降。

瑞声科技主要推的是光学镜头,而奇景光电同样如此,但是据市场预计,未来苹果镜头将会以“玻璃+塑胶”为主,苹果手机到1200万画素,堆迭6片塑胶镜头,厚度已超过机身,今年流行混合镜p加g,也就是玻璃加塑胶。业界称为Hybridlens,或是硅胶光学。而康控则是推出硅胶方案已经送给半导体厂商认证!

无疑,从当前智能手机亮点来看,除了已经成功大范围推广的全面屏以外,其次当属3D摄像头和屏下指纹,从一定的程度上来看,两者具备一定的竞争性!且当前屏下指纹虽有商用,但长远角度来看,其市场空间到底有多大依然是个谜,且在该市场具备高度的“垄断性”!

其次从3D摄像头产业来看,最为核心的莫过于DOE、VCSEL以及WLO晶圆级光学镜头,这三大板块作为3D摄像头价值占比最高的业务,也吸引了众多上市巨头布局,当然,其中不乏一些抢热门概念的企业!从信维通信来看,其布局的DOE以及WLO晶圆级光学镜头,而汇顶科技则主要局部在3D人脸识别方案,并且抓住芯片端的DOE和VCSEL芯片!但就DOE、VCSEL以及WLO三方面,对于信维通信以及汇顶科技而言均是新的业务和新的方向,且在这几大产业强者不少,至于两者是否能够脱颖而出,则需要市场来验证!