电话13926583940,邮箱research@shoujibao.cn

出货量大即意味着话语权

回顾中国手机发展之路,2000年之前,中国手机市场几乎是清一色的洋品牌,诺基亚、摩托罗拉、爱立信、NEC、阿尔卡特……一众洋品牌争奇斗艳;到了2002年,本土手机开始登上历史舞台,波导、TCL、夏新横空出世,鼎盛时期一度占据中国手机市场70%的份额;然而好景不长,至2005年本土手机几乎一夜之间折戟沉沙,洋品牌卷土重来。2009年之前仍是诺基亚、LG唱主角。2010年之后中国手机市场变成三星、苹果两大品牌霸踞天下。在随后长达5年的时间里,本土手机一直处于被压制状态。直到2015年,华为、OPPO、小米、vivo等本土手机品牌强势崛起,在全球智能手机市场上争得一席之地,并且逐渐成为极具话语权的品牌。

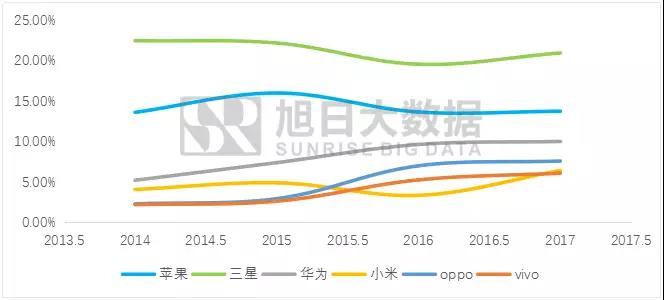

2014-2017年中国手机品牌市占率稳步上升

数据来源:旭日大数据

之前在《1-2月小米大涨,OV急跌,国产品牌走势分化》文章中已经有提到:从旭日大数据产业跟踪调研了解到,2018年本土品牌的增长迹象已经显露,小米在2018年1-2月就已经出货13.5KK,相较于去年同期增长150%;华为在2018年1-2月就已经出货20.02KK,相较于去年同期增长5%;而OPPO在2018年1-2月出货9.26KK,相较于去年同期增长下降25%;vivo在2018年1-2月出货8.12KK,相较于去年同期下降28%。根据各大品牌往年的出货规律来看,我们预计2018年华为、小米增长幅度会超过10%,oppo、vivo将也有相当程度的增长。

从供应链话语权来看,不管是自身掌控多个核心产业链环节的品牌,例如苹果、三星,还是产业生态布局比较薄弱的品牌,例如OPPO、vivo,供应链的管控能力和采购成本,都与其出货量息息相关,出货量大的品牌在供应链环节具备更高的话语权和更多的选择权。随着品牌市场集中度越来越高,供应链下游客户越来越集中,错失一个大品牌的订单可能会对企业的营收产生极大的消极影响。

苹果概念股在中国已经是一个相当普及的概念,每次苹果手机发布前夕,苹果概念股都会有一轮波动。而随着中国品牌出货量的快速提升,以华为、OPPO、小米和vivo为龙头的品牌对供应链的影响力日益提升。那么,以四大品牌为主导的国产品牌对哪些供应链上市公司产生大的影响呢?换言之,这四大品牌是哪些供应商的主要客户呢?品牌出货量的变化将会如何影响这些上市供应商?

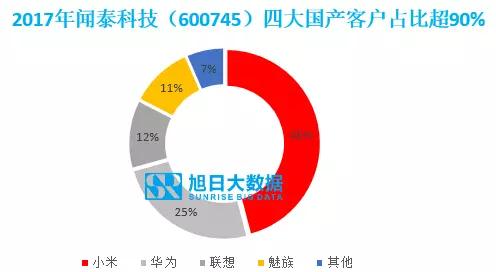

闻泰:华为小米占比超七成

关于闻泰,春丽之前写的《ODM市场集中度持续提升,行业洗牌加速》文章有有详细的阐述:从旭日大数据监测的数据来看,2017年,闻泰出货量约8260万部,同比增长约35%,市场份额接近20%。从闻泰从客户结构看,2017年,闻泰的主要客户是小米、华为、联想和魅族,闻泰的主要客户基本囊括了目前主流的大品牌。闻泰前四大客户均为国产手机品牌,出货量占比合计超90%,其中,华为和小米合计份额超过70%。

从目前手机ODM市场现状来看,春丽认为,闻泰今年的主要客户仍将是国产品牌,而且主力客户仍会是华为和小米。从旭日大数据的统计数据来看,2017年,华为委外ODM的量约4600万,闻泰占比接近45%;小米委外ODM的量约7800多万部,闻泰占比接近一半。所以,今年,华为和小米的市场表现将会对闻泰产生极大的影响。

小米经历了去年海外中低阶市场的一轮大涨后,春丽认为,今年小米的国内中高阶市场的表现可能是几个品牌里面最具潜力的。其中低阶手机发展速度将会放缓,由此其对委外ODM的需求亦相对比较平稳。

华为去年海外市场占比较16年下降了4%,今年将会把海外市场,特别是印度市场作为市场开发重点,以荣耀系列为拳头产品。18年华为手机的增量大部分来自海外的中低阶市场,这些市场产品是品牌委外ODM的主要产品,因此华为今年的表现对闻泰来说是至关重要的。

所以,闻泰今年基本上得看华为和小米的“脸色”,能否中标项目,能否打造千万级别的机型项目,成为考验闻泰发展能力的一道标志。

欧菲科技:聚焦华为和小米

欧菲科技近年先后在触摸屏、摄像头模组和指纹识别模组领域取得成功,目前已形成多元业务并举的创新平台型企业格局。公司营业收入和净利润实现快速增长,根据业绩预告,公司2017年归母净利润同比增长40%-60%,延续了快速成长势头。虽然说欧菲科技的成长与其强大的执行力、洞察力密切相关。但不得不说,其快速发展与国产品牌的快速崛起有很大的关系。

例如,目前,欧菲科技的光学类产品是公司主要业务之一,占其总体营收近50%的份额。作为摄像头模组的TOP企业,月出货量超过30KK,主要面向华为、OPPO、小米等国内一线品牌。其中,2017年华为、小米和OPPO三大品牌摄像头的出货占比超六成,国产几大品牌需求变动对欧菲科技的影响可见一斑。去年,欧菲科技摄像头模组的增长,很大一部分得益于华为,华为的大体量需求及稳定增长,给予了欧菲科技更多的发展空间。2016年,华为的摄像头主要供应商还是舜宇和光宝,但到2017年,欧菲科技已经成为华为的核心供应商,不但抢占了光宝的大部分份额,还对舜宇造成了一定的威胁。

欧菲通过高性价比的产品和服务,解决客户成本高的问题,以及强大的执行力优势,积极配合品牌研发,来维护与品牌客户的关系。通过双赢的“看脸”方式,来攫取更多的市场份额。

注:品牌客户不一定是上市公司直接客户,下同

数据来源:旭日大数据

舜宇光学:主流客户均衡发展,此消彼长概率高

2017年,舜宇光学手机镜头出货量608KK和手机摄像头模组325KK(双摄模组统计为一个模组)。其中,手机镜头出货量增长迅猛,由于良率提高和产能增长的原因,出货量比2016年同期猛增了60%左右。而摄像头模组出货量也比2016年同期增长20%左右,并且由于双摄和高像素等因素,摄像头模组出货量价量齐升。

双摄的出现给模组厂带来了新的利润增长点,从2017年第二季度开始,华为、Oppo、Vivo、小米、中兴、华硕纷纷向双摄像头领域探头,舜宇的2017年的增长还是要归于其在手机市场的份额上升的原因。而手机市场份额又取决于前几大品牌客户的出货情况。根据旭日大数据舜宇光学客户结构数据显示,华为、小米占比38%,OV占比达42%,国内前四品牌就占据公司出货的80%以上,可见国内品牌出货的变动对公司业绩具有很大的影响作用。

由于四大品牌在舜宇中的比例较为平衡,四大品牌在舜宇中的比例较为平衡,其中OV比重偏大。OV增长动力欠缺,会对舜宇18年的表现带来不少的消极影响。

数据来源:旭日大数据

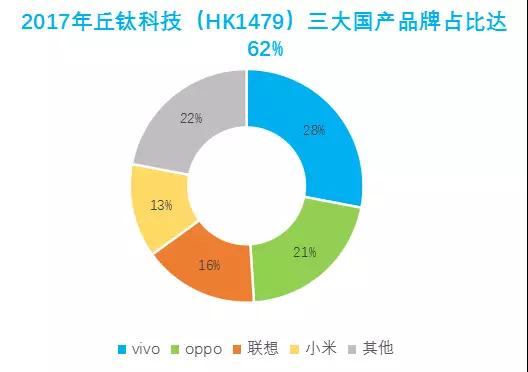

丘钛科技:过于依赖OV,前景不乐观

丘钛科技是摄像头模组及指纹识别模块制造商,专注于国内品牌智能手机及平板电脑上的摄像头模组和指纹识别模组市场。据旭日大数据统计,2017年,丘钛摄像头模组出货量近2亿颗,是国内摄像头模组主流厂商之一。

从公司2017年产品结构来看,摄像头业务出货量占公司整体出货量的近7成,也是较早布局双摄市场的模组厂商之一.早在2016年,公司就已经成功的成为360 Q5及cool1 dual独家双摄模组供应商。丘钛科技的爆发,是伴随着其成功进入了国产主流手机品牌的摄像头模组供应商名列。并且凭借双摄成功进入了OPPO和vivo的摄像头模组供应商名单。

从2017年丘钛客户结构来看,丘钛2017年的主要客户有vivo、OPPO、小米、联想等,涵盖了国内TOP的几大主要品牌。其中,vivo占比最大,约28%,其次为OPPO,占比约21%;ov两家的占比达到49%,显示出公司出货对ov出货严重的依赖性。春丽多次提到,2018年,OPPO和vivo两大品牌将会遇到发展阵痛,出货量增长前景不乐观。而丘钛的主营业务摄像头模组对OPPO和vivo的严重依赖会导致其今年的表现不容乐观。

数据来源:旭日大数据

京东方:OLED是新动力,但要看华为推进速度

京东方是一家以显示业务为核心,辅以传感器技术,加速布局智慧零售、智造服务、智慧能源、智能车辆、智慧医疗等领域的公司。公司主营业务是显示器件业务,2017年这一项占了主营业务收入97%。其中,智能手机显示屏业务占公司总营收的30%以上。旭日大数据统计显示:2017年京东方全年手机面板出货340KK;手机液晶模组出货305KK,较上一期的288.5KK增长5.4%。

2018年,京东方会部分受益于全面屏手机的需求爆发,但由于其主要客户三星的全面屏手机采用的是自家的OLED面板,京东方在这一块的收益程度受限。公司的客户结构来看,虽然公司在华为的供应链体系占比不大,但预计今年京东方的柔性OLED面板能成功进入华为的供应链,并形成批量出货。华为对其OLED面板的采用,甚至采用的机型及出货量都对京东方产生至关重要的影响。

数据来源:旭日大数据

深天马:受益全面屏普及,营收利润双收

天马公司主营业务为移动智能终端消费类显示市场和专业类显示市场,产品广泛应用于智能手机、平板电脑、智能穿戴、车载显示、医疗显示、工业控制、航空显示和智能家居等众多领域。其中,智能手机业务占公司总营收的60%左右,手机类业务的增长对公司业绩有决定性的作用。天马作为国内中小尺寸面板的领头羊,在LTPS技术方面有着明显的优势,得益于今年全面屏的爆发,屏幕尺寸和单价提升,营收和利润或将双收。

当然,天马手机板块业绩的增长必然离不开品牌客户结构的出货驱动。目前,华为、小米是公司的主要大客户之一,深天马2017年的客户机构在中华为、小米占其业务总额的42%。2018年华为、小米的出货情况将对公司业绩有决定性的影响。

数据来源:旭日大数据

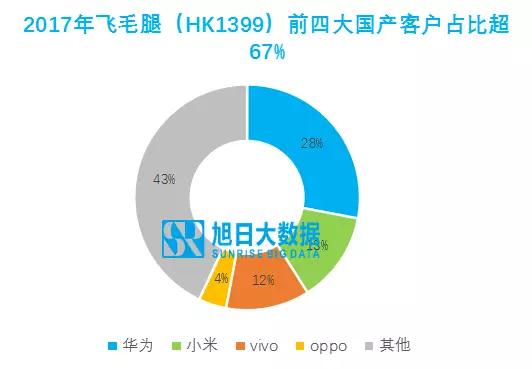

飞毛腿:客户结构合理,增长空间持续

飞毛腿产品涉及到手机电池、移动电源、动力电池等,从业务结构与客户结构来看,2017年公司手机业务收入占整个公司营收的80%,手机业务的好坏直接影响到公司整个业绩的体现。手机业务客户构成中,国内本土品牌占比尤为重要。

从今年四大国产品牌的发展情况来看,飞毛腿在手机业务板块的布局算得上完美。根据旭日大数据产业调研显示,华为、小米供应体系2017年贡献公司出货占比达41%,ov供应体系2017年贡献公司占比16%,这四大国内品牌占比达67%。一方面,飞毛腿已经在国产主流品牌供应商里都有了一席之地,另外一方面,重点发展华为和小米这两大客户,亦会让其业绩继续大放异彩。当然,前提是其今年在国产主流品牌中的份额能继续保持,看好国产品牌的“脸色”,因为国内品牌出货的增长以及它们在飞毛腿份额的变化将直接影响公司2018年的业绩。

数据来源:旭日大数据

汇顶科技:均衡布局主流品牌,前景在屏下指纹

作为国内指纹芯片龙头企业的汇顶科技在2017年取得了长足发展,自指纹识别功能首次在iPhone5S上搭载以来,指纹芯片企业如以后春笋版迅速崛起,但供应的多为白牌市场,前几大国产品牌手机指纹芯片供应商最初均被FPC所占据,之后汇顶率先打破这一垄断,与华为、vivo、小米、中兴、魅族、联想等国内一线品牌达成合作关系,并成为众多品牌旗舰机型的指纹芯片供应商。

2017年,汇顶指纹芯片业务逐渐打破FPC的垄断,并在国产主流品牌中占据较大的市场份额。其中供货占比最大的是vivo,占比约26%,其次为小米,约18%,主打海外市场的中兴以近12%的份额排在第三。国内前四品牌占汇顶科技公司出货份额的60%左右。因此,本土品牌2018年的出货状况将对公司的业绩影响将非常大。去年汇顶在华为指纹芯片供应方面发展不及预期,今年将继续面临着屏下指纹研发不及竞争对手的困境。今年汇顶科技的屏下指纹技术能否实现成功量产,能否说服国产主流品牌采用将对其产生很大的影响。

数据来源:旭日大数据

星星科技:拥抱华米,增长可期

星星科技主营业务包括各种视窗防护屏、触控显示模组及精密结构件的研发和制造,主要应用于手机、平板电脑等消费电子产品。从星星科技手机盖板业务2017年的客户结构来看,它前五大客户是华为、小米、联想、中兴、酷派。其中,华为占比最大,对华为的销售收入占其营业收入的40%,其中盖板占了30%,小米占比15%;这两家占公司盖板收入的45%。去年,小米的爆发,星星科技是受益者之一。今年,市场继续看好华为和小米的增长,因此2018年星星科技在华为、小米中的出货情况将直接影响到公司的业绩。

数据来源:旭日大数据

总体而言,由于三星、苹果对上游供应链资源拥有强大的控制力,使其成为其最大的核心竞争力,2018年或许会成为其争夺市场份额的重要资本。不过,华为、小米等国产品牌已在加快对产业链上游积极布局,以及相关技术的研发和投入。因此,华为、小米等供应链上技术沉淀深、实力雄厚的企业将大幅受益,预计OV的供应链表现将延续2017的状态,受益程度弱于华米供应链。

供应商对品牌发展亦有反作用

手机品牌市场表现日益分化,市场份额逐渐向大品牌集中,导致供应链的下游客户愈发集中,不得不看主流品牌的“脸色”。那么品牌增长的分化差距为何这么大,又是什么样的因素影响品牌出货的增长呢?其中,一个不可忽略的关键因素就是品牌供应链。我们认为手机品牌的竞争核心已经切换至供应链的掌控能力之上,因为产品销量的好坏归根到底还是来自于产品,拥有先进的技术才能制造出领先的产品,除品牌本身外,供应链则是这些产品技术的支持者与制造者。所以,供应链反过来,对品牌的发展和制约都会产生非常大的影响。

回顾2016年的小米,可以说2016年是小米最不如意的一年,原本国内市占率排名第二的小米,一年销量跌了36%,掉到了第五名。市场占有率被oppo跟vivo迅速反超由4.9%下降到3.35%,很重要的一个原因在于供应链的严重缺货,导致市场份额进一步被压缩。不过,小米迅速找到问题所在,随即雷军开始掌控供应链,小米手机目前在供货能力方面已经较当初有了较大的提升,完成2017年完美的逆袭。小米亦更加的注重供应链的经营与管理。

所以品牌和供应商之间的关系可以用唇齿相依来形容,两者是相互促进,相互发展的,重视供应链管理的品牌,可以有更强大的发展动力,同时,注重研发,以客户为核心的供应商,亦能在市场发展中赢得一席之地。