市场调研机构Counterpoint数据显示,在2017年中国智能手机市场,华为、OPPO、vivo,逆势同比增长3%,小米增长1%。特别值得注意的是,单是华为、OPPO、vivo和小米四家品牌的份额就占据市场总份额的2/3之多。

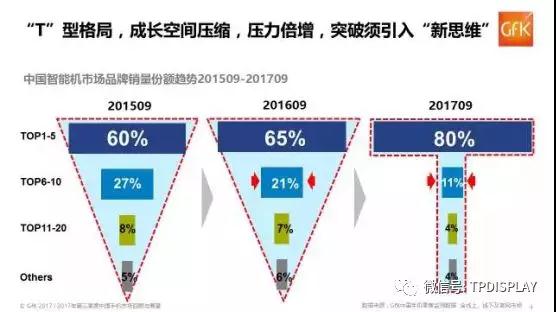

与此同时,另外一家调研机构GFK也提出了“T型格局”的论断。虽然表述有所差异,但核心思想是一致的。那就是,中国智能手机市场头部阵营品牌独大,中小品牌发展空间大幅压缩,与消费者形成断层,结果就是市场活力大幅减弱,全市场压力倍增。

究其原因,大体可以分为两方面。一方面,头部阵营的四大品牌均以差异化、个性化的优质产品匹配其目标用户需求,深耕细分市场,并各自建立了强大的优势,如华为商务、OPPO拍照年轻时尚、vivo音乐年轻、小米高配低价。

另一方面,随着智能手机设计的复杂化,实现进一步创新突破的门槛愈来愈高,例如通讯方面的 4G、WIFI、蓝牙等,这也就直接将一大批规模小,研发能力差的小企业阻挡在门外,甚至是清退出场。

对于头部阵营的手机品牌而言,在中国市场整体稳定的预期下,去海外市场寻求新的增长点基本成为了行业内的一种共识。虽然华为手机在进军美国市场的过程中发生了一段“插曲”,但以小米、OPPO为代表的品牌已经用数据证明了海外市场的回报有多么丰厚。

2016年是小米失意的一年,高歌猛进中突然遭遇了断崖式的下跌,一路滑出国内前三和全球前五。但在2017年,在国内市场之外,小米在印度也实现了大幅增长。Counterpoint数据显示,在2017年第四季度,小米在印度智能手机市场的占有率达到25%,首次正式超越三星位列第一,而在全年对比中,小米也以19%的市场份额名列第二,成绩斐然。

而OPPO,其海外市场的表现甚至可以说更加令人瞩目。2017年第二季度,OPPO F3凭借24.2%的市场份额成为15000至30000卢比价位最畅销的机型。2017年7月份,OPPO F3、OPPO A57和OPPO A37挤进巴基斯坦最受欢迎安卓手机TOP5排行榜。而且,OPPO不但单品在印度、巴基斯坦成为爆款,更是在2017年第三季度成为整个亚洲地区出货量的第一名。2018年1月,OPPO还进入日本,正式开启了从发展中国家和地区向发达市场扩展的征程。

而且,OPPO不但在海外拥有着出色的销量,也在逐渐建立起越来越坚实的口碑。2017年,OPPO R11和OPPO R11s先后分别获得外媒GsmArena和GadgetMatch“年度最佳”大奖。尤为值得注意的是,OPPO还成功获得了澳大利亚权威机构Canstar Blue所颁发的消费者最满意大奖(Most Satisfied Customers | OPPO),代表了对OPPO品牌整体的高度肯定。

总体而言,在未来相当长的一段时间内,国内智能手机市场趋于饱和、增长放缓的现状都将长期存在。在全球市场中寻求新的增长空间的过程中,众多国产手机厂商必然将与诸多传统国际巨头正面交锋,展开新一轮的较量。虽然这个过程可能不会一帆风顺,但打头阵的OPPO和小米显然已经交出了一份出色成绩单,彰显出不可小觑的能量。目前,全球前五的智能手机厂商中华为、OPPO和小米成功拿下了三个席位。短则三年多则五年,届时又会是怎样的一番光景?着实让人充满遐想。

文章来源:凤凰网科技

GfK、赛诺、Counterpoint三大机构近期陆续发布2017年中国手机销售情况预示着,「强者愈强、弱者愈弱」的马太效应将主导未来中国手机行业的发展。

GfK近日发布的2017年12月份智能机销量报告显示,「华为+荣耀」以25.55%的市场占有率继续称霸中国市场,OPPO、vivo位列第二三位,在国内手机市场规模基本不变的情况下,「华为+荣耀」全年实现了20%以上的增长。

Counterpoint联合京东、今日头条发布的《2017手机行业白皮书》显示:「荣耀手机成功揽获了2017年京东销量第一,销售额全品牌第二,成功超越小米,登顶互联网手机品牌。」

此前,赛诺发布的数据显示,2017年「华为+荣耀」手机国内市场出货量超过9160万台位列第一,小米手机增长明显,苹果手机则继续下跌,位列第五。而三星手机尚未从电池爆炸门的阴影中彻底走出。

综合三家数据可见,目前国内手机市场呈现「华为+荣耀」、「OPPO+vivo」两强对峙的格局,从当前态势看,2018年手机厂商竞争将呈现三大趋势。

趋势一:从线上结合线下到泛互联网化

中国手机厂商的销售策略就像一个巨大的钟摆,从「线上全能」摆向「线下开花」。

2017年,市场上大玩家,无一例外的都把重心放到线下拓展:雷军一度跑到河南调研手机线下店;中兴终端CEO曾学忠把2017年定义为中兴的「门店年」;联想内部也一度打算把当初定位的互联网手机ZUK重新回炉成线下品牌。

真实的线下销售情况不尽如人意。GfK的数据显示,2017年中国大陆智能机大盘销量4.49亿台,同比上升0.33%;其中线下3.42亿台,同比下降1.36%;线上销量1.07亿台,同比上升6.17%。

线下渠道的低迷仍在继续。证券日报在2017年7月的报道称,「三星手机中国线下销量暴跌、有店主半年仅卖出两台」。据赛诺的统计,2017年12月,国内手机线下渠道销售比2016年下跌21.6%

被雷军所深刻反思的互联网渠道,在2017年依旧保持长青,只不过这一市场的格局发生了更迭,荣耀取代了小米坐上互联网手机第一位的位置。

这在两年前几乎难以想象,在赛诺的统计口径中,二者差距不小:2014年荣耀的销量只有小米的三分之一左右,到了2017年末,就销量看,荣耀领先小米401万部,从销售额看,荣耀领先小米152亿元。

线下渠道的扩张,在带来人流和销售的同时,还带来了巨大的店铺租金、销售人员的成本,相比互联网渠道的直销模式,多级代理模式所要求的在不同层级经销商中再次分配利润,必然要么抬高终端价格、要么需要厂商持续补贴。

从未来的销售模式上看,线下店更多的还是以体验为主,其目的是为线上渠道导流。在互联网时代,所有的手机无一例外都是互联网品牌。

趋势二、从单一机型竞争转向全产业链竞争

如果放眼全球市场会发现,三星和苹果依然占据市场第一第二的位置,华为在中国企业其中排序最高但位列第三。

全球格局的背后,乃是三星对智能手机关键零配件的生产控制能力,而苹果则凭借独立的iOS系统和强大的芯片设计能力占据优势。今年几乎所有主流厂商都发布了所谓「全面屏」手机,其中围绕着OLED屏的争夺尤为明显。

OLED屏市场上目前为三星所垄断。根据IHS Markit 报告,全球柔性OLED 显示屏市场规模在2017年第三季度达到30.4 亿美元。三星电子第三季度占据了市场高达96.5%的份额,销售额为29.4 亿美元。LG 电子紧随其后,销售额略超过1 亿美元,占据了市场3.3%的份额。

只有打破三星和苹果对上游技术和生产能力的垄断,中国厂商才有可能进一步扩大在全球市场的优势。事实上,华为、三星等一波中国企业已经未雨绸缪,其中华为走得最远。

以手机最核心的芯片为例,在人工智能时代,中国企业迎来了难得的弯道超车机遇。苹果一直在研发用于自身产品的处理器芯片,并在今年的 WWDC 大会上发布机器学习框架 OpenM,Bloomberg 的消息,苹果正在研发AI 芯片Neural Engine。

但全球第一款真正意义上量产的AI 芯片却诞生在中国。在2017年9月举办的IFA 大会上,华为发布人工智能移动计算平台—麒麟970。作为全球首个集成AI 人工智能专用NPU神经网络单元的移动芯片,能够协调芯片内部的各个组件及手机硬件,提升速度并降低运行功耗。

安信证券的研究报告称,由于智能手机出货量大、供应链体系完善,移动端AI 芯片成本将随着出货量增加持续下降,性能将不断提升,应用领域将进一步拓展至安防、VR/AR、汽车(ADAS、自动驾驶)、消费电子、工业、机器人等领域,AI 芯片的商用化进程逐步加快,成长空间将得到极大拓展。

据悉,继华为发布AI 芯片之后,苹果宣布iPhone X将搭载AI 芯片,三星的终端AI 芯片计划也均处筹备阶段,巨头争相卡位终端AI 芯片。

背靠华为这颗大树的技术优势,除了荣耀之外,其他本土厂商只能望而兴叹。

趋势三:从性价比到品牌

全面屏之外,品质是中国手机行业的第二个年度关键词。

在消费升级的大背景下,物美价廉虽然仍然重要,但中国消费者对手机品质的需求也在不断提升。在消费者需求的推动下,也实现了「以质换量」的跃进,GfK的数据显示,对比2016年,2017年全球范围内,手机的销量仅有1%的增长,但销售额大幅增长了11%。

2018年即将迎来又一波换机潮,在消费升级到大背景下,用户在选择新机时会综合考虑设计、做工、可靠性,特别是品牌所传递的价值。在这方面,头部厂商各有千秋,荣耀手机继承了华为的工程师文化、长期服务B端的可靠稳定形象,小米更强调性价比和粉丝热情,oppo/vivo则侧重消费者个人的小清新。

消费者用实际购买行为,投出了对各大品牌的信任票。

Counterpoint公布了2017年全年最畅销机型和单机型销售额排名,其中,荣耀凭借荣耀8青春版、荣耀畅玩6X、荣耀8、荣耀9四款产品,成为了畅销榜入榜品牌中,产品数量最多的品牌,也是除了苹果之外,唯一一家有旗舰产品入榜的安卓厂商。相形之下,在2017年迎来大反弹的小米还差一部Top10的爆款来证明「复兴」。

综合看,马太效应将主宰2018年中国手机市场,大概率事件是:华为/荣耀将进一步巩固市场第一位置,市场份额可能还会扩大;而oppo与vivo之间若不能进行深度整合可能还会处于老二的位置;小米在位居第五的情况下,能否弯道超车则主要取决于2018年是否有爆款出现。

2018年2月6日消息 近日IDC发布的数据显示,全球智能手机出货量在2017年呈下降趋势。随后, Strategy Analytics 发布了一份令人震惊的报告:去年第四季,全球智能型手机出货量创出了有史以来的最大年增率跌幅。

全球智能手机出货量大跌 中国市场背锅

数据显示,去年第四季全球智能型手机出货量为 4.002 亿部,比 2016 年同期的 4.387 亿部大幅减少 9%,这是史无前例的跌幅。

对此,Strategy Analytics解释称,全球智能手机出货量大幅下滑主要是中国市场大跌所导致。在中国市场由于手机更换周期变长,营运商减少补贴,缺乏令人惊叹的机型,中国消费者的购机需求大跌了19%。

中国手机市场作为全球最大的智能手机市场,在前两年全球其它地区智能手机市场不景气的情况下,成为全球市场增长的主要动力。但随着,进入2017年中国市场逐渐趋于饱和,智能手机出货量开始低迷,受中国市场的影响,全球市场出货量下滑也在意料之中。

其中,iPhone 出货量在去年第四季下降了 1%,至 7730 万部;三星第四季出货年化季率下滑了 4%;OPPO 第四季出货持平于 2950 万部,但其年化增长率从 2016 年同期的 99% 暴跌到零。值得一提的是,在全球前五的手机厂商中,只有小米呈现飙升的姿态,其它保持不前或小幅下滑。

此外,在即将到来的2018第一季度智能手机销售淡季,有调研机构表示,国产手机可能因内需减少且渠道库存水位增高,预估前五大品牌除苹果外,皆面临 3-4 成季衰退。