而在此之前,努比亚和小米都已经确认将会启动IPO上市。不过对于供应链而言,近两年借壳案件十分多,2017年,在精密结构件就已经发生一笔最大的借壳上市案件,即领益科技207亿借壳江粉磁材,年底最大一笔借壳案件即360借壳江南嘉捷,而早在两年前还有消息传音360借壳波导股份!

日前,市场更有消息传言,非洲之王传音借壳波导股份,据手机报在线(http://www.shoujibao.cn/)联系业界人士,有消息表示的确由此传言,同时,据国内知名ODM厂商人员表示,最近还有消息表示传音将在深交所上市,那么,对于传音而言,最终究竟是借壳波导股份还是深交所上市呢?

传闻:传音借壳波导上市,还是独立IPO上市?

作为非洲之王,据旭日大数据首席分析师李春丽表示,传音手机2016年出货量达到了9000万部,据称其2017年上半年出货量就超过5000万部,而从全年出货量来看的话,据旭日大数据显示,其总计出货量将达到1.36亿部,其中智能机0.3亿部,功能机1.06亿部,这也就是说,传音已经成为国内仅次于华为的第二大手机厂商!而营收方面,李春丽透露,其2016年营收为18亿元,2017年更是达到了30亿美元左右,合约人民币达到了近200亿元,由此可见其2017年营收增长之快!

据了解,传音控股成立于2006年,总部位于中国深圳,目前旗下拥有TECNO、itel、Infinix三大手机品牌,在全球功能机出货量逐年下滑的情况下,传音功能机2016年出货量逆势而上,增幅超过100%,其功能机出货量为传音上榜手机出货量TOP5立下汗马功劳。

来源:旭日大数据

2008年,传音避开竞争激励的国内市场,将眼光放在人口数仅次于中国、印度的的非洲地区,此时非洲手机市场仅有少量如三星、诺基亚等手机品牌,当时市场竞争也相对没有那么激烈,传音以相对较少的投入换来更多的销量和利润。

当然,传音在功能机上贴近当地消费者需求的创新,也是传音成功的一大关键因素。例如,率先在非洲地区推出双卡手机,研发针对功能机的既时聊天工具Palmchat,同时推出安卓、IOS版本,支持用户跨平台使用,据称这也是全球唯一跨所有手机平台的即时聊天工具,注册用户超过1亿。

来源:旭日大数据

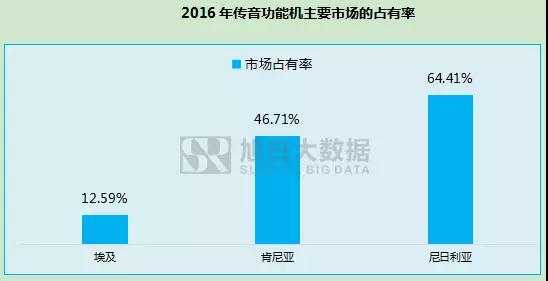

整体来看,传音功能机在其主要市场都取得了不俗的成绩,在尼日利亚市场占有率达64.41%,肯尼亚市场占有率达46.71%,均在该国市场占有率排名第一,在埃及地区市场占有率排名第三。

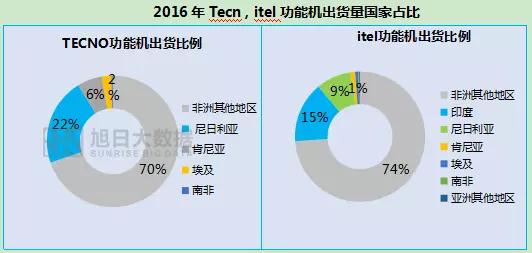

其实,传音最早以TECNO、itel功能机进入非洲市场,也是在非洲最受欢迎的品牌,因此其功能机出货均以非洲地区为主。前者出货量均来自非洲市场,后者2016年试水印度市场,15%出货量来自印度。

来源:旭日大数据

面对竞争激烈的手机市场,传音采用多品牌策略,根据不同消费者的需求推出不同品牌产品,来满足不同消费者的需求:itel价格较低,主要针对年轻消费者,主打活泼、个性的标签,TECNO价格相对来说高一些,针对消费水平更高一些的人群,Infinix则主要面向电商消费者。

此外为加强服务,2010年传音还在非洲建立专门为旗下各品牌提供售后服务的Carlcare客服中心,传音是第一个在非洲本地建设售后服务网络的外国手机企业,目前旗下共有1300家专业服务网点,涵盖非洲、中东、东南亚40多个国家,这不仅表达了他们长期耕耘地方的决心,也坚定了非洲地区消费者的消费意愿,从而扩大了品牌影响力。

来源:旭日大数据

而到了2016年,传音旗下三大品牌的智能机在埃及、肯尼亚及尼日利亚市场都取得了不错的成绩,其中TECNO智能机在肯尼亚和尼日利亚市场占有率均排名第一,在埃及市场占有率第排名第四。2017年9月,传音进一步进军尼泊尔市场!并由其授权经销商Mahalaxmi Mobiles独家发售手机!

而在近来,在股吧更是有消息传言称,传音将借壳波导股份启动上市!对此消息,据手机报在线联系证券方面人员,对方也表示也有听说此传言,而一家知名ODM厂商高管则表示,上周有听说传音上市的消息,不过,可能是在深交所或港交所上市!当然,也有观点认为,传音应该两种方案都在启动!

同时也有消息表示两者正在洽谈,但波导股份现在的市值为52.8亿元,相对而言一些其他倍借壳的手机产业链企业,市值有些偏高,如成都润运借壳宇顺电子,后者市值只有33.8亿元,万魔声学借壳共达电声,后者的市值也只有34.7亿元!行业有观点认为,一般被借壳的上市企业市值通常不会很高,在30亿左右!

至于其原因,据行业人士表示,主要在于该行业毛利率相对较低,借壳以后市值能否大幅度上涨甚至翻倍的危险性很大,借壳企业通常不敢赌,所以在ODM行业也是如此!当然,倍借壳企业市值很高的也有例如,如江粉磁材!其当时市值就达到了200亿左右!

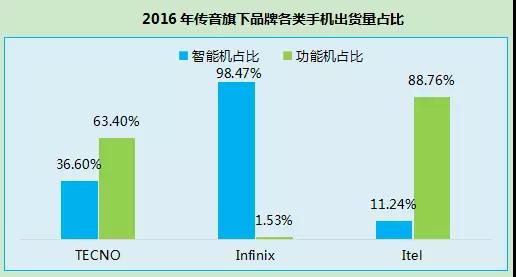

正如前文所言,传音主要从事功能机,且主要以非洲市场为主,近些年来同时研发了智能机和进军印度等东南亚其他市场,但是相对而言功能机占据绝大部分,以2017年来看,智能机只有0.3亿部,而功能机则达到了1.06亿部,功能机占比达到了77.94%!正由于其主要是功能机,且智能机也主要布局于中低端市场,所以导致其利润率要低于同行竞争对手!

而从波导来看,作为手机界的前辈,波导是国内最早做手机的企业之一,值得注意的是,传音创始人竺兆江,曾在波导干了近10年,一直负责波导的海外销售业务。从销售传呼机的小业务员做起,三年后晋升为波导华北区首席代表。

2003年前后成为波导销售公司的常务副总经理。后来,他主动提出开拓国际业务,当年国内市场竞争激烈,要做品牌难度较大,走遍90多个国家和地区的竺兆江认为非洲市场底子虽薄,但发展潜力巨大。所以,2006年他成立了传音控股,跟许多以前在波导的同事,一起开始在非洲开拓手机业务!这或许也是传音与波导洽谈收购的重要因素之一,但相对而言,波导目前50多亿的市值依然有点高!

而从营收角度来看,其更是达到了200亿元,这一数据比很多国内手机厂商的营收都要高出不少,例如ODM大厂龙旗,其去年的营收只有83亿,去年上半年更是只有34亿,但与华勤相比仍有一定差距,华勤去年的营收在245亿元左右!那么,如果传音启动IPO于深交所或港交所上市的可能性有多大呢?

其实传音独立IPO上市同样也存在毛利率低的难题,这点不仅仅是很多手机厂商和ODM厂商,同时包括很多以制造业为主的供应链厂商,之所以拿传音与龙旗、华勤等ODM厂商对比,其中很重要的一个原因在于,它们的毛利率相对而言都不是很高!而在前不久,龙旗再度IPO已经被否决!

所以,从上述两方面来看,由于毛利率低,无论是借壳波导还是独立IPO上市,对于传音而言都是一个艰难的选择,此外,值得一提的是,此前据业界人士称,在2016年国内众多的手机厂商与高通重新签订了专利协议,但是传音并没有,其中的原因有多方面的因素,不知这是否会成为传音上市的绊脚之一!

上市企业差距拉大 手机产业频现借壳与被借壳

此外,据手机报在线日前报道,2018年无疑会成为手机产业链企业上市的高峰期,除了成熟的产业以外,包括材料和设备厂商将会成为明年上市的主力军!而在终端市场方面,努比亚、小米、传音等都将会启动上市计划,在ODM方面,龙旗启动IPO已被否决,华勤与与德同样也在筹划上市工作!

整体看来,对于2018年的手机产业链而言,资本逐鹿主要体现在两大方面:其一上市企业数量会剧增,这种情况所导致的结果则是,产业之间的竞争将从上市企业与非上市企业之间转换到上市企业之间,且新上市企业客户群体主要围绕在华为、OPPO、vivo、小米等国内前几大手机厂商,换而言之,2018年上市企业之间的厮杀将会更加严重;同时,企业募集资金的情况会更加频繁!

其二,非上市企业之间,投资机构投资案将会增多,同样也体现在两大方面:一是投资逐渐向上游材料以及设备端进军,这是一个必然的趋势,从过往多年来看,此前主要围绕制造业,但是从目前来看,制造业领域已经较为成熟且市场竞争十分激烈,在这种情况下,必然将继续向上游材料和设备领域上探;二则是新型技术的驱动,无疑将导致很多新的机会,对于资本市场而言,智能手机市场庞大的出货量无疑引诱力度极大,尤其是未来三五年,手机市场的出货量不但不会下降,同时,增长率还将逐渐攀升!

更重要的是,对于手机产业制造业等毛利率较低的行业而言,其独立IPO上市的难度非常大,而从时间节点来看,2018年-2019年将会是手机产业链企业上市的高峰期,同时也是行业洗牌的关键阶段,借助资本力量提升自身竞争力度十分有必要,所以企业均争先恐后计划在这两年内完成上市!

但是,受限于行业限制,导致独立IPO上市难度大,在这种情况下,选择借壳上市无疑成为首选!事实上,据手机报在线统计,在过去的几年中,手机行业存在很多机壳以及被借壳的案例!对于前者而言,业绩相对较好仍有一搏之力,希望通过上市得到资本的协助提升企业在市场的竞争力,而对于后者而言,由于业绩不景气,被借壳未尝不是一件好事!

从最近来看,最为典型的当属ODM龙头闻泰科技,其35.8亿借壳中茵股份完成上市,目前已经完全剥离中茵股份地产业务轻装上阵,再如ODM厂商天珑移动就曾42.33亿借壳智创科技,TCL显示4.4亿机壳唯冠科技,奥瑞德41.2亿借壳西南药业,江西联创28.5亿借壳汉麻产业!

而在2017年,这种现象更加频繁,如江粉磁材207亿借壳领益科技,360以504亿的价格机壳江南嘉捷,成都润运33.8亿机壳宇顺电子,万魔声学34.7亿成为共达电声新主,合肥瑞成再以72亿借壳奥瑞德,汇冠股份9.4亿出售旺鑫精密,随后龙旗接盘,最终汇冠股份“易主”和君商学!而旷达科技参与收购NexperiaB.V.(安世半导体)未来可能也将构成借壳!

从目前手机产业链来看,企业上市十分有必要,此前手机报在线已经分析,手机产业中,尤其是低端制造业领域,由于企业现金流庞大,且市场竞争惨烈,未来技术变革频繁,导致企业急需资本力助,而上市无疑是最佳方式,但是,受限于行业或自身因素质素,一方面,担心IPO被否,另一方面,从时间上来看,又担心时间较长而错过上市机会,所以启动借壳上市无疑是最佳的渠道!整体看来,与IPO相比,借壳的成本更低、成功率更高、手续更简便。到了2018年,不仅仅是手机产业链企业IPO上市的高峰期,同时,恐怕也会有不少企业借壳上市和被借壳上市!