据手机报在线长期跟踪及查询得知,2017年手机产业上市公司极多,尤其是到了下半年以后,更有一批企业启动IPO上市,从近期来看,上海龙旗和信利光电纷纷发布招股书,然而上海龙旗已经被否决。

同时,据手机报在线(http://www.shoujibao.cn/)不完全统计,在最近的两个月中,手机产业中仍有12家企业启动IPO,分别是PCB材料供应商联瑞新材、声学器件生产商朝阳电子、自动化检测设备科瑞、铝制结构件厂商福蓉科技、手机保护套生产商杰美特、印制电路板厂商明阳电路、精密结构件厂商格林精密、自动化设备厂商赛腾精密(已上市)、高频覆铜板厂商中英科技、功能性器件恒铭达电子、电源管理芯片厂商芯鹏微电子、锂电池电解液厂商塞纬电子!

备注:2017年底部分手机产业企业IPO成功上市或倍否企业,手机报在线已经着重报道,所以并未列入表格!

一、赛腾精密:苹果营收占比超过90%(已上市)

赛腾精密主要从事自动化生产设备的研发、设计、生产、销售及技术服务,主要产品包括自动化组装设备、自动化检测设备及治具产品,适用于智能手机、平板及笔记本电脑、可穿戴设备等产品的组装和检测。

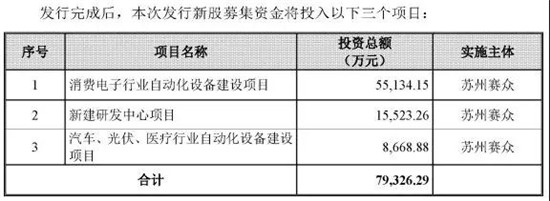

据其招股书表示,公开发行不超过4000万股,占发行后总股本的比例不少于25%。总计募集7.93亿元,分别用于消费电子行业自动化设备建设项目,新建研发中心项目以及汽车、光伏、医疗行业自动化建设项目!

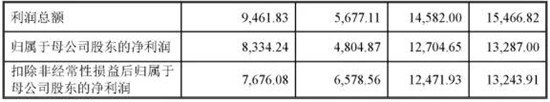

2014-2016年及2017年1-9月,赛腾精密实现营业收入较为稳定,分别为3.81亿元、4.89亿元、4.03亿元和4.69亿元,但利润指标均在2016年出现了骤降的情况。2014年-2016年,赛腾电子同期归母净利润分别为1.33亿元、1.27亿元、0.48亿元,扣非后净利润分别为13243.91万元、12471.93万元、6578.56万元,2016年扣非后净利润较2015年减少了5893.37万元,下降幅度为47.25%。

而从客户群体来看的话,其最大的客户为苹果,且业绩严重依赖于苹果!2014年到2017年1-9月,公司应用于苹果公司终端品牌生产所实现的收入分别为3.46亿、4.52亿、3.65亿、4.44亿,占营收比列分别为90.92%、92.57%、90.57%、94.75%!

而从单一客户来看的话,2014年-2017年1-9月,苹果作为第一大客户销售收入占比分别达到了53.90%、76.74%、43.54%、72.82%,第二大客户JOT公司在2016年-2017年1-9月所占别则分别达到了22.80%、16.29%!

二、朝阳电子:苹果、小米为大客户

朝阳电子一家专业从事电声部件及电声产品研发、生产及销售的高新技术企业,主要向下游电声产品制造商、智能终端及电声产品品牌商供应耳机插线、耳机皮套、耳机成品等。

耳机插线是实现耳机电声转换和高保真传输的核心组件,是公司的主要产品之一。公司耳机插线的生产设备及工艺经过技术革新和优化升级,已量产直径0.025mm 漆包铜线的耳机插线,且研发出 0.02mm 漆包铜线的耳机线材生产工艺储备技术,超过市场上主流的漆包铜线直径 0.03-0.05mm 的耳机线材,耳机线材产品居于电声行业优势地位。

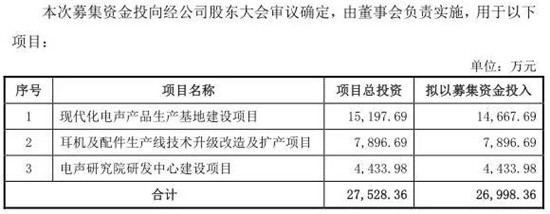

12月27日,据朝阳电子发布招股书表示,本次公开发行股票的数量不超过 2,400 万股,不低于发行后总股本的25%。募集资金2.69亿元,用于现代化电声产品生产基地建设项目、耳机及配件生产线技术升级改造扩产项目、电声研究院研发中心建设项目!

从营收来看,2014年-2017年上半年其营收分别为3.57亿、4.06亿、4.91亿、3.37亿,相对应的净利润分别为3083万、3461万、3656万、3950万,由此可见,今年上半年的净利润已经超过了去年全年的净利润,其中很重要的一个原因在于,其大客户为小米,而小米生态链企业万魔声学,为小米供应商!

此外,2017年1-9月实现营业收入5.22亿元,较去年同期营业收入增长52.52%,2017年1-9月实现净利润6195.02万元,较去年同期增加225.16%,主要系电声行业的技术创新和产品的升级影响,来自于Beats品牌和三星品牌的订单增加较多。

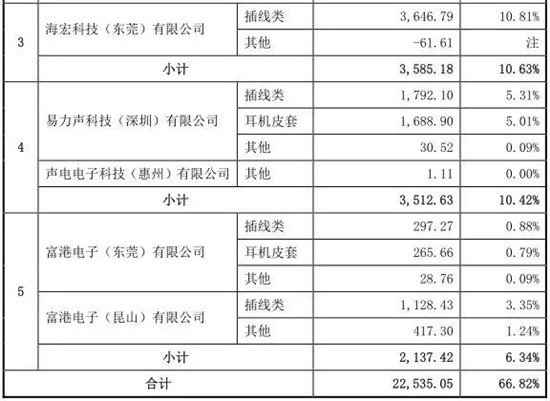

报告期内,公司前五名客户的销售收入占比分别为90.64%、81.36%、74.88%和 66.82%,客户集中度也相对较高。

三、科瑞:苹果和富士康为大客户

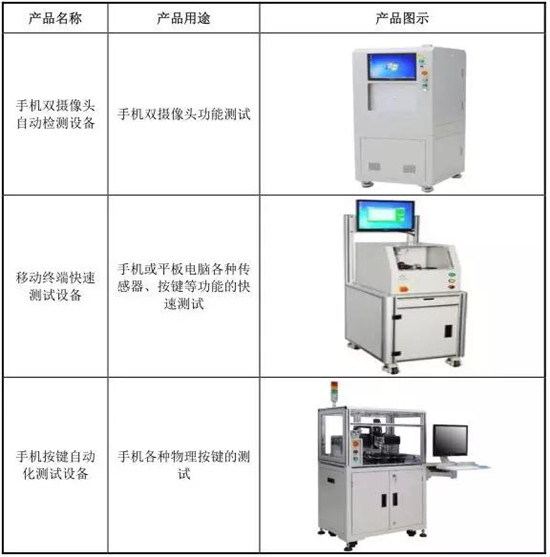

据了解,科瑞主要从事工业自动化设备的研发、设计、生产、销售和技术服务,以及精密零部件制造业务,产品主要包括自动化检测设备和自动化装配设备、自动化设备配件、精密零部件,公司产品主要应用于移动终端、新能源、汽车、硬盘、医疗健康和物流等行业。

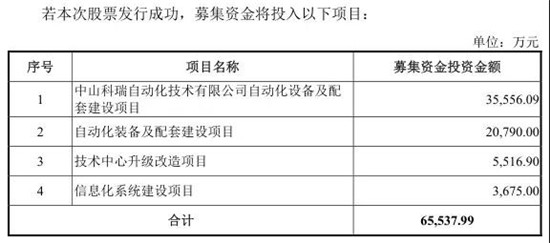

据披露,科瑞技术此次IPO拟募集6.55亿元,其中,3.56亿元用于中山科瑞自动化技术有限公司自动化设备及配套建设项目,2.08亿元用于自动化装备及配套建设项目,5516.90万元用于技术中心升级改造项目,其余用于信息化系统建设项目。

2014-2016年及2017年1-6月,科瑞技术分别实现营业收入13.92亿元、14.90亿元、14.88亿元和4.83亿元;同期净利润分别为3.88亿元、3.19亿元、2.78亿元和2548.93万元;经营活动产生的现金流量净额分别为4.01亿元、-6535.95万元、4.72亿元和-2003.22万元。

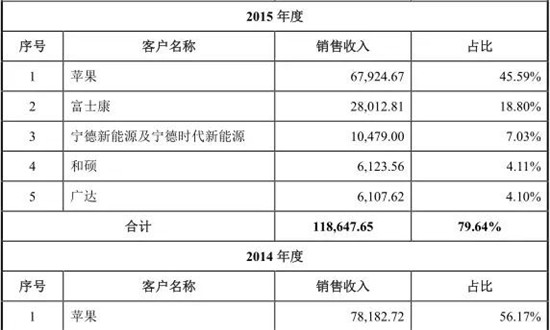

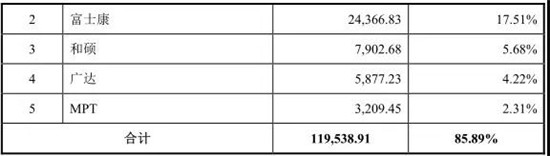

报告期内,科瑞技术前五大客户销售收入占当期营业收入的比例分别为85.89%、79.64%、73.94%和71.04%,其中,苹果和富士康销售收入合计占比分别为73.68%、64.39%、53.80%和35.12%,客户集中度较高。

值得一提的是,报告期内,公司出口销售收入占当期主营业务收入的比例分别为79.30%、73.85%、69.59%和54.03%。公司出口产品实行“免抵退”政策,享受增值税出口退税的税收优惠。

报告期内,公司享受的应退税额分别为4624.49万元、6807.40万元、5616.64万元和1388.39万元,占当期利润总额的比例分别为10.20%、17.68%、17.09%和56.02%。科瑞表示,若未来国家调整出口退税政策,调低公司产品的出口退税率,公司的税负水平将会增加,出口产品竞争力将受到一定的不利影响。

四、福蓉科技:苹果、三星、华为、OPPO、vivo供应商

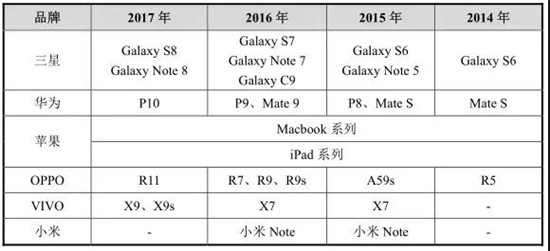

据了解,福蓉科技主要从事消费电子产品铝制结构件材料的研发、生产及销售。主要产品为智能手机、平板电脑、笔记本电脑等消费电子产品的铝制结构件材料,应用于苹果、三星、华为、vivo、OPPO等品牌的智能终端产品,以智能手机为主。

公司自成立以来始终坚持深耕消费电子产品铝制结构件材料市场,不断进行技术创新和市场开拓,掌握了消费电子产品铝制结构件基础材料的制备技术和加工工艺,并形成了内在组织、外观质量、物理性质、机械性能、加工性能、尺寸精度等方面行业领先的高精度产品规模化生产能力,与多个大型知名消费电子品牌的代工企业建立了良好的合作关系。

据招股书表示,此次总计募集资金3.8亿,其中高精铝制通讯电子新材料及深加工生产项目总投资3.7亿元,研发中心投资0.31亿元!

2014-2016年和2017年1-6月,福蓉科技实现营收分别为5.64亿元、6.30亿元、7.81亿元和4.05亿元,同期净利润为589.55万元、2881.15万元、4711.62万元和3723.94万元。可以看出,在过去的几年中,福蓉科技的营收与净利润出现大幅度的增长!

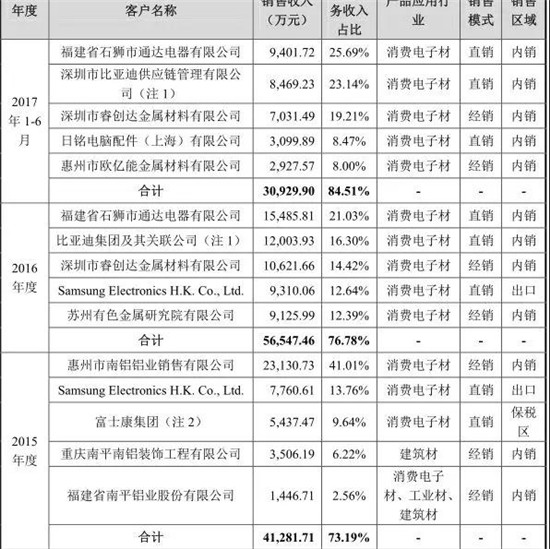

据披露,福蓉科技的客户集中度较高,大多为终端品牌商或代工厂商。报告期内,公司对前五大客户的销售收入总和占各期主营业务收入的比例分别为56.88%、73.19%、76.78%和84.51%。

福蓉科技表示,公司形成相对集中的客户结构主要是由于公司实施围绕大客户开发的市场战略,积极开拓和经营国内外知名品牌客户,积累了一大批包括三星、比亚迪、石狮通达等核心客户,并与其建立了良好的合作关系,形成了相对稳定的客户群。

此外,公司形成相对集中的客户结构主要是由于公司实施围绕大客户开发的市场战略,积极开拓和经营国内外知名品牌客户,积累了一大批包括三星、比亚迪、石狮通达等核心客户,并与其建立了良好的合作关系,形成了相对稳定的客户群。

如果主要客户出于分散供应商供货集中度等原因减少对公司的产品订单,或由于手机行业的波动造成主要客户自身经营波动,而发行人又不能及时反应,采取积极有效的应对措施,则有可能造成公司经营业绩出现波动或者下滑。

招股书还显示,各报告期末,福蓉科技应收账款账面价值分别为13180.76 万元、12290.25万元、23422.70万元和14513.92万元,占流动资产的比例分别为41.39%、24.22%、42.75%、33.76%。存货账面价值分别为10600.92万元、13128.35万元、17802.04万元和18420.75万元,占流动资产的比例分别为 33.29%、25.87%、32.49%、42.84%。

五、杰美特:华为长期为公司第一大客户

据了解,借媒体是一家专业从事移动智能终端配件的研发、涉及、生产和销售的企业,产品类型主要以智能手机和平板电脑保护类配件为主,涵盖移动电源、数据线等其他配件,公司坚持以ODM/OEM和自由品牌相结合的方式开拓市场!

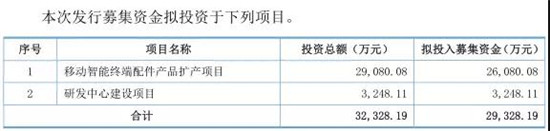

据招股书披露,此次公开发行股份不超过1000万股,不低于25%!总计募集资金2.93亿元,其中移动智能终端配件产品扩产项目投资2.90亿元,研发中心建设项目投资.032亿元!

据其表示,智能手机保护类产品和平板电脑保护类产品为公司主要产品,2014年到2017年上半年,这两种产品销售收入分集分别为4.47亿、3.65亿、4.49亿、1.98亿,占当期主营业务营收的比例分别为93.43%、78.34%、83.23%、85.21%!

从营收来看,其2014年-2017年上半年,营收分别为5.04亿元、4.74亿元、5.56亿元、2.45亿元,归属母公司股东净利润分别为5621万元、2289万元、3368万元、8719万元,由此可见,其2017年净利润同比下降十分严重!从产品线来看的话,智能手机保护类产品营收占比在60%以上,而平板电脑保护类产品占比在20%左右,两者占比超过了80%!

据杰美特表示,上述两类产品作为智能手机和平板电脑的配件,其销量与智能手机和平板电脑的出货量呈一定的相关性。2015年以来,智能手机出货量增速放缓,平板电脑出货量首次出现萎缩,如果未来智能手机和平板电脑出货量出现大幅下降,公司智能手机保护类产品和平板电脑保护类产品将面临下游市场需求下降的风险。

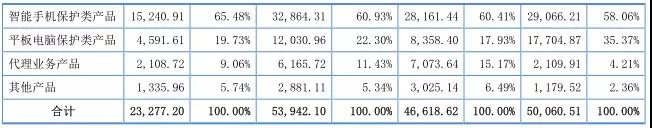

据杰美特招股书下显示,杰美特提示了公司客户相对集中的风险。报告期内,杰美特50%以上的收入来自于ODM/OEM业务,客户主要为智能终端配件行业的国际知名品牌商以及大型智能终端制造商,其中,前5名客户的销售额占公司当年营业收入的比例分别为57.46%、46.76%、49.38%和50.62%。报告期内,杰美特外销收入占比分别为74.32%、42.97%、48.55%、54.76%。但是单一大客户华为占比非常高,从2015年到2017年上半年,占比分别为20.15%、17.00%、23.07%!

六、明阳电路:伟创力为第一大客户

据了解,明阳电路前身成立于2001年,主营业务为印制电路板(PCB)研发、生产和销售,拥有PCB全制程的生产能力,产品以小批量PCB为主。据其表示,公司在小批量PCB制造领域具有丰富的行业经验,经过多年的市场开拓和客户积累,目前已经与伟创力、捷普等全球知名企业建立良好的合作关系!

招股书显示,明阳电路本次IPO计划募集资金7.58亿元,其中6.19亿元用于九江印制电路板生产基地扩产建设项目,占募资总额比例超八成;此外,9000万元补充流动资金项目,其余的4880.66万元用于九江明阳研发中心项目。

招股书称,本次募集资金投资项目建设完毕后将形成60万平方米PCB年产能,占2016年公司产能的93.79%,建成达产后平均每年可实现销售收入107819万元。可见,公司淮备大量扩产。

据数据显示,数据显示,2014-2016年,公司分别实现营业收入5.63亿元、6.33亿元、8.16亿元,净利润分别为4516.58万元、5959.65万元12313.42万元。此外,2017年上半年,公司营业收入和净利润分别为5.06亿元和5918.01万元。

由此不难看出,公司2016年净利润突然大增,增速同比翻倍,已经超过了2014年和2015年的净利润总和,而同行业的公司如兴森科技、崇达技术、景旺电子、胜宏科技等去年净利润增速分别为37.37%、24.88%、27.22%和83.4%,均低于明阳电路。

招股书还称,在同行业上市公司中,崇达技术与公司的业务特点最为相近,公司的存货周转率略低于崇达技术。数据显示,崇达技术去年营业总收入同比增长27.87%,净利润同比增长24.88%。而明阳电路去年营业收入增速28.9%,净利润增速却高达106.6%。由此可见,两家业务相近的公司去年营业收入增速相近,而净利润增速差距却很大。

尽管公司去年营业收入同比增长28.9%,但营业成本仅同比增长18.1%,明显低于营业收入的增速。而崇达技术去年营业收入和营业成本同比增速分别为27.8%和27.5%,两者增速基本一致。对于利润大增,公司表示,主要得益于公司主营业务收入快速增长及主营业务毛利率的提升。

数据显示,公司2016年主营业务毛利率为32.83%,较2015年的27.18%大幅提升了5.65%。公司解释称,毛利率提升主要得益于九江明阳投产后的规模效应及人民币贬值的影响。

从营业收入毛利率来看,明阳电路2014~2016年分别为29.58%、28.55%、34.57%,而同行业公司的平均值为26.79%、25.86%和27.19%,中位数为26.49%、25.04%和29.03%。由此不难看出,公司毛利率明显高出同行业水平。

从明阳电路客户群体来看,2014年-2017年上半年,其前五大客户占营收比例分别为37.96%、38.04%、42.48%、40.89%!2015年到2017年最大的客户为伟创力,占比分别为12.34%、15.34%、15.77%!

此外,数据还显示,2014年-2016年,明阳电路应收账款的账面余额分别为10755.71万元、13858.06万元、17604.81万元,占流动资产的比例分别为48.05%、43.39%、39.73%。整体看,应收账款占比较高。对此,明阳电路在招股书表示,如果部分客户出现支付困难、拖延付款等现象,公司将面临无法及时收回货款的风险。

七、格林精密:联想、富智康、龙旗为大客户

据了解,格林精密是国内领先的消费电子产品结构件的专业提供商,主要从事多功能精密结构件及精密模具的研发、设计、生产和销售,产品主要用于手机、平板、电子书、智能可穿戴设备、智能家居、电子支付终端等消费电子产品。

格林精密具有整合金属、塑胶等多种材料的综合设计与生产能力,能够将天线、电磁屏蔽、声腔、散热、防水防尘等功能集成到精密结构件产品上,实现精密结构件的功能化,从而为客户提供结构件功能化的一揽子技术解决方案和多功能精密结构件产品。

目前格林精密已与国内外知名品牌商及大型电子产品制造商建立了长期稳定的合作关系,是亚马逊、TCL、阿尔卡特、联想、努比亚等公司的合作伙伴和供应商。从毛利率来看,2014年-2017年上半年呈现上增趋势,分别为:18.69%、21.98%、20.81%、20.02%!

招股书显示,首次IPO拟公开发行股票总数不超过10,333.3336万股,计划募集资金约6.28亿元,投向多功能精密金属结构件扩产、精密模具改扩建建设、模块化只能装配生产线技术改造和研发中心扩建项目。

从营收角度来看,其2014年-2017年上半年营收分别为8.12亿元、7.51亿元、11.95亿元、5.93亿元,净利润分别为5803万元、5647万元、7451万元、2546万元,从净利润来看,2017年与前一年相比出现了大幅度的下降!

报告期内,格林精密前五大客户的销售收入占当期营收的比重分别为72.56%、82.08%、84.11%和89.22%。2014-2016年及2017年1-6月份,格林精密的营业收入分别为8.13亿元、7.51亿元、11.96亿元和5.94亿元,其中多功能精密结构件和精密模具同期销售收入合计占主营业务收入的比例分别为97.64%、96.24%、96.31%和96.74%。同期净利润分别为5085.28万元、5647.22万元、7451.54万元和2546.29万元。

2014年至今年上半年,格林精密向前十大客户销售的收入分别为6.78亿元、7.14亿元、11.23亿元、5.87亿元,分别占公司当期营业收入的80.29%、95.08%、93.98%、97.25%。由此可见,报告期,前十大客户贡献的营业收入占公司营业收入的比重超过80%。以2017年上半年为例,联想在其营收占比达到了35.68%,富智康在其赢输占比达到了23.92%,这两家公司合计占比超过了60%!第三名的龙旗在其营收中占比也达到了13.35%!

同期,公司向前五大客户销售的收入占比分别为72.56%、82.08%、84.11%、89.22%,占比均超七成,且呈逐年上升之势。尽管如此,格林科技称,公司不存在向单个客户销售比例超过50%情形,也不存在严重依赖少数客户情况。

八、恒铭达:富士康订单营收占比近一半

众所周知,随着消费电子行业的快速发展,中国已成为手机、平板电脑、笔记本电脑、智能穿戴设备等消费电子产品全球最大的生产基地,这为消费电子功能性器件提供了广阔的市场发展空间。国内消费电子功能性器件生产企业众多,行业集中度较低,部分企业生产产品同质性强,技术含量参差不齐,竞争激烈。

据了解,恒铭达是一家专业为消费电子产品提供高附加值精密功能性器件的科技企业,拥有6项发明专利,27项实用新型专利。主要产品为手机、平板电脑、笔记本电脑、智能穿戴设备等消费电子产品的精密功能性器件。

产品最终应用于苹果、华为、小米等知名消费电子终端品牌商。具有非标淮化、品种多、规格型号多、精密度高等特点,按照使用功能划分,主要包括粘贴、固定、屏蔽、绝缘、缓冲、散热、防尘、防护等功能性器件。

据其招股书表示,公开发行新股不超过3037.8003万股,且不低于本次发行后公司股份总数的 25%。此次计划募集资金5.40亿元,主要应用于电子材料与器件升级及产业化项目!本次募集资金投资项目建成后,将新增固定资产及无形资产 48139 万元,预计每年新增固定资产、无形资产折旧摊销合计 3642 万元。

从营收角度来看的话,2014-2016年及2017年1-3月份,恒铭达实现营业收入3.08亿元、3.06亿元、3.18亿元和9350.06万元,同期净利润为8107.74万元、6353.35万元、6642.19万元和2132.66万元。

从其产品营收来看的话,其中手机功能性器件营收占比今年达到了73.46%,为公司主要的营收来源!

值得一提的是,2014 年末、2015 年末、2016 年末及 2017 年 3 月末,公司应收账款净额分别为 17,217.48 万元、12,933.84 万元、20,953.21 万元和 18,685.89 万元,占总资产的比例分别为 58.65%、32.99%、47.43%和 35.57%。不过其强调,截至 2017 年 3月 31 日,公司应收账款虽然金额较大,但账龄均在一年以内,应收账款周转正常。

公司直接客户包括富士康、和硕、广达、仁宝、立讯精密、淳华、嘉联益、莫仕、信维通信、瑞声科技、歌尔股份等知名消费电子产品制造服务商及组件生产商。值得一提的是,按受同一实际控制人控制的客户合并计算,恒铭达前五大客户的合计销售收入占营业收入的比重分别为84.17%、65.13%、68.16%和74.08%,其中,公司对富士康的销售收入占营业收入的比重分别为0%、18.78%、42.77%、47.37%,客户集中度较高。

九、芯朋微电子:标准电源和移动数码营收占比过半

据了解,芯朋微电子主营业务为电源管理集成电路的研发和销售。公司专注于开发绿色电源管理集成电路,为客户提供高效能、低功耗、品质稳定的电源管理集成电路产品。公司是国内智能家电、标淮电源、移动数码等行业电源管理芯片的重要供应商,终端客户包括美的、中兴通讯、飞利浦、创维、格力等国内外知名品牌。

据招股书显示,本次公开发行不超过 2570.00 万股,占发行后总股本 25%。本次募集资金拟投资于智能家居电源系统管理芯片开发及产业化项目、新型电机驱动芯片及模块开发及产业化项目、研发中心建设项目,投资总额分别为9416.46 万元、7202.76 万元和 5428.60 万元。

2014年-2017年第一季度,公司营收分别为1.62亿元、1.87亿元、2.29亿元、5285万元,净利润分别为1492万元、2062万元、3005万元、607万元!报告期内,发行人综合毛利率分别为 30.04%、28.91%、34.68%和 34.71%,存在一定的波动。

移动数码类芯片是公司的主要产品之一,报告期内销售收入分别为8331.58万元、7147.14 万元、6621.26 万元和 1208.90 万元,占主营业务收入的比例分别为 51.48%、38.23%、28.85%和 22.87%,报告期内,移动数码类芯片收入存在下降情形。

公司移动数码类芯片收入下降的主要原因为细分产品的切换。报告期内,发行人销售的移动数码类芯片以第二代产品为主,第三代 DC-DC 产品“同步 COT高压大电流升压电源芯片和降压电源芯片”自 2014 年开始研发,于 2016 年开始逐步量产,新老产品切换导致 2015-2016 年度销售额有所下降。但若新产品收入增长不及预期,移动数码类芯片业务的收入仍然存在下滑的风险。

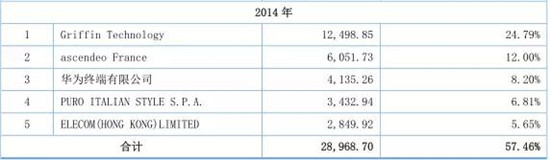

从上图也可以看出,芯朋微电子的主要营收来源于智能家电、标准电源以及移动数码三大市场,尤其是标准电源和移动数码营收占比已经超过了55%!

.jpg)

而从芯朋微电子客户群体来看的话,公司报告期向前五名主要客户的销售额占当期营业收入的百分比分别为43.57%、37.15%、36.29%和 40.98%。据其表示,公司报告期前五大客户具有一定的稳定性,占比较低,不存在销售额占比过大的单一客户。

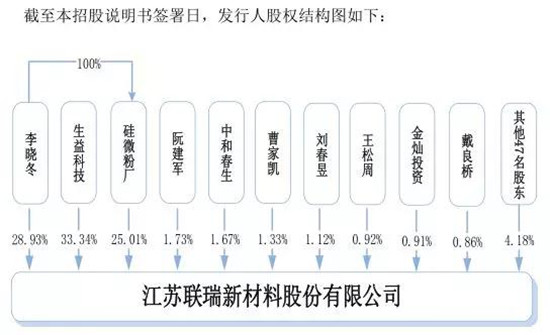

十、联瑞新材:生益科技为重大股东及客户

联瑞新材主要产品为硅微粉,硅微粉是由石英砂、熔融石英砂等为原料,经研磨、精密分级、除杂等多道工艺加工而成的二氧化硅粉体材料,具有耐高温、高绝缘、低线性膨胀系数和热传导率高等性能,系一种性能优异的无机非金属功能性填料,可被广泛用于覆铜板、环氧塑封料、电工绝缘材料、胶粘剂、陶瓷和涂料等领域。

据其招股书显示,公司拟募集资金1.85亿元,主要用于硅微粉生产基地建设以及生产线智能化升级和产能扩充项目建设!

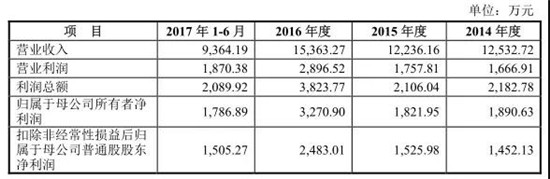

从其营收来看,2014年-2017年上半年,其营收分别为1.25亿、1.23亿、1.53亿、0.93亿,相对应的净利润分别为1890万、1821万、3270万、1786万,由此可见,在最近两年其净利润同比增长非常大!

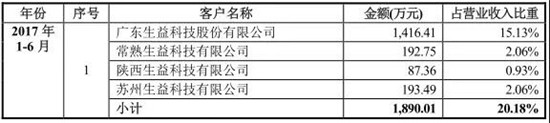

值得一提的是,公司关联方生益科技及下属公司是发行人的主要客户之一。报告期各期,公司对生益科技及下属公司的销售收入合计分别为 2406.60 万元、2717.68 万元、398.79 万元和 1890.01 万元,占营业收入比重分别为 19.20%、22.21%、23.42%和 20.18%。据其表示:若未来生益科技及下属公司采购金额下降,将对公司的业绩产生一定影响。