近来,更是有消息称,富士康旗下子公司臻鼎子公司PCB板厂商鹏鼎控股计划将在大陆A股上市,而这也富士康旗下子公司首次申请在大陆上市,对于富士康而言其意义着实重大!同时,也可以看出,随着大陆电子市场的不断提升,作为供应链端的富士康,更加注重大陆市场的投入!而在2016年中旬,大陆以及台湾相关机构均表示,支持台湾科技企业大陆上市!

13.73亿拿下宝安近万平方土地 富士康臻鼎旗下鹏鼎拟A股上市

据了解,鹏鼎控股是富士康旗下公司,从事印刷线路板(PCB)之设计、开发、制造、销售一体的上市公司,公司主要产品包括软性印刷电路板(FPC)、高密度连接板(HDI)、硬式印刷电路板(RPCB)及集成电路(IC载板),产品广泛应用于手机、计算机、汽车、网络等各类电子产品领域。2010年公司营收达11.3亿美元,位居中国线路板厂商第二,全球第四。

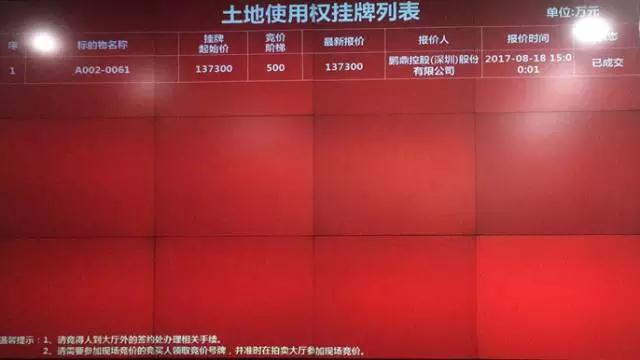

资料显示,2017年8月18日,宝安商地由鹏鼎控股以底价13.73亿元竞得,宝安出让宗地A002-0061,土地用途为商业用地,土地面积9,306.98m²,建筑面积93,070.00m²,土地使用年限30年。

而据手机报在线(http://www.shoujibao.cn/)此前报道,今年在深圳拿下土地的手机产业公司不在少数,最为典型的例如传音和中兴、天珑移动等,早在今年4月份,素有“非洲之王”之称的传音和深圳天珑移动以5.58亿元的价格,拿下了位于深圳市南山区留仙洞的两大工业宗地!其中传音以2.73亿元的价格拿下深圳南山区留仙洞总部基地一块面积为5617.9平方米的土地,建筑面积达61780平方米,土地使用权为30年。同时,天珑移动也以2.85亿元的价格拿下深圳南山区留仙洞总部基地一块面积为4998.04平方米的土地,建筑面积达54970平方米,土地使用权为30年。

而到了6月份,中兴以35.42亿元的价格拿下深圳南山区面积达到4.8万平方米的土地。据中兴发布公告称,2017年6月27日,公司已与深圳市土地房产交易中心签署《成交确认书》,确认公司已竞得南山区深圳湾超级总部基地编号T208-0049土地使用权,成交总价为人民币35.42亿元。

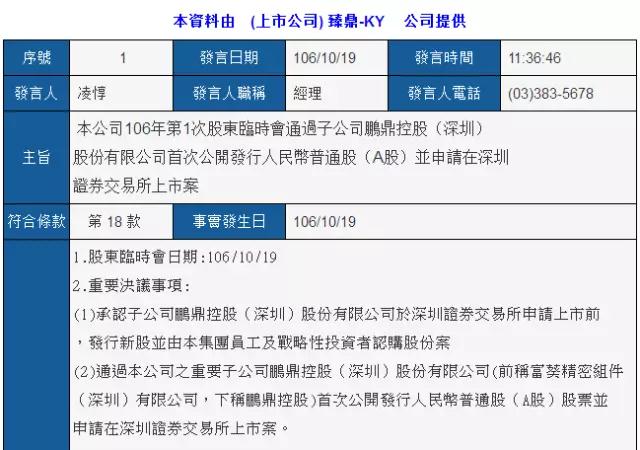

2017年10月21日,据海外媒体报道称,臻鼎转投资子公司——大陆广东省深圳鹏鼎控股昨(20)日临时股东会,通过首次公开发行人民币普通股并申请股票大陆上市相关事项案。臻鼎19日特别为鹏鼎控股拟在大陆深圳上市召开股东临时会,逾8成股数与会的情况下,23分钟就通过,鹏鼎昨天立即召开股东临时会通过,很快就会送件申请深圳IPO,依近期大陆审查进度,如果一切顺利可在明年挂牌,市场认定是鸿海集团首家赴陆IPO的企业。而臻鼎还是苹果供应商,为iPhone 8 软板FPC主要供应商之一!

据了解,臻鼎是苹果印刷电路板(PCB)供应链,主要是软性印刷电路板(FPC),近期股价在iPhone 8、8 Plus销售出现杂音下走跌,但近两天股价因鹏鼎大陆IPO案过关而走高,相对多数台系苹概股亮眼,10月23日,臻鼎股价暴涨4.57%。

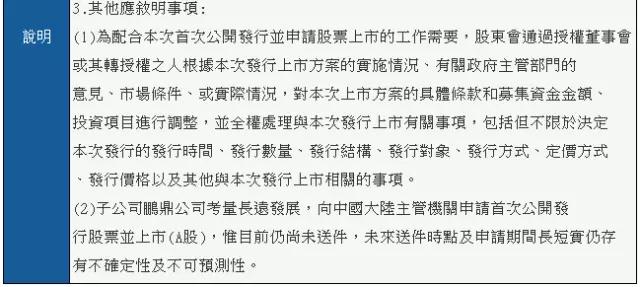

臻鼎表示,持股81.9%鹏鼎考虑长远发展,向大陆主管机关申请IPO并拟A股上市,目前仍尚未送件,未来送件时点及申请期间长、短仍存有不确定性及不可预测性。臻鼎已是全球数一数二的PCB厂,公司强调是打世界杯,鹏鼎为留住人才、吸引人才和更多资金才规划大陆IPO,绝对不会牺牲股东利益。

从市场角度来看,臻鼎为何选择旗下子公司在A股上市呢?首先来看看当前手机市场PCB的状况。正如前文所言,臻鼎最大的手机客户当属苹果,而在苹果的PCB供应商中,又分为两大梯队:首先是日本旗胜和台湾臻鼎,各自拥有30%左右的份额,旗胜的制程能力强于臻鼎,臻鼎则在新设备投资上占据优势。其次住友、东山精密(MFLX)、藤仓、台郡等则相当接近,收入规模都在4-8亿之间,全球前6大FPC厂商的主要客户均为苹果。

但是,从智能手机市场来看的话,从去年到今年,大陆华为、OPPO、vivo的出货量猛增,基本上已经定下了国内手机市场出货量前三的局势,而在这种情况下,再来看看这三家手机厂商的PCB供应商:其中华为软板供应商主要是日台大厂,OPPO以旗胜为主,vivo则采用苹果供应链,HOV也有部分份额由景旺电子、厦门弘信等国内企业供应。这也就是说,臻鼎在HOV中拿下的份额并不多,换而言之,臻鼎加强在大陆市场的布局极有必要!

事实上,早在三年前,臻鼎就还在淮安建立了工厂,那次投资更是高达10亿美元!据查询得知,臻鼎在淮安经济技术开发区综合保税区内已建有厂区,2008年2月就已经投产。项目总投资2.94亿美元,注册资本1.36亿美元,占地459亩,主要研发、生产、加工用于计算机及通讯、网络设备等各类电子产品的高密度印刷线路板及其上述产品零配件和相关软件的开发。

2014年,而应市场及客户需求,臻鼎科技在未来5到8年预计投资约10亿美元于综合保税区外另设厂区,项目选址位于深圳东路以北、鸿海北路以东约505亩,主要生产高阶印刷线路板(包括但不限于多层挠性板、高密度互连积层板、刚挠印刷电路板及封装载板等)及其周边产品,规划将淮安厂区建设为华东地区的研发生产总部。

.jpg)

此外,从臻鼎今年营收来看的话,其在9月、第3季营收同创历史新高,臻鼎也乐观第4季更上层楼。臻鼎9月营收129.09亿元,月增23.21%、年增44.61%;前9月营收647.07亿元,年增22.49%;其中第3季营收314.51亿元,季增99.66%、年增43.58%。

其中很重要的两个原因在于汽车市场的兴起,以及上游原材料的涨价,其中最为典型的当属港股中的建滔化工和建滔积层板,据手机报在线观察,两者从去年开始至今,股价一直处于暴增状态!

PCB上游原材料涨价不停 手机与汽车是未来两大市场

从手机供应链角度来看,在过去的几年中,不少配件以及上游原材料长期处于低迷状态,受此影响,部分供应商甚至退出市场,导致最终依然博弈在市场的企业寥寥可数,且产能主要由这少数部分企业所掌控。然而进入这两年以后,市场需求发生了重大变化,促使此前长期低迷的市场终于迎来了爆发期。

据手机报在线长期观察,从去年年初开始,铜箔片、覆铜板就长期开始缺货涨价,至今已经长期一年半之久,且依然没有终止的趋势。8月21日,全球最大覆铜板供应商建滔积层板(01888.HK)再次发布涨价通知,即日起将旗下PCB板料(覆铜板)和PP(半固化片)分别涨价10元/张和10%。这是该公司进入7月后第三次发布涨价通知,前两次分别是7月7日和26日,加价幅度均分别为10元/张和10%。如前文所言,这两者成为最大的受益者!

整体看来,电子级铜箔是电子工业的基础材料之一,主要用于CCL、FCCL、锂电池,可以分为压延铜箔和电解铜箔,电解铜箔主要用于PCB所需的刚性覆铜板(CCL),而压延铜箔主要用于FPC所用的柔性覆铜板(FCCL),无论是压延铜箔还是电解铜箔都可以用于锂电池的负极材料,锂电池和PCB是当前铜箔主要的应用市场,其中压延铜箔在智能手机中的使用非常高,无论是手机锂电池还是手机中的PCB都需要用到铜箔!

而在手机市场中,PCB板正在发生在重大变化,那就是FPC的诞生。据广发证券分析表示,OLED、3D摄像、生物识别、无线充电等为代表的功能创新以及即将到来的5G时代将全面提升FPC在智能机种渗透率,新功能的大量应用将带来BOM表内条目数量和细分数值普遍上升,整机ASP强势上涨带动FPC的ASP也将随之增加,为FPC带来增长新空间。此外在ADAS和新能源车双轮驱动下,汽车电子市场迅速扩张,成长趋势明确!而OLED面板、3D摄像头、无线充电等无疑都是当前智能手机中的热点所在!

值得一提的是,刚性PCB上游原材料为电解铜箔、玻纤布等,基材为刚性覆铜板(CCL);而FPC的基材则为柔性覆铜板(FCCL),原材料主要由压延铜箔和聚酰亚胺(PI)薄膜/聚酯(PET)薄膜构成,与刚性PCB有较大差异。2016年由于新能源车爆发,电解铜箔产能被锂电池挤压出现供需翻转,铜箔、覆铜板等原材料进入涨价周期,给刚性PCB带来一定的成本上涨压力。而FPC原材料与刚性PCB的重迭度较低,不论是压延铜箔还是PI薄膜,国内几乎都没有生产能力,因而受此轮涨价周期影响的程度不大,原材料成本基本保持平稳。

而从FPC市场占有率来看则存在高度集中现象,龙头日本旗胜和台湾臻鼎合计拥有近半数的占有率,排名前10的FPC厂商占据了94%的软板份额,集中度非常高,因此相比普通PCB厂商,FPC厂商拥有更强的话语权和议价能力。

其中日、美FPC生产制造起步早,技术水平和生产设备长期处于领先水平,且具有FCCL、压延铜箔、PI膜等全产业链生产能力,引领行业技术发展趋势,占据高精密FPC产品市场;台、韩厂商生产技术及工艺略低于日、美厂商,但由于成本和区位优势,出货量规模更大,尤其是韩厂,受惠于三星、LG等本国电子巨头的掘起,发展非常迅速。

至此我们可以清晰看到,臻鼎作为全球主要的FPC供应商,其加大在大陆市场的布局且拟A股上市,其在未来势必会抢夺国内手机客户如华为、OPPO、vivo的订单,同时,也将会快速促进FPC在智能手机市场的应用!

而从当前手机厂商中采用FPC的程度来看的话,在广发证券看来,正处于由量到质的变化,远没有达到天花板。FPC可用于手机中的OLED面板、LCD模组、相机模组、按键等,整机用量平均在10-12片左右。

而苹果在iPhone中使用了多达14-16块FPC,其中多层、高难度的占到70%,整机FPC面积约120cm2,平均销售价格达到30美金左右;iPad、Apple Watch等产品中的FPC用量也都在10块以上。苹果作为全球最大的FPC采购方,占到了全球FPC市场近半数份额,因而是软板供应商争夺的主要阵地。

在苹果的带动下,三星、HOV等手机大厂迅速跟进,不断拉高FPC的用量,近年其高端旗舰机中的FPC数量都在向10块以上演进。三星手机的FPC数量约为12-13块,主力供应商是Interflex、SEMCO等韩国软板厂商;国内高端机型的软板用量则在10-12块左右,但其中难度较大的高端板占比只有10%-20%,设计难度较低,价值约6-7美金。华为软板供应商主要是日台大厂,OPPO以旗胜为主,VIVO则采用苹果供应链,HOV也有部分份额由景旺电子、厦门弘信等国内企业供应。

而在汽车市场更不用说,从去年到今年,在新能源汽车市场的影响下,导致众多的手机产业配件和原材料出现缺货涨价的现象,其中最为典型的就是PCB原材料以及MLCC,这两者的缺货涨价导致不少手机厂商、DOM厂商甚至拿不到货!近来据手机报在线走访三星电机了解到,40多家客户上门要货,有些ODM厂商甚至给出了2倍的价格依然不一定那得到货!

整体来看,从臻鼎拟A股上市可以看出,其正在加大力度向大陆市场布局,此前其把淮安定为华南地区的中心,主要是加强为苹果供应以及汽车市场,而今年其再度在深圳拿下宗地建厂,应该是加大在消费类电子市场的布局,随着苹果带动FPC在智能手机市场的应用,未来臻鼎势必也将会把FPC快速推向华为、OPPO和vivo等国内手机厂商,这对于国内的PCB、FPC厂商而言,恐怕并不是好事!