此外,中兴在过去的一年中表现并不理想,虽然其在美国市场的出货量位居第四名,但是在国内市场,中兴出货量则有所下降,更重要的是,中兴出货量主要是通过运营商渠道走中低端市场,导致其盈利空间并不高。而努比亚作为中兴旗下品牌,其去年亏损更是达到近1亿元,日前,据中兴发布公告表示,将以7.272亿元的价格向南昌高新转让努比亚10.1%股权!

中兴以7.27亿向南昌高新转让努比亚10.1%股权 不再控制努比亚

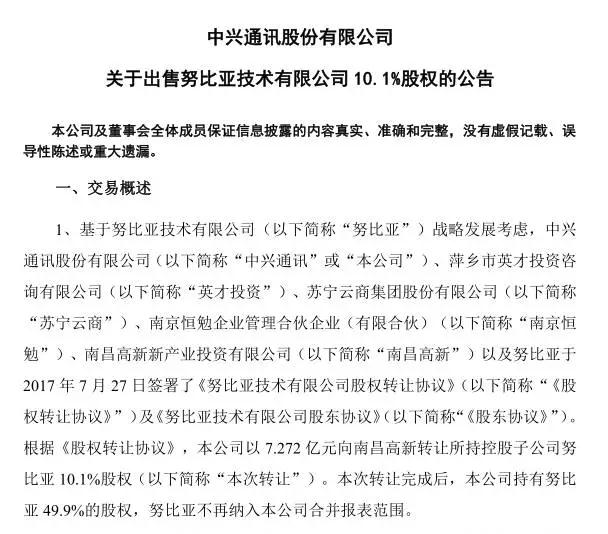

7月27日晚间,据中兴通讯(000063.SZ)发布公告表示,公司将以7.272亿元南昌高新转让所持控股子公司努比亚10.1%股权。转让完成后,中兴通讯所持努比亚股权占比降为49.9%,努比亚不再纳入中兴通讯合并报表范围。

据公告表示,公告披露,基于努比亚技术有限公司战略发展考虑,中兴通讯、萍乡市英才投资咨询有限公司、苏宁云商集团股份有限公司、南京恒勉企业管理合伙企业(有限合伙)、南昌高新新产业投资有限公司以及努比亚于今日签署了相关协议。

据《努比亚技术有限公司股权转让协议》还称,基于努比亚所处发展阶段、过往业绩及未来发展等因素,根据努比亚截至2017年4月30日净资产的账面价值,交易各方在公平磋商后确认努比亚100%股权整体的价值为72亿元。

转让完成后,努比亚董事会由7名董事组成,其中,中兴通讯有权委派3名董事,南昌高新有权委派1名董事,南京恒勉有权委派2名董事,英才投资有权委派1名董事。董事长由中兴通讯委派的董事担任。协议约定南昌高新享有优先认购权、反稀释权等。

在努比亚再次融资情况下,南昌高新享有与现有股东相同的认购新增注册资本的优先权,如努比亚股东向现有股东外的第三方出售其持有的努比亚股权,包括南昌高新在内的努比亚其他股东具有优先购买权。

除南昌高新事先书面同意的以新低价格发行情况之外,若努比亚以新低价格发行任何新股、可转换债或增发任何期权,南昌高新有权依据以约定的价格进一步获得努比亚发行的股权或以南昌高新认可的其他方式进行补偿。

本次转让完成后,中兴通讯将不再控制努比亚。出售努比亚10.1%股权部分产生投资收益(税前)约为4亿元,中兴通讯剩余所持努比亚49.9%股权按公允价值重估产生投资收益(税前)约12.8亿元至20亿元之间。

在《股权转让协议》签署后十五个工作日内,南昌高新应向中兴通讯支付交易对价的50%,即 3.636 亿元;并在交割条件满足之日的五个工作日内向中兴通讯支付交易对价的其余 50%,即其余3.636亿元。

而在转让前,努比亚的股东结构为:中兴通讯持股比例为 60%,英才投资持股比例为 6.67%,苏宁云商持股比例为 4.9%,南京恒勉持股比例为 28.43%。

去年亏损近1亿元 努比亚启动上市计划

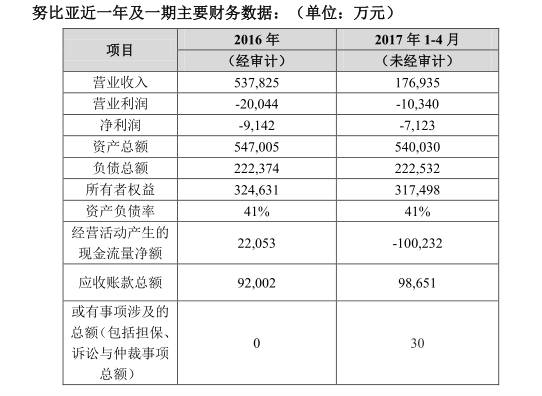

此外,据查询得知,努比亚2016年的总营收为53.78亿元,营业利润为-2.00亿元,净利润亏损9142万元,资产负债率为41%,到了2017年前4个月,其总营收为17.69亿元,营业利润为-1.03亿元,净利润亏损7123万元!从其出货量来看,其2015年、2016年出货量均在1000万部左右,而其2017年的目标同样还是1000万部。

而从中兴的角度来看的话,其今年上半年业绩还不错,据其半年报显示,上半年公司实现营业收入540.11亿元,较上年同期增长13.09%;营业利润32.94亿元,同比提升564.83%;净利润22.94亿元,较上年同期增长29.85%。

据笔者了解到,中兴出货量主要在于运营商,所以,从一定程度上来讲,这也限制了其发展的空间,通常而言,运营商渠道的获利空间并不大。而这与努比亚的规划并不符合,据努比亚人员称,努比亚主要走的是品牌之路,所以注重市场定位,这点从市场也可以看出,努比亚的手机定位主要是在1499以上,一直以来并没有陷入杀价之局。可以说,中兴和努比亚的市场定位完全不一样。

事实上,早在去年10月份,努比亚就已经对外表示已经处于最佳阶段,开始对上市做准备。但是从其去年的业绩来看,却处于亏损状态,而今年1-4月份的业绩依然处于亏损状态。在这种情况下,努比亚哪来的勇气为上市做准备?

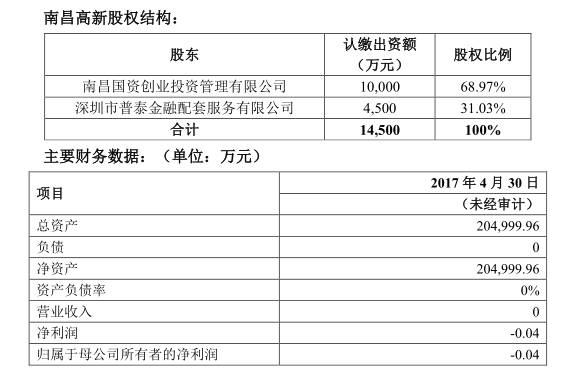

值得注意的是,此前中兴对努比亚的持股是60%,而此次转让10.1%,恰好使得中兴对其持股低于50%,这也就是说,转让后的努比亚不需要再纳入中兴的财务报表!此外,据查询资料显示,南昌高新新产业投资有限公司,该公司设立时间是2016年11月29日,注册资金是1.45亿元。

而南昌高新是由南昌市人民政府下属国有独资企业南昌工业控股集团有限公司(以下简称“南昌工业”)100%控股的公司南昌国资创业投资管理有限公司设立。南昌工业注册资本 7.71 亿元,截至2016年底,总资产420亿,净资产280亿元,2016年度实现营业收入 18.68 亿元,净利润0.53亿元。

南昌工业官网显示,公司以实现南昌市委、市政府战略意图,着力打造产业投资和资本运作平台,涵盖产业投资、工业地产、类金融服务、商贸三产等业务的综合型国有资本投资运营平台。

对于手机终端和ODM厂商而言,上市难度相对要大很多先从手机终端上市公司来看,目前手机终端上市公司主要有联想、中兴、TCL、酷派、康佳等,其中前三者并不是通过手机产品上市,而是在做手机之前就已经上市,在中国股市,只有酷派一家是完全通过手机产品在香港上市的公司。此前360也正式启动了IPO。

再如ODM厂商,ODM上市公司目前只有闻泰和德景电子,且这两者都是通过“借壳上市”的方式完成上市计划,其过程也是一波三折,再如天珑移动,早在2012年其就曾在深交所申请上市,但是遭遇深交所驳回;2014年,天珑移动通过收购创智5希望“借壳上市”,2016年,其再次向深交所提出上市议案,但是到了2016年9月,创智5公告称,无法按时提交反馈意见回复,至此,天珑移动能否顺利上市仍是一个谜题!

近来领益科技也希望借助江粉磁材曲线上市。除了努比亚计划上市以外,而魅族同样曾表示将会上市,为此魅族还一度裁员精简员工。至于魅族和努比亚最终能否顺利上市,依然是业界的一个谜!