本文链接:http://www.shoujibao.cn/news/show-htm-itemid-21808.html

基本观点:

一、行业基本面概述

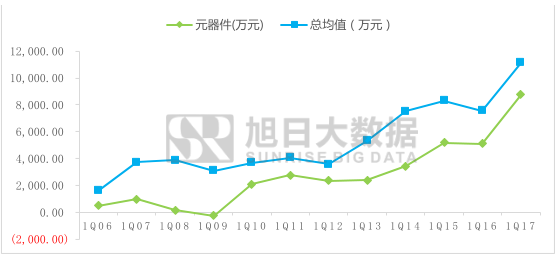

我们延续第一期手机产业链利润分析报告(手机产业上市企业利润诠释之系列一:机遇与危机并存),这期对手机产业链元器件部分进行详尽分析。我们将手机产业链元器件分为芯片及被动元器件两个大类;而芯片又可以分主控芯片、触控芯片、摄像头芯片、生物识别芯片等;被动元器件又可以分为连接器、阻容感、电感、陶瓷电容器、光电膜元器件等。此处主要按大类把该部分23家本土上市公司分成芯片及被动元器件两大类,其中芯片11家,被动元器件12家。根据旭日大数据中心数据显示,该部分上市公司利润均值从06年一季度的505.96万元增长到2017年一季度的8762.05万元,年均增长148%。且该部分本土上市公司的平均利润处于手机产业链上市公司整体的平均利润水平之下;我们注意到自2009年至2011年间该部分的利润均值增长比较快;主要是由于2008年经济危机之后整个产业该部分上市公司陷入亏损的困境,但2009年之后随着危机影响的退去,该部分上市企业的利润迅速进入高速增长期。并且2016年一季度之后,该部分的利润跟手机产业链整体的利润有趋合的趋势。

图表1 2006Q1-2017Q1元器件利润趋势图

数据来源:上市公司季报 旭日大数据整理

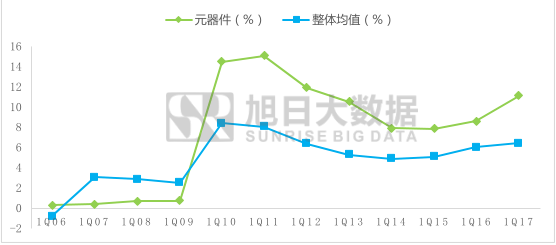

从2006年至2017年利润率变动的方面来看,手机产业链元器件部分上市公司的利润率仅仅在2006年至2009年之间处于手机产业链整体上市企业利润水平之下;其余时间均是处于手机产业链整体利润率均值之上。有一点值得注意的是2009年之后利润率的大幅度上升也导致该年及以后的利润大幅增长。近年来由于智能手机的越来越高端化,带动元器件利润率持续走高;从图中可以看出,手机产业链元器件部分上市企业的利润率与手机产业链整体的利润率还有逐步拉大的趋势。可以预见2017年高端智能机方面的元器件利润率将持续上升,从而驱动元器件部分产品价格上涨。

图表2 2006Q1—2017Q1元器件利润率趋势图

数据来源:上市公司季报 旭日大数据整理

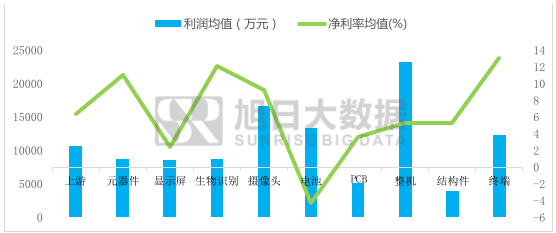

二、高利润率与低利润体现的痛点

根据旭日大数据中心数据显示,2017年一季度结构件及其他部分上市企业的利润均值为8762.05万元,占手机整个产业链上市企业利润的7.8%,是整个手机产业链利润除结构件、PCB、显示屏之外最低的部分;利润率是除终端服务、生物识别之外利润率最高的部分,我们注意该部分利润率非常高但是利润却是一直处于手机产业链整体利润水平之下,究其原因在于该部分国产厂商没有掌控到上游供应链与关键核心元器件的自主研发与供给能力;导致国内在高端元器件方面产能不足,而低端手机元器件利润率又不高,从而拖累该部分整理利润水平不高。

图表3 2017年1Q手机产业链利润情况分布表

数据来源:上市公司季报 旭日大数据整理

三、从大厂商的供应链看国产智能手机的短板

根据旭日大数据中心数据显示,国产手机厂商普遍受制于上游产业链;尤其是国内手机元器件产业链受制于国外,2015年曾就出现索尼CMOS断货,高通820芯片推迟上市等情况,导致国产品牌发展受到一定影响。随着智能手机竞争的加剧,预计今年下半年高端元器件的困境可能在国产智能手机行业将更加凸显。

目前高通、三星、联发科等厂商垄断了芯片产业,而三星、镁光、海力士、东芝和闪迪5家又垄断了闪存90%以上的市场份额,全球图像传感器市场就被索尼、三星牢牢占据,而索尼传感器在全球的市场份额占比更是超过50%。而这些核心元器件占一部手机成本的50%-60%左右,而国产手机从金属结构件和OLED、闪存、指纹IC、电池OLED、存储器、IC、摄像头、高容产品等大量高端零部件由于缺乏自主研发能力需要大量进口,而且稀缺。比如最近由于供不应求,索尼当前优先为苹果、华为、OPPO和vivo供应CMOS图像传感器,而不再为其他厂商供应摄像头。

最近华为P10的内存事件卷入前所未有的舆论风波,其原因就在于拿不到UFS闪存订单,挑选了相对廉价的emmc闪存芯片。其实这不仅是国产智能手机的所面临的问题,也是整个智能手机产业的所共同面临的问题。目前,掌握屏幕、闪存等智能手机核心元器件技术的厂商仍然非常有限,基本被三星等少数几家厂商所垄断。因此才有前几年苹果一直通过各种方式“去三星化”。对于国产手机来说,关键在于加强培育与笼络以及扶持国内供应商,同时投入资金研发关键元器件,提高技术,成品率和质量、供应链与高端元器件研发优势,这样在未来智能手机的竞争中才不会被关键核心元器件掣肘。

四、A股市场元器件相关上市公司情况

目前,华为、OPPO、vivo挤进全球智能手机前五名,整个智能手机产业发展态势向上。从上面的分析来看,我们预计今年下半年,高端元器件困境可能在整个手机产业链凸显;因此,我们认为在A股市场上一些涉及高端元器件生产的公司将会具备一定的投资机会。基本逻辑在于高端元器件的稀缺性导致的供不应求提升产品价格,从而使该部分上市公司受益。

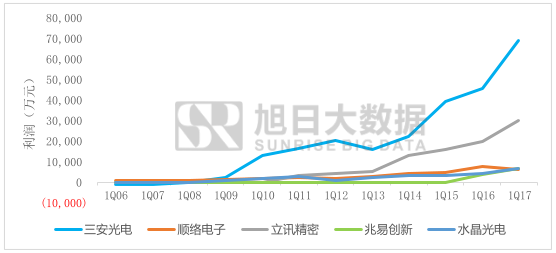

三安光电(600703)

公司2017年一季度毛利率同比大幅提升17%,从去年1季度39%,提升到了今年45.8%。主要由于公司拓展多个高利率LED特殊应用产品,产品市场竞争力明显增强。我们看好LED芯片行业在充分洗牌后良好的竞争格局和产业中心向大陆转移的趋势。同时随着公司前期产品涨价效应及产能利用率持续饱满,公司毛利率全年有望持续向好。

立讯精密(002475)

公司为国内连接器行业龙头企业,一方面受益优势产品市场地位的进一步稳固,另一方面受益新业务的迅速发展及新市场的快速渗透,17年一季度利润增长强劲,预计全年高增长确定性非常强。

图表4 2006Q1—2017Q1相关A股公司利润趋势图

数据来源:上市公司季报 旭日大数据整理

顺络电子(300136)

公司在国际国内市场上已形成了极具竞争力的“顺络”品牌优势,未来五年,将定位于磁性器件、微波器件、传感器件、模块和组件、精细陶瓷五大产品发展方向。公司2017年一季度报告业绩略显压力。但我们看好公司巩固主业的基础上不断拓展新品带来的业绩增长。

兆亿创新(603986)

公司的主要产品为闪存芯片,具体为串行的代码型闪存芯片。产品广泛应用于手持移动终端、消费类电子产品、物联网终端、个人电脑及周边,以及通信设备、医疗设备、办公设备、汽车电子及工业控制设备等领域。在国内存储器产业正迎来跨越式发展关键时期大背景下,我们看好兆易+ISSI长期发展前景。2017年一季报点评:盈利超预期,全年高增长可期!

图表5 2006Q1—2017Q1相关A股利润率趋势图

数据来源:上市公司季报 旭日大数据整理

水晶光电(002273)

公司主营业务主要是精密光学薄膜元器件产品、蓝宝石衬底产品和反光材料产品。2016年主要受益于国内智能手机市场的旺盛需求带动公司组立件业务的大幅增长,公司基础光学业务业绩实现快速发展,精密光学薄膜元器件产品销售比上年同期增长52.71%,占营业收入的78.25%,在主营业务收入中的占比进一步提升;随着LED市场回暖,公司蓝宝石衬底业务开始企稳回升;反光材料业务全年营收稳步增长,仍保持较高的盈利水平。同时,2017年一季度维持高增速,募投项目保障未来增长。

上述数据由旭日伟业大数据中心(简称旭日大数据)提供,最终解释权归旭日大数据所有,如需转载,亦请载明出处。如有疑问可发邮件至research@shoujibao.cn。