1、供需边际变化:近期,京东方公告位于成都的国内首条第六代柔性AMOLED生产线正式开始投产;计划于今年9月发布的iPhone 8苹果新品大规模采用OLED屏幕。

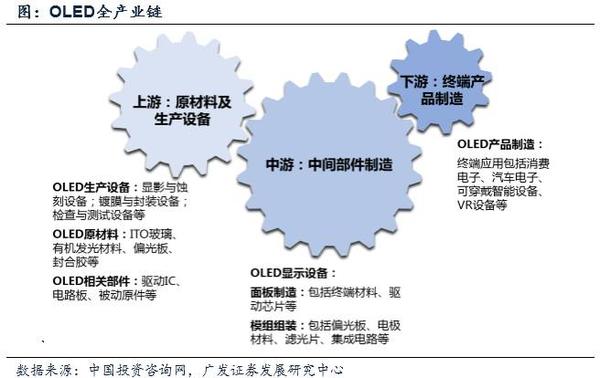

2、从产业链逻辑来看,OLED产业包括上游原材料及生产设备,中游面板制造和模组组装,下游的显示应用领域(智能手机、消费电子、汽车电子和智能穿戴等)。

3、主题策略层面,我们建议关注OLED供需边际改善、产业化加速带来的投资机会,从产业链角度重点关注三条主线的投资机会。

引言

5月12日,京东方公告,位于成都的国内首条第六代柔性AMOLED生产线正式开始投产,标志着我国OLED产业国产化进程提速;5月23——25日SID 2017大会上,京东方展示了多款可在该生产线上实现量产的的柔性AMOLED显示屏。我们认为,随着国内厂商开始积极布局OLED领域,OLED产业化进程加速。另外,计划于今年9月发布的iPhone 8苹果新品大规模采用OLED屏幕,OLED手机应用终端需求有望快速释放。我们认为,当前阶段,OLED产业供需状况存在明显改善,加速推进产业化进程。

从产业链逻辑来看,OLED产业包括上游原材料及生产设备,中游面板制造和模组组装,下游的显示应用领域(智能手机、消费电子、汽车电子和智能穿戴等)。从受益逻辑上看:1)上游材料、设备率先受益,国内产能释放潜力较大;2)国内产线建设加速扩张,中游面板制造市场空间可期;3)下游多元化应用需求是产业链中长期核心驱动力。

主题策略层面,我们建议关注OLED供需边际改善、产业化加速带来的投资机会,从产业链角度重点关注三条主线的投资机会:1)材料端。OLED上游材料领域具备技术壁垒高、市场竞争较小、盈利水平高的特点。重点关注标的包括万润股份、濮阳惠成、激智科技、中颖电子等;2)设备端。OLED产线投资加快,有望率先加大设备采购需求。重点关注标的包括联得装备、精测电子等;3)制造端。2020年国内投资的产线将全线量产,将带来巨大的业绩弹性。建议重点关注产能已实现投放的龙头公司京东方等。

1.1 国内厂商积极布局OLED生产线,苹果新品扩大市场需求

OLED,即有机发光二极管(Organic Light——Emitting Diode),又称为有机电激光显示(Organic Electroluminesence Display, OELD),被广泛运用于手机、数码摄像机、笔记本电脑、汽车音响和电视。从当前全球OLED面板供给格局来看,OLED作为“下一代显示技术”起源于欧美,但实现大规模产业化主要集中在东亚(韩、日、台等)地区,其中韩国2016年AMOLED面板销售额高达142亿美元、占据全球96%市场占有率,相关厂商主要包括三星和LG两家。

随着国内技术水平提升、产业链进程加速,国内厂商开始积极布局OLED领域。5月12日,京东方公告,位于成都的国内首条第六代柔性AMOLED生产线于11日正式开始投产,标志着我国OLED产业国产化进程提速。此外,在5月23——25日SID 2017大会上,京东方展示了多款可在该生产线上实现量产的的柔性AMOLED显示屏,包括5.5英寸的WQHD柔性OLED显示屏、4.35英寸的柔性腕带显示产品等。随着以京东方为代表的中国厂商积极扩大OLED生产线,OLED面板供给端的垄断市场格局将逐渐被打破,未来3——5年,国内产能有望进入快速释放期。根据IHS预测,到2020年,中国厂商的OLED面板市场占有率将提升至20%。

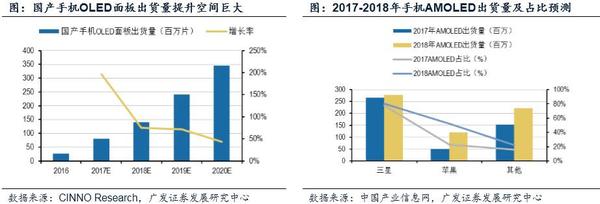

从OLED产品的手机需求情况来看,根据HIS研究表明,到2020年,液晶显示技术(LCD)的主导地位将会被OLED屏幕取代,其中AMOLED显示屏将超过所有智能手机显示屏出货量的1/3,手机作为OLED最大的终端应用,市场空间巨大。

另外,苹果已与三星旗下SDC签署了为期两年的小尺寸OLED面板供货协议,价值约合90亿美元,苹果将为iPhone 8、iPhone 9两款待发布新品向三星采购AMOLED曲面屏接近2亿片,其中,预计今年9月发布的iPhone 8有望是首款采用OLED屏幕的苹果手机,配备比例约为30%。苹果新品大规模采用OLED屏幕将形成示范效应进一步刺激OLED手机应用需求。以华为、OPPO、VIVO、小米等国内手机厂商为例,将跟随苹果技术路线加大OLED产品采购,由于国内手机产量全球占比超过50%,国产手机OLED面板出货量将迅速扩大。

1.2 OLED产业链逻辑:上游材料、设备领域先行

从整体市场空间上看,根据中国OLED网数据,预计到2020年全球OLED市场规模将达到331亿美元,CAGR约为20%。OLED产业化进程加快及终端需求快速增长将带动整条产业链的快速扩张,包括上游原材料及生产设备,中游面板制造和模组组装,下游的显示应用领域(智能手机、消费电子、汽车电子和智能穿戴等)。

1)上游材料、设备率先受益,国内产能释放潜力大

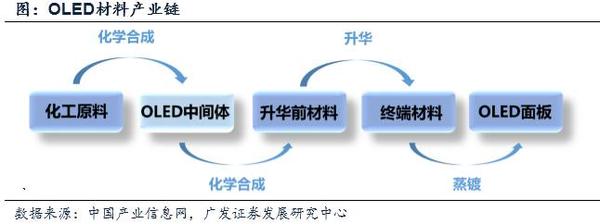

从原材料领域看,OLED上游材料主要包括阴极、阳极、传输层材料、发光层材料。其中,传输层材料和发光层材料与LCD中的材料不同,属于新增量。上游材料作为技术壁垒较高的领域,目前主要被欧美日韩厂商垄断,以小分子发光材料为例,日韩系厂商约占80%市场份额。

目前,我国材料厂商主要生产OLED材料的中间体和单体粗品。根据IHS数据,AMOLED面板的材料成本为7.2美元,假设以我国4——5亿部每年智能手机出货量计算,未来显示技术完全替代情况下,OLED材料市场空间约达200亿元。

从生产设备领域看,日本厂商Tokki和Ulvac在蒸镀设备领域绝对领先,美国3M、SEIKO、SUSS等公司在显影、测试设备方面优势明显,而国内显示模组设备技术和制造水平已经接近国际先进企业,有望率先打破国外设备在我国高端全自动模组设备领域的垄断。

我们认为,随着新投资的AMOLED产线陆续投产,生产设备领域将持续受益。未来三年,COG设备的市场容量为58——87亿元,年均19——29亿元;FOG市场容量为23——34亿元,年均8——11亿元;AOI设备的市场容量为8——11亿元,年均19——29亿元;贴合设备的市场容量为47——70亿元,年均16——23亿元。

2)国内产线建设加速扩张,中游面板制造市场空间广阔

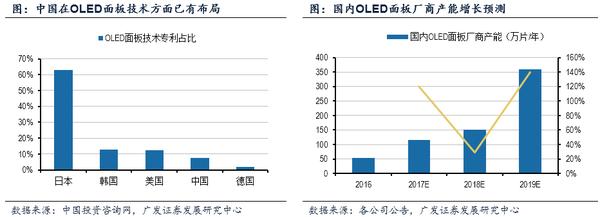

一方面,从专利技术上,国内厂商通过购买、自主研发等方式,在器件结构、工艺、材料等领域已拥有关键技术,成为未来量产的有力支撑;另一方面,从投资布局上,自2016年来,京东方、深天马、国显光电、信利光电等企业加速布局OLED面板生产线。据Wits View预测,2018年韩系面板厂的OLED产能占比将由2016年的95%下滑至76%,中国面板厂商在资金充沛的优势下,有望将产能占比由4%拉升至19%,产能扩张的空间巨大。

截至2016年,我国OLED面板产能不足全球产能的0.1%。但是,随着技术跟进以及资本助力的情况下,发展势头良好的OLED产业链中游企业有望加速切入全球超过150亿美元规模的OLED面板市场,最终将与OLED的旺盛需求形成供需共振,带来业绩的巨大弹性。

3)下游多元化应用需求是产业链中长期核心驱动力

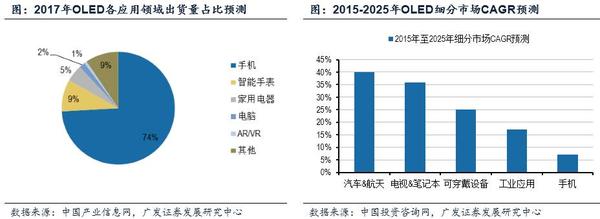

除了智能手机外,OLED在电视、汽车和航天、可穿戴设备以及工业应用等方面依然有较大的增长潜力:

AMOLED的高对比度度、广色域、大视角的特点能够显著改善显示效果及用户观看体验,使屏幕更加轻薄卷曲,未来将成为平板、电脑、电视机的主流显示器;

OLED相比LCD能够满足汽车、航天电子的高性能、环境适应性要求。据IDTechEx预测,2015年至2025年间该领域OLED市场年复合增长率高达约40%;

AMOLED的高刷新率、低延迟时间和柔性屏幕能够降低用户眩晕感,是VR和可穿戴设备理想的显示选择。

1.3 主题策略:重点关注OLED材料、设备、制造三类厂商

当前阶段,OLED产业主要出现两大边际变化:1)从供给端看,国产化积极推进,国外垄断的竞争格局有望被打破,最终表现为国内OLED产线扩张及产能释放,带来业绩弹性增长;2)从需求端看,产业链下游应用需求高速增长将进一步强化OLED市场供不应求局面,尤其是今年下半年苹果新品iPhone 8大规模采用OLED屏幕有望形成示范效应,推动其他智能手机应用需求加速,国内厂商迎来产能扩张契机。

从OLED产业链现状来看:1)短期内,上游原材料、生产设备受益程度最高,其中材料中间体和显示模组设备是我国比较突出的领域;2)新投资产线运营后,较长一段时间内,中游面板制造产能将持续释放,根据IHS预测,到2020年,中国厂商的OLED面板市场占有率将提升至20%;3)多元化的下游终端应用是OLED产业中长期发展的核心驱动力,以目前最大的智能手机市场为例,苹果新品的大规模应用需求有望带动全产业链快速扩张。

主题策略选股层面,具体从产业链来看重点关注以下投资机会:

主线一:材料端。OLED上游材料领域具备技术壁垒高、市场竞争较小、盈利水平高的特点,建议重点关注发光材料领域的万润股份、濮阳惠成,膜材料领域的激智科技,以及驱动IC领域的中颖电子。

主线二:设备端。OLED产线投资加快,有望率先加大设备采购需求。前中段设备目前仍被日韩垄断,后段模组设备有望国产3C自动化企业的突破口,核心设备包括绑定、贴合、检测等,建议重点关注联得装备、精测电子等。

主线三:制造端。今年5月,国内首条第六代柔性AMOLED生产线开始投产,到2020年,国内投资的AMOLED产线将全线量产,未来国内面板龙头将与OLED的旺盛需求形成供需共振,最终带来业绩的巨大弹性。我们建议重点关注国内面板龙头京东方等。