早在2月底,丘钛科技就曾对外宣布与台湾镜片厂商新钜科签署了合作意向书,拟取得新钜科36%的股权。3月18日,据新钜科宣布,董事会决议通过签订投资认股协议书,在香港上市的中国光学镜头模组厂丘钛科技 (1478-HK) 将透过参与新钜科私募增资方式,投资新钜科新台币 12.47 亿元,取得新钜科约 36% 股权,预计最迟于今年 12 月 31 日前完成。

而新钜科母公司群光集团在此私募案完成后,对新钜科的持股由 22.15% 降为 14%。值得注意的是,丘钛科技将以 12.47 亿元,参与新钜科 36% 股权的投资案,除必须获得新钜科 5 月 22 日的股东会通过之外,丘钛科技还要经过台湾经济部投审会的同意,此案才能顺利成局。但是从这两年来看,在半导体领域,台湾方面已经多次否定了大陆的投资。

从2月底丘钛科技与新钜科双方宣布签订合作意向书开始,当时新钜科的估价是23.1元,但是截至3月18日,在不到一个月的时间内,新钜科股价上涨到51.5元,涨幅高达122%

根据双方协议,丘钛科技集团将以每股 21.88 元,参与私募增资案取得 5.7 万张私募股票,以新钜科昨天收盘价计算,此次私募价格折价约 57.51%。

若顺利完成认股交易后,丘钛科技将成为新钜科最大单一股东。同时,新钜科将在交易完成之后,还召开股东临时会改选董事,在原有的七席董事 (含二席独立董事) 中,让出三席董事席次给丘钛科技。此外,新钜科股本将增加到 15.84 亿元,比股王大立光目前股本还大。

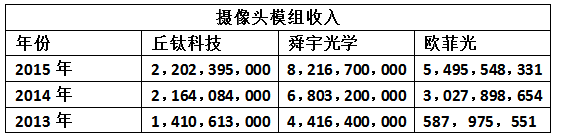

众所周知,丘钛科技主要业务是手机镜头模组、指纹辨识模组等产品,是中国第 3大手机镜头模组厂,供应中国 OPPO、vivo、小米、中兴、华为等指标厂手机镜头模组,是中国在舜宇、欧菲光之后,第三大手机镜头模组厂,也是新钜科的重要客户之一,近年快速掘起的 OPPO、vivo 中国手机品牌,更是丘钛科技的主要客户。在5-18M摄像头模组领域,2016年前三季丘钛科技得益于OPPO、vivo的迅猛增长势头亦快速放量,以121KK件出货量在国内位列第三。

而新钜科以生产塑胶镜片及镜头产品为主,该公司去年营收 11.07 亿元,其中手机镜头占约占三分之一,而包括 NB 及平板的镜头应用占整体营收的 50%,并少量切入车用市场应用。新钜科目前的生产线集中在中国华南,月产能 1500 万颗,目前产能利用率约四至五成。其手机镜头比例约30%至40%,笔电及平板约占50%,另外为其它游戏机等产品。

整体看来,双方是希望通过合作关系,进一步扩展手机镜头市占率,提升产能利用率,并且双方将借由技术合作开发新产品,提供终端客户更完整解决方案,来提升双方竞争力,促进未来营运稳定发展。

至于此次丘钛科技认购新钜科36% 股权的原因,据丘钛科技官方的回答:

一、首先是符合本集团业务战略: 透过不断构建在光学、计算成像及深度学习方面之实力,本集团致力于为移动终端提供机器视觉及人眼视觉。参与可能私募配售符合本集团业务策略,尤其可拓展其在光学设计方面之实力,原因为新钜多年来一直从事光学镜片的设计、研究及制造,并已掌握丰富的专业知识,已开发多项有关光学镜片的专利技术。新钜亦为具备大规模生产 1300 万像素模组镜片能力的少数制造商之一。

二、有助本集团赢得国际品牌客户本集团之现有客户组合主要包括中国品牌,由于新钜科技与多个国际品牌客户维持多年的业务关系,故参与可能私募配售可有助本集团向该等国际品牌客户推广其业务。

三、有助本集团扩展产品种类至新市场领域本集团之现有产品组合主要包括用于手机的相机模组及指纹识别模组,而本集团正积极扩展其产品种类至新市场领域,例如扩增实境(AR)、虚拟现实(VR)及汽车等领域。由于新钜一直与多个品牌在用于体感游戏之镜片方面进行合作,并已发展多年有关用于汽车之镜片方面的相关知识及技术, 故参与可能私募配售可有助本集团扩展其产品至新市场领域。

再来看看丘钛科技与新钜科两家公司去年的营收情况。其中丘钛科技2016年营收是49.91亿元,与2015年相比同比增长126.6%,税后纯益人民币 1.91 亿元,年增 87%。丘钛去年镜头模组销售数量约 1.77 亿件,年增 80.3%。

不过,2016年丘钛科技毛利率下降到8.5%,据丘钛科技解释,主要原因在于市场竞争激烈,使得同一产品平均售价单价的下跌幅度超过产品原材料的平均采购单价的下跌幅度,此外,丘钛科技多种生产用原材料由境外采购并以美元结算,而人民币兑美元汇率在2016年贬值为6.8%,进一步增加了原材料的采购成本,提高了原材料综合成本占丘钛科技总营收的比例。

从丘钛科技产品来看,其去年摄像头模组和指纹膜组出货量快速增长。2016 年摄像头模组出货量同比大幅增长80.3%至1774 万件左右,其中8MP/13MP 及以上产品占整体出货量比例分别从2015 年的39.5%/5.8%提升至2016 年的66%/23.4%。公司目前已与MTK、高通等在双摄像头模组算法方面建立合作关系。

丘钛科技还计划2017 年摄像头模组出货量同比增长超过25%,13MP 以上模组出货量占比超过40%。争取进入核心目标品牌的直接供应链,以扩大高端产品市占率,并将继续发展光学能力,深化16MP 及以上、PDAF、大光圈等技术。

而在指纹识别模组业务方面,丘钛科技2016 年指纹识别模组出货量达2094 万件(而2015年约为0.7 万件),相关收入占比约14.4%,达7.2 亿元人民币,其中涂层式/盖板式占比分别约60%/40%。其指纹识别模组业务目前主要客户包括华为、OPPO 及小米,预期丘钛科技2017E 指纹识别模组出货量将达6000 万件,主要以电容式指纹为主。

不可否认的是,新钜科作为一家镜片生产公司,其与行业巨头仍有不小的差距,包括在手机、平板市场高端镜片的研发销售能力以及产能规模等,这导致其近几年的营收并不乐观。

新钜科 2016 年全年财报营收 11.07 亿元,税后净损 5.42 亿元。事实上,新钜科连续3年来呈现亏损,2014、2015、2016年税后亏损分别为3.54亿元、7.13亿元、5.42亿元,截止到 2016 年三季度末的财务报告,其资产负债率约为 45%。至于亏损的原因,据丘钛科技的说法是“其亏损主要由于产品转型和升级所需持续进行的研发投入以及产能使用率偏低造成的”。

那么,为何新钜科连续多年亏损丘钛科技还要认股?据丘钛科技解释道:“我们已经注意到新钜科技公司在过去两年处于持续亏损,而初步了解到其亏损主要由于产品转型和升级所需持续进行的研发投入以及产能使用率偏低造成的。短时间内, 可能会给丘钛合并报表的盈利带来一些影响。不过,如果最终成功参与新钜的私募增发,我们并不是为了短期的财务利润,只是着眼于丘钛的长期战略布局。”

整体看来,从某种程度上来讲,丘钛科技此次认股新钜科的业务模式,是在效仿舜宇光学与大立光。正如丘钛科技所说:“其他多家友商也拥有自己的镜片业务,同时保持了与其他镜片供应商的良好合作,因此,我们理解当前的行业竞争格局并不是零和游戏,而是竞争与合作并存的关系。”简而言之,从此次丘钛科技此次认股新钜科也可以看出,手机镜头模组上下游的资源整合,已经成为行业的大势所趋。