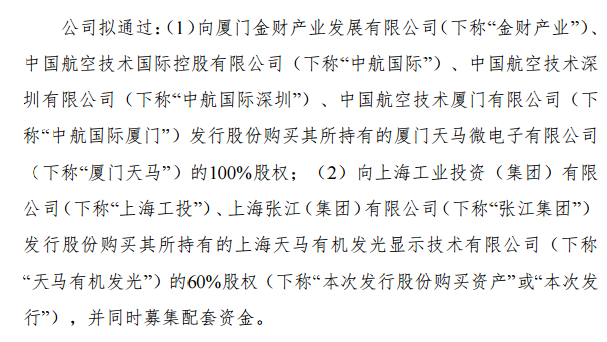

据资料显示,厦门天马成立于2011年,目前注册资本88亿元。厦门天马主要产品为LTPS显示面板及模组,产品主要应用于智能手机、平板电脑等移动智能终端产品,现拥有一条第5.5代和一条第6代LTPS TFT-LCD生产线。

天马有机发光成立于2013年,注册资本10亿元,上海天马、上海工投分别持有其40%股权,张江集团持有20%股权。天马有机发光的主要产品为中小尺寸AMOLED显示面板及模组,产品主要应用于中高端智能手机等移动智能终端市场,未来还将进一步拓展智能穿戴、VR/AR、高端车载等应用领域。

重组预案显示,深天马A拟以非公开发行方式向金财产业、中航国际、中航国际深圳、中航国际厦门购买厦门天马100%股权,向上海工投、张江集团购买天马有机发光60%股权,发行价格均为17.23元/股。其中,厦门天马100%股份估值为100.72亿元,天马有机发光60%股份估值为6.13亿元,合计106.85亿元,由此公司预计约发行6.2亿股股份。

与此同时,深天马A拟向不超过10名特定投资者非公开发行股份,募资总额不超过19亿元,用于厦门天马第6代低温多晶硅(LTPS)TFT-LCD 及彩色滤光片(CF)生产线建设项目,发行价格不低于17.23元/股。

本次交易完成后,深天马A将直接持有厦门天马100%股权,直接持有天马有机发光60%股权,并通过上海天马持有天马有机发光40%股权。

由于交易对方中航国际为深天马A的实际控制人,中航国际深圳为中航国际的全资子公司,中航国际厦门为深天马A控股股东中航国际控股的全资子公司,本次交易构成关联交易。交易完成后,预计中航国际直接、间接将合计持有深天马A6.6亿股,持股比例不低于31.01%,仍为上市公司实际控制人,因此不构成重组上市。

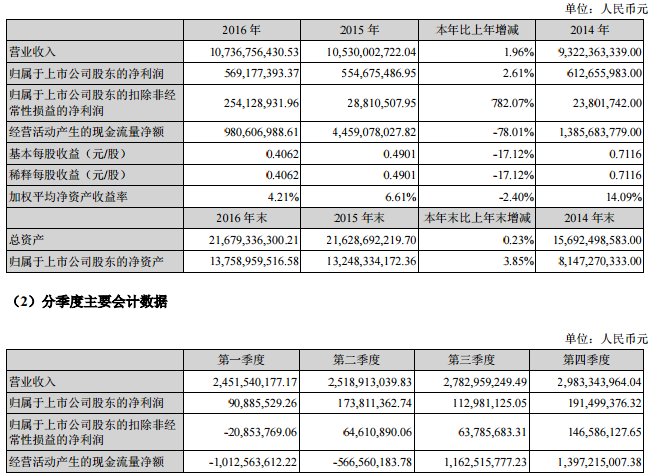

此外,据深天马A此前公布2016年度业绩快报显示,2016年深天马A总计营收为107.37亿元,与2015年的105.30亿元相比同比增长1.96%,归属上市公司股东的净利润为5.69亿元,与2015年的5.55亿元相比同比增长2.61%,归属上市公司股东的扣除非经常性损益的净利润为2.54亿元,与2015年相比同比增长782.07%。

据深天马A在快报中表示,2016年,显示行业受新一波产业整合、产线与产品调整和中国智能手机需求升温的影响,整体供需情况转趋紧张。在移动智能终端市场,高规格、集成触控等差异化需求快速增长,中高端市场加速向以LTPS、AMOLED为代表的先进显示应用技术切换,In-cell、On-cell内嵌式触摸屏成为市场主流,这些为公司经营管理的LTPS、AMOLED产线及触控一体化产品带来发展机遇。在专业显示市场,车载市场需求随着车内TFT搭载率提高而快速提升,自动驾驶及新能源汽车等新兴应用领域刺激车内显示屏向多屏、大屏、触控化发展,市场成长迅速;工业品市场在轨道交通、航空、航海等细分市场的带动下继续稳定成长。此外,智能家居、智能穿戴、AR/VR等新兴市场方兴未艾,为公司带来新的发展机遇。

面对市场机遇和挑战,公司聚焦以智能手机、平板电脑为代表的移动智能终端市场和以车载、医疗、POS、HMI等为代表的专业显示市场的整体布局,并积极进入智能家居、智能穿戴、AR/VR、无人机、充电桩等新兴市场,向在全球范围内提供显示解决方案和快速服务支持的创新型、科技型领先企业的战略目标加速迈进。经营方面,公司坚持“抓市场、强能力、优成本”的战略主题,在保障公司稳健经营发展的同时,实现业绩稳定增长;客户方面,紧跟行业主流客户,客户结构持续优化,积极进入高端产品线;文化方面,公司坚持“激情、高效、共赢”的核心价值观,致力成为备受社会尊重和员工热爱的全球显示领域领先企业。