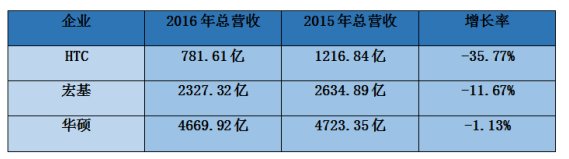

一、手机厂商

先从手机厂商说起,截至目前,台湾主要手机厂商有HTC(2498.TW)、宏基(2353.TW)和华硕(2357.TW),其中HTC 2016年总营收为781.61亿新台币,与前一年相比同比下降高达35.77%;宏基2016年总营收为2327.32亿新台币,与前一年相比同比下降11.67%;而华硕2016年总营收相对较好,总营收为4669.92亿新台币,与前一年相比只下降了1.13%;不过,就智能手机业务而言,这三家企业均处于下滑的状态,无一完成2016年的销售目标。

二、代工及ODM厂商

其次是代工/ODM厂商,主要有鸿海(2317.TW)、仁宝(2324.TW)、纬创(3231.TW)、华冠(8101.TW)、和硕(4938.TW)、英业达(2356.TW)等,鸿海2016年总营收达到了43569.88亿新台币,与前一年相比下降了2.81%;仁宝2016年总营收为7668.11亿新台币,同比下降了9.49%;而纬创2016年总营收实现了正增长,总营收为6594.20亿新台币,同比增长了5.80%;华冠在2016年也实现了小幅度增长,总营收为211.10亿新台币,同比增长2.77%;和硕也下降了4.57%,而英业达则增长了8.35%。

鸿海营收表现与苹果等产品销售的连动性极高,不过苹果上一会计年度iPhone销量首见衰退影响,下滑近8%,降到2156亿美元,营业利益也缩水近16%,其中营收衰退更是苹果15年来首见。苹果iPhone 7销售不如预期,身为主要代工厂的鸿海也受拖累,不仅苹果营收衰退,鸿海转投资富智康 (2038.HK)2016 年上半年财报,因客户转型而降低需求,富智康上半年营收23.07亿美元,较2015年同期的38.29亿美元下滑39.8%;税后纯益则仅剩2082.3万美元,较2015年同期的1亿2856万美元大幅减少84%。

和硕去年12月营收意外月减33%,为近3年首度12月营收跌破千亿元,市场解读美系通讯客户产品销售动能不佳,及竞争对手抢单导致,利空打击下今早盘股价重挫逾半根停板,跌破年线;纬创近期反而积极扩产,展现抢攻 iPhone 8 订单企图心,营收公告后,股价反而向上表态创21个月新高。

和硕、鸿海与纬创同为 iPhone 组装代工厂,三家公司去年12月营收皆较前一月下滑,反映产品销售动能放缓的趋势,但鸿海、纬创营收皆仍较前年同期成长,仅和硕表现最弱,降到840亿元、跌破千亿元关卡,也较前年同期减少27%。

和硕对此解释,主因笔电产品受限部分零组件供货吃紧影响,导致出货低于预期,另外通讯产品客户拉货力道也确实放缓导致。市场解读苹果新品销售动能不如预期,另外可能原因是和硕部分订单持续遭对手分食的压力,虽然纬创目前代工组装良率外界仍无法窥知,但从纬创近半年就砸百亿元以上扩充设备与产能,显然是打算抢攻 iPhone 8 的组装订单,挖和硕组装订单牆角,未来苹果在这三家组装订单分配上,仍是市场关注焦点。

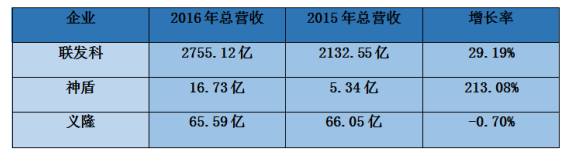

三、联发科和神盾

再来看看联发科和神盾,前者作为当前全球主要处理器供应商,而后者作为指纹识别厂商随着市场的快速崛起而崛起。联发科从2016年上半年开始就出现缺货现象,据联发科的说法,2016年全年全部系列产品都将缺货,事实上,受益于市场缺货涨价,联发科去年业绩一片大好,联发科去年合并营收2755.11亿元,创历史新高纪录。受淡季效应及智慧手机晶片供应持续吃紧影响,联发科去年第4季业绩逐月滑落;其中,12月合并营收滑落至213.54亿元,月减9.19%,为近9个月业绩新低水淮。联发科整体第4季合并营收686.75亿元,顺利达成原订的666亿至729亿元目标,季减约12.4%。去年总营收达2755.12亿元,较2015年成长29.19%,创历史新高纪录;中国大陆手机客户销售强劲成长,联发科市占率顺利扩增,是带动去年业绩攀高的主要动力。

值得一提还有神盾和义隆,2016年这两家企业在指纹识别市场发展的极为迅速,尤其是神盾,其2016年12月、第4季营收双双创下历史新高纪录,财报利多消息激励1月11日股价大幅上涨最高达到了265元,大涨5.78%。

神盾去年12月合并营收为3.38亿元,月增37.92%,年增503.12%创下单月历史新高;去年第4季营收为8.84亿元,季增105.58%,年增390%,创下单季历史新高;2016年营收达16.73亿元,年增213%。在去年第3季起打入三星智慧手机A系列及C系列,展望2017年,虽然受到三星在今年度新品递延上市,冲击本季成长动能,不过由于近期新加入的陆系客户联想开始备货,法人对于首季营运动能不看淡。

2017年移动支付毫无疑问已为新一波产业趋势,而安全辨识验证将显得更为重要,这点不仅在国内市场,乃至在印度市场同样如此。据TrendForce旗下拓墣产业研究院预估,2017年智慧型手机将以指纹辨识为标淮配备,手机指纹辨识功能的搭载率将超过50%,而随着渗透率急速攀升,法人预估神盾2017年营运动能可望跟著水涨船高。

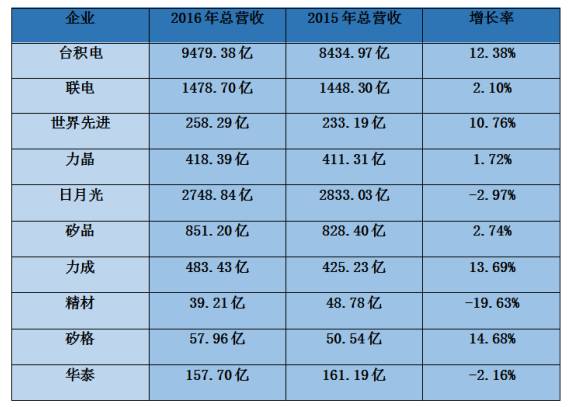

四、芯片代工和封测产业

再来看看芯片代工和封测市场,台积电作为当前全球代工龙头,受到主要客户年底盘点影响,其12月合并营收月减16.0%达781.12亿元,但年成长33.9%。去年第4季合并营收2622.27亿元,季增0.7%再创季度营收新高,并超越2550-2580亿元的业绩展望区间。至于2016年全年合并营收达9479.38亿元,年增12.4%优于市场预期。

法人表示,台积电去年第4季营收超越财测高标,影响原因包括新台币兑美元汇率贬值,以及16奈米产能利用率维持满载,推升晶圆出货再创季度新高。2017年首季虽有工作天数减少等季节性因素影响,但因16奈米晶圆出货维持高档,加上10奈米晶圆将在季底前出货并挹注营收,所以法人圈对台积电2017年首季营运表现不看淡,营收季减率将低于10%。

此外,台积电10奈米已经在2016年第4季量产投片,今年将逐季拉高产能。台积电10奈米接单强劲,除了联发科及海思的手机芯片将陆续投片外,苹果用于新款iPad的A10X应用处理器、新一代A11应用处理器等均将在上半年陆续投片。同时,台积电的整合扇出型晶圆级封装(InFO WLP)也可望在第2季完成10奈米芯片认证,下半年可逐步量产出货。

除了台积电以外,值得一提的还有联电和世界先进,联电及世界先进去年营运均缴出亮丽成绩单。联电去年全年营收1478.70亿元刷新历史新高,世界先进去年全年营收258.28亿元亦改写历史新高纪录。联电受到客户进行年终盘点作业影响,去年12月合并营收月减2.8%达125.58亿元,但年增17.7%。去年第4季合并营收383.05亿元,虽然仅较第3季小幅成长0.4%,但仍改写季度营收新高纪录。联电去年全年合并营收达1478.70亿元,较前年成长2.1%。

联电去年第4季营收略优于预期的持平,主要是受惠于28奈米製程接单满载,降低了成熟製程进入淡季的压力,而联电位于大陆厦门的Fab 12X晶圆厂在该季量产,提供40/55奈米晶圆专工服务,也成功支撑营收表现,并让全年营收改写新高纪录。法人预估,联电今年首季产能利用率虽受到工作天数减少影响,但厦门厂产能持续提升,也提供了新的成长动能。法人普遍预估联电本季营收将较上季减少10%以内,第2季营运将回升,有机会再创季度营收历史新高。

而世界先进受益于电源管理IC及LCD驱动IC的晶圆出货维持高档,加上新台币兑美元汇率贬值,去年12月合并营收月增0.6%达21.80亿元,年成长高达21.1%。去年第4季合并营收65.96亿元,较第3季小幅成长0.6%,不仅续创历史新高,亦顺利达成63.5——66.5亿元的营收展望目标。

世界先进去年合并营收258.29亿元,较前年成长10.8%,表现优于市场预期,并改写年度营收历史新高,也代表合并南亚科旗下8吋厂胜普电子的效益已经开始发酵。而随着大陆手机厂将指纹识别芯片列为标淮备配,指纹识别IC需求近期已见强劲爆发,世界先进今年接单续强,首季营收将只受到工作天数减少影响。

从封测市场来看的话,日月光和矽品在2016年已经完成了合并,但从业绩表现来看,最为抢眼的是力成。日月光合计2016年全年合并营收2748.84亿元,年减2.97%,仍为历史次高纪录。从业务种类观察,日月光IC封测及材料业务2016年12月合并营收139.23亿元,月减5.1%、年增11.8%。电子代工业务去年12月合并营收109.4亿元,月减8.04%、年增15.15%,两者均较前年同期成长一成以上。合计日月光IC封测及材料业务2016年第四季营收434.63亿元,季增1.1%、年增13.2%,仅次于2014年同期的438.84亿元、创历史次高佳绩,电子代工业务2016年第四季营收346.26亿元,季增11.07%、但年减11.89%。

五、面板产业

对于面板,众所周知,2016年是面板产业近几十年来最为火爆的一年,无论是LCD还是新一代的OLED,简而言之,都缺货,受益于缺货,台湾面板厂商的业绩也开始大幅度好转,尤其是彩晶,2016年全年营收几乎上涨了近40%。

由于去年第4季面板产业的价格持续提升,友达、群创、彩晶等营收都有不错的表现,在农历年节档期的备货需求下,大尺寸面板今年第1季可望淡季不淡,国内面板厂已决定在过年期间正常生产拼出货。

受惠于12月大尺寸及中小尺寸面板出货增加,友达12月合并营收311亿元,月增3%,年增21%,创15个月高点。法人预估,因40吋以上面板供需仍持续,面板价格淡季不淡,预期将有不错表现。群创12月合并营收321亿元,月增1成,年增2成,为近20个月的高点,表现优于预期。在1月面板价格平均涨幅逾5美元,法人预期今年第1季获利将维持高档。

值得一的是,除了彩晶2016年营收大幅度上涨以外,还有PMOLED面板厂商铼宝同样营收大涨,主要是受益于可穿戴设备市场的爆发。再如智晶同样受益于PMOLED面板全年营收也大涨超过了30%。

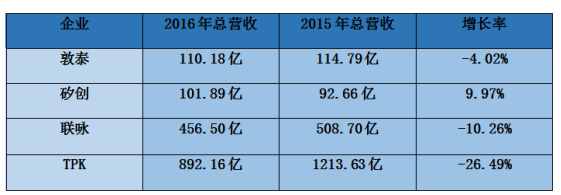

六、摄像头产业

而在摄像头供应链市场,股王大立光的表现一如既往的强劲,1月9日,大立光发生盘中22此熔断事故,经过调查后得知是证券所计算公式发生错误。受益于“双镜头”和“镜片由5片提升至6片”的效益,加上新台币汇率在去年底急速贬值,大立光去年12月营收达到54.46亿元,月增率达4.6%,不仅是一年来新高,年增率更是13个月之后首度转正。苹果iPhone7推出之后,市场的正面消息不多,反而是负面讯息越来越多,整个供应链的业绩表现普遍不理想,仅有少数例外,其中就以大立光为代表。

大立光去年度营收为483.52亿元,虽比2015年减少13%,但考量去年的出货已经不再搭配音圈马达(VCM),因此若扣掉音圈马达的营收,光是镜头的出货早已写下历史新高。因此,法人评估,大立光去年第四季的毛利率,有机会达到70%大关的惊人成绩。

大立光在之前法说会指出,12月的产能维持满载,估计营收与11月持平,能否持续向上,需视良率的改善程度。由于实际结算之后,12月营收比前一个月增加4.6%,远超乎预期水淮,也意味着大立光在良率方面又有进一步改善,对于今年元月份展望,大立光表示,由于有农历春节长假,加上进入传统淡季,因此元月营收应会比12月衰退。

玉晶2016年全年营收为70.12亿元,较2015年减少22.59%。12月合并营收新台币7.12亿元,月减0.1%,年成长6.35%;尽管营收在10月攀上高峰后逐步趋缓,但第4季单季营收21.62亿,季增2.32%,为去年单季新高。玉晶单月营收从8月以来连续5个月均维持在7亿元以上水淮,受到良率明显拉升,获利表现跟著向上推升,去年第4季,10月及11月两个月的合并营收为14.5亿元,税前盈馀为2.07亿元,税后盈馀为1.7555亿元,每股盈馀为1.76元,已超越去年第3季整季获利。

七、存储产业

其次还有存储市场,在这方面,群联2016年表现十分不错,全年营收达到了437.83亿元,同比增长了17.76%,此外,爱普同样表现强劲,同比增长了21.47%。受惠于DRAM价格大幅上涨,南亚科去年12月合并营收月增6.3%达到了42.63亿元,较前年同期成长19.5%。去年第四季合并营收季增18.5%达120.96亿元,较前年同期成长16.8%。去年全年合并营收达416.31亿元,与前年相较小幅衰退5.1%。

南亚科去年第四季业内业外获利均优于预期。法人表示,南亚科去年第四季营收超乎市场预期,加上处分手中华亚科持股,以南亚塑胶表示第四季依权益法认列南亚科获利较上季增加61.9亿元来计算,南亚科去年第四季税后获利超过200亿元。

今年以来DRAM市况持续好转,集邦科技记忆体储存研究(DRAMeXchange)最新研究显示,由于DRAM供货吃紧至今未有改善的迹象,因此延续2016下半年的价格涨势,2017年第一季DRAM平均销售单价呈大幅上涨格局,4GB DDR3模组的合约价最高已超过25美元,季涨幅超过3成,为DRAM史上首个在传统淡季下仍能维持强势涨价的季度。

在标淮型DRAM合约价大涨带动下,伺服器DRAM价格续涨,R-DIMM规格32GB模组合约价已超过200美元大关,涨幅同样超过2成。行动式DRAM也因智慧型手机在中国新年铺货的需求带动下,季涨幅估将超过1成。此外,绘图用GDDR与利基型DRAM也都雨露均沾,季涨幅至少超过1成。

据悉,南亚科第一季将开始进行DRAM制程转换,预估将有1万片月产能开始采用20奈米,虽会造成产能上的自然减损,导致位元出货量减少,但因价格大幅调涨,第一季合并营收有机会维持第四季水淮,而第二季后随着位元出货量开始回升,就算价格维持第一季水淮,南亚科单季营收可望上看130亿元以上。

据了解,群联近年已与NAND Flash上游(东芝与美光)建立策略联盟关系以确保货源来源稳定,在Controller IC及模组亦与金士顿及宇瞻进行策略联盟下,在看好NAND Flash受惠个终端产品容量提升略显吃紧,群联除与上游颗粒厂仍维持良好关系外,其NAND FlashController IC获国际一线厂采用,在NAND Flash产业竞争激烈下,营运将持续稳定成长。