1、回顾韩日液晶战争史,中国将独占大尺寸LCD面板未来市场

事实上,从进入产业化竞争阶段开始,进入TFT-LCD工业的浪潮就此起彼伏,成为推动产业发展的重要力量。在后进入者中,失败比比皆是,但成功者仍然出现,甚至出现了颠覆领先者地位的挑战者-最成功的是韩国的三星和LG。

韩国企业凶猛的投资战略改变了游戏规则,使液晶显示技术进步的规律在进入TFT-LCD产业化时代后发生了明显变化。以韩国企业超越日本企业为转折点(1990年代末),TFT-LCD工业明显分化为两个阶段。在早期阶段,能否找到应用领域是液晶显示技术进步得以持续的关键,所以研发战略(研发方向和应用领域选择)是技术进步的关键;但在随后的产业化竞争阶段,在产品性能改进(如显示屏尺寸扩大)和成本降低需要大规模投资的条件下,对产品性能改进和成本降低必然创造新需求的信念成为投资决心的关键,所以投资战略成为技术进步的关键。显示面板工业的投资强度如此之高,只有决策者对市场前景的远见和信念,而非眼前的收入,才能证明这种投资的合理性。

资料来源:中信建投证券研究发展部

要理解产业竞争者中的失败者为什么失败、成功者为什么成功,就必须把企业的战略与TFT-LCD工业的竞争动力结合起来考虑,而这种动力特别体现在一个从显示面板工业诞生后就在业界流行起来的概念-液晶周期。其表现是:一批产业化的先驱企业开拓了液晶显示产品的应用,创造出对液晶显示的市场需求;当产品为市场接受后,一时的供不应求引发现有企业进行新的投资,并出现一批新进入者;新投资者带来的产能迅速扩大导致生产过剩、价格下降,造成产业衰退;但价格下降却导致需求扩大,液晶产品的成本下降导致其应用范围的不断扩大,于是再次出现产能不足,又引发新一轮投资和新企业的进入,如此循环往复。从液晶周期的动力看,如果仅仅依据现有的市场需求进行投资决策,那么这个工业前进的步伐只能是缓慢的;如果不是依据现有的市场需求,而是依据对市场前景的判断和信念进行更大规模的投资,那么技术进步和规模经济就会创造出新的需求--更大的尺寸、更好的画质和更低的成本会扩大液晶显示器的应用范围。因而LCD的应用领域能从最初的电子表、计算器扩展到随后的笔记本电脑、台式机显示器、手机,到现在的大尺寸液晶电视及移动智能移动终端设备,应用领域和应用尺寸不断提升。

企业的进入与液晶周期密切相关,成功的企业通常都是在液晶周期的衰退阶段进入,获得相关技术和技术能力,等待下一次衰退期进行大规模的投资,在接下来的上升期获得市场份额和技术积累。三星的液晶业务从1990年到1997年连续亏损7年,其中1991-1994年平均每年亏损1亿美元,终在1997年末实现“咸鱼翻身”,一举扭亏为盈,1998年出货量跃居世界第一。LG的液晶业务从1987年到1994年,平均每年有5300万美元的亏损,持续了8年。韩国企业的进入和反周期投资的凶猛扩张改变了TFT-LCD工业的游戏规则,他们不顾短期盈利状况而采取进取性投资战略,而支撑这种行为的是对市场前景的远见和信念。韩国率先建设5代线正是韩国超越日本的分水岭。相比之下,产业化先行者的日本企业,追求技术的独特性,在产业规模扩张方面的“保守”以及受制于规模扩产的资金风险,当技术的扩散并不能因技术的差异维持产品高利润时,也就逐渐丧失了原有在LCD面板领域的领先地位。

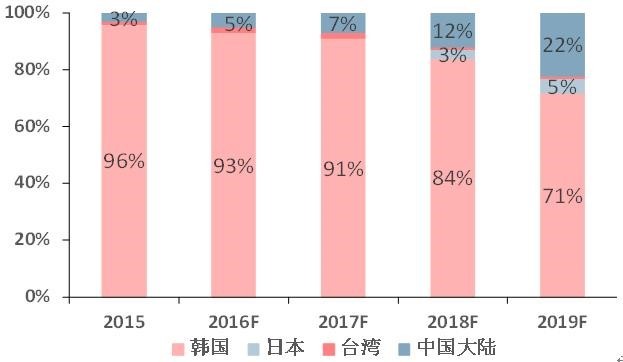

因此上世纪90年代,韩国对日本在LCD的替代给我们的启示是,对于大尺寸面板,由于其显著的周期性特点,其投资与扩产需要巨大的资金支持乃至政府意志作为背书。随着韩国三星为首的厂商逐渐关停LCD产线,转投更高利润的OLED产线,中国迎来大尺寸LCD产线的全面承接,一举获得LCD产品的定价优势。大尺寸OLED产品价格过高的局面短期内难以改变,这将有利于我国企业在大尺寸LCD面板领域市场份额的强化,提升平均利润率水平,带动相应国内产业领域企业业绩的中长期成长。

2、小尺寸显示屏柔性成趋势,韩国OLED技术路线占优

柔性为王。基于智能手机、可智能穿戴、VR/AR和汽车驾驶对于柔性显示屏的追求,我们再次重申我们的观点:得柔性者得天下。

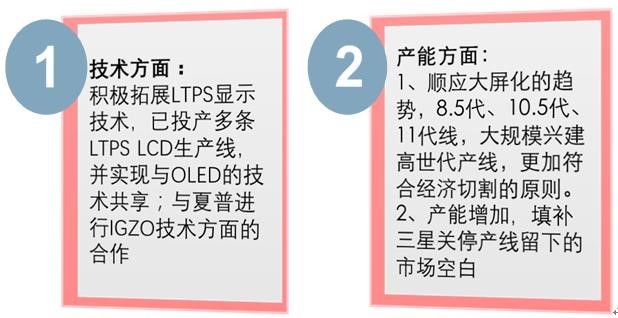

日本主张研发柔性LCD技术,同时布局OLED产业,实现柔性LCD和OLED双重布局;韩国目标明确,以OLED技术实现柔性面板,逐渐退出LCD生产,并投入巨资进行柔性OLED产线建设,目前韩企垄断了全球OLED市场;而中国则看好柔性OLED市场,紧跟韩企潮流投入巨资,未来中韩将成为全球柔性OLED的两大生产基地。

在此我们表明以下两方面观点:1、相比于柔性LCD,柔性OLED市场前景更加明朗。2、中韩将成为全球柔性OLED两大生产基地,而日本将在上游材料和设备领域占据优势。

2.1日企柔性屏技术一心两用,柔性LCD难量产

作为液晶显示屏产业化的发源地,日企在LCD领域技术累积雄厚。同时韩企三星在OLED中小屏,LG在OLED大屏都技术成熟,被用于手机和电视产品多年,均有5.5代、6.5代线量产OLED。日企并无OLED技术的先发优势,同时现有液晶业务受韩国挤压经营较差,无力建设高价OLED产线。在此背景下,日企采取的是双技术发展路线,一方面紧跟OLED发展但产线在建,至少要2017年末、2018年才具备量产能力;另一方面是充分利用LCD的技术和产线尝试柔性屏,即柔性LCD技术。

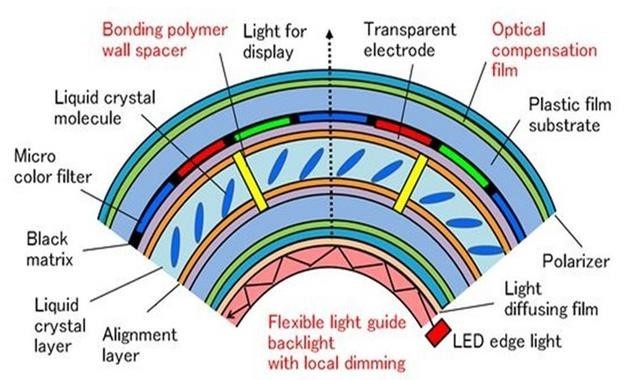

柔性LCD基本原理可归纳为,将一般LCD屏中原本是刚性的背光源,驱动电路和基板,都采用柔性材料来替换。柔性背光源需要额外加入导光板与置于侧边的LED共同实现,上下偏光片在弯折情况下会产生相位差需要添加补偿片,难点是在液晶盒内形成聚合物间隔壁(polymerspacerwall),使液晶层保持网格状,保证液晶层在弯曲情况下分布均匀。LCD实现柔性原理上可行,但工艺上繁琐复杂,丝毫不比OLED简单,同时与OLED自发光相比,LED背光导致的LCD显示视角偏小、对比度较差等劣势仍然存在。同时柔性LCD技术目前尚不成熟,仅有少量样机展示,性能提升和量产还有相当长的路要走。

资料来源:中信建投证券研究发展部

因此,结合技术实现的难度及最终色彩表现,我们认为OLED仍是柔性显示的首选,已推出的产品也经受住了消费者的考验,柔性OLED技术将会是未来的主流。日本夏普和JDI纷纷投钱设立OLED产线,也是基于对OLED的看好,至于柔性LCD应该只做技术储备,短期内估计无量产可行性。

虽然日本企业在OLED的投入上无法与中韩企业进行抗衡,不过日本牢牢抓住了OLED上游部分关键材料的供应,目前许多公司如出光兴产(IdemitsuKosan),住友化学(SumitomoChemical),东丽先进薄膜公司(TorayAdvancedFilm),凸版印刷(ToppanPrinting),以及大日本印刷(DNP)等等在增强AMOLED材料的寿命和特性方面发挥了关键作用。目前日本在全球OLED设备与材料占据绝对的技术和规模优势。

2.2韩企当下OLED霸主,小尺寸柔性OLED率先发力

目前韩国在面板产业上的布局明确:一退一进。一退:关停、出售部分LCD产线,减少LCD产能。一进:新增OLED产线和原LCD工厂转向生产OLED,大力进军OLED市场。目前市场上能够实现柔性OLED规模量产的只有三星一家,几乎占据了全球100%的市场份额,2016年三星已经达成4亿片OLED面板出货目标,更将2017年的生产目标大幅提升至5.5亿片,增幅达37%。

在柔性屏的路径选择上,韩国三星和LG是柔性OLED坚定的拥护者。早在2007年三星就在全球率先量产OLED,虽然这是一条刚性OLED产线,不过为后来柔性OLED的量产提供了宝贵的经验和技术积累,目前在全球范围内,无论是中小尺寸还是大尺寸柔性OLED领域,韩国企业都占据了绝对的垄断地位。

在柔性OLED领域,三星和LG分属两个阵营,三星垄断了全球小尺寸柔性OLED领域,而LG避其锋芒,主要在大尺寸市场上占据主动(96%左右的市场份额)。目前市场上大尺寸柔性OLED的出货量相比小尺寸几乎可以忽略不计,市场呈现冰火两重天。根据我们对市场情况的分析,未来OLED将深化在小尺寸领域的应用,而短期内在大尺寸领域渗透将比较缓慢。

看好小尺寸的应用:下游手机成为拉动小尺寸OLED出货快速增长的最大因素,我们预测明年IPhone8大概率使用柔性OLED屏幕,带动柔性OLED屏成为其他品牌中高端智能手机的标配。

大尺寸应用仍有待观察:(1)价格角度:目前大尺寸OLED主要用于TV,LG电视最新售价,“55英寸曲面4K超清”OLED电视为17000元,而“55英寸硬屏4K超清”液晶电视仅为5500元,价格高出两倍之多。(2)技术角度:目前OLED驱动技术主要有两种LTPS和IGZO,因为6代线以上,LTPS的生产良率直线下降难以量产,目前更高世代的OLED产线全部使用IGZO的驱动技术,良率有待进一步提升。3、市场角度。目前大尺寸AMOLED实现量产的只有LG一家,供应能力有限。而且LG并没有起到模范效应,带动市场上有技术实力的厂商进行OLEDTV的产线投入,因此市场供应环节存在很大的短板。反观小尺寸市场,在三星的带动下,中国面板企业早早布局AMOLED产业,形成一定的产业规模。当然我们将持续关注大尺寸柔性OLED产业链上下游的变化。

3、中国面板产业崛起,龙头一致押注柔性AMOLED

3.1中国高世代LCD、OLED双重布局

资料来源:中信建投证券研究发展部

中国形成了LCD和OLED显示屏双重发展的思路,在LCD领域,中国一直处于追赶的阶段,而OLED的兴起让中国面板企业看到了弯道超车的机会,即使日本和台湾对OLED生产线的投入相对消极,不过中国大陆仍然紧跟韩国的发展,大规模进军OLED市场。

资料来源:中信建投证券研究发展部

3.2柔性OLED从0到1,中韩争霸势在必行

国内企业偏向于于以OLED技术实现柔性屏,11月8日BOE(京东方)在2016全球创新伙伴大会(IPC2016)首次展示可弯曲柔性屏。京东方可弯曲柔性屏的亮相,标志着京东方正式成为继三星和LG之后全球第三个掌握柔性OLED屏自主知识产权的企业。

以AMOLED作为实现柔性屏的技术方向,在国内面板企业中得到了广泛的认可,不过在驱动技术选择上,国内企业出现了一定的差异性:

1、以京东方、华星光电、深天马为代表的面板企业,坚持走韩系的技术路线,以LTPS的驱动AMOLED,投资6代以下(含6代)AMOLED产线,下游应用主要面向智能手机、智能硬件等领域,竞争对手直指三星。

2、而以华映科技和华东科技为代表的面板企业,他们坚持日系路线,华东科技更是与夏普达成授权合作,独家引进成熟的IGZO技术,8.5代线投产在即,华映同样投巨资兴建6代IGZOTFT-LCD产线,未来两家企业都不排除将IGZO技术用于AMOLED产线的建设。

资料来源:中信建投证券研究发展部

我们的判断:未来几年韩国仍然会占据全球OLED市场的龙头地位,不过随着中国产能和技术的提升,全球范围内,中国和韩国将成为两大生产基地。WitsView最新研究显示,2017年LTPS产能年增长率高达31.6%。下游柔性OLED需求的兴起,挤压LTPS在高端手机中的市场占有率,未来两年LTPS供过于求压力将逐渐浮现。国内无论是已生产的LTPS产线,还是规划建设的产线,都有可能效仿华星光电的做法,将LTPSLCD产线进行优化,并转向生产OLED,中韩之间的竞争将不可避免。