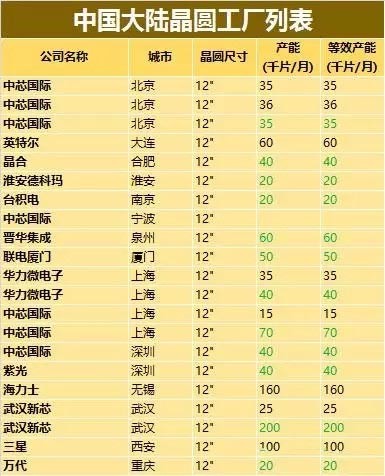

12寸线大举扩张中,中芯国际领跑,台积电、联电、华力等均有投入;存储器方面,武汉新芯建成后产能将超过三星、海力士。

注:黑色数字代表现有产能(已投产),绿色数字代表在建产能(计划中)

中芯国际的大举扩张

11月19日,中芯国际宁波公司正式成立,未来将建3座晶圆厂。这是中芯的最近一次行动,而今年其产能扩张步伐一路走来,让人目不暇接,具体如下:

10月13日,中芯启动了上海新12英寸晶圆产线。该生产线预计2017年末竣工,并在2018年正式投产,项目总投资675亿元人民币。这也是中芯国际的第一条14纳米生产线;

11月3日,宣布启动深圳12英寸晶圆生产线专案,中芯深圳将在现有厂区已建好的厂房内启动新的产线建设,这将是中国华南地区第一条12英寸晶圆生产线。

目前,中芯国际在国内已经拥有3条12英寸晶圆产线,其中北京2条、上海1条。不过,在国内集成电路产业快速发展下,晶圆需求量也快速攀升。

中芯国际启动此次大幅扩张策略的信心来自哪里呢?首先,中芯国际是国内芯片制造业的领头羊。其次,中芯国际股价大幅上扬。 再次,中芯国际2020年有望进入全球代工前三。最后,中芯国际的产能扩充效果明显。 因此,现阶段对中芯国际而言,可能扩充产能是提高销售额的有效方法之一,销售额的提升将有利于中芯国际的折旧能力提高,可以使其负担更大的投资。

在全球代工厂中,排在前四位的依然是台积电、三星、GlobalFoundries和联电,而中芯国际紧随其后,排在第5位。前些天,IC Insights发布了2016年全球前20大半导体公司的排名预测,其中联电排在第20位,处于临界点,如果中芯国际以目前的势头发展下去的话,虽然短时期内还难以排进全球前20强半导体公司,但在代工厂的角逐中,其在短期内超越联电还是很有希望的。

台积电南京工厂的扩容能否满足市场需求?

再来看看全球晶圆制造老大——台积电TSMC的产能数据情况。

台积电11月份刚刚发布了2016年10月营收报告:

2016年10月合并营收约为新台币910亿8,500万元,较上月增加了1.5%,较去年同期增加了11.4%。累计2016年1至10月营收约为新台币7,767亿9,600万元(折合约1687亿人民币),较去年同期增加了7.6%。

从12英寸计,目前台积电的月产能约是100万片,但是依然供不应求,产能相当吃紧。台积电在南京市建设的12寸生产线,产能规划为2万片/月,预计于2018年量产16纳米制程,但是理论上来说,这样的产能扩充,似乎还不能满足大陆客户日益增长的市场需求,据称后续产能可能会扩到4万片。

尽管台积电的10纳米和7纳米先进制程研发相对顺利,少数IC设计巨头用早期PDK进行自己的产品开发,但是对于大多数设计公司来说,16纳米以上的工艺已经过于昂贵,还不能判断是否足够经济的节点。

存储器是国家战略

在芯片制造端,“大基金”落实了存储器国家战略,努力培育着存储器IDM企业。

2016年,存储器领域的重磅消息当属长江存储科技有限责任公司(下称“长江存储”)正式成立,武汉新芯将成为长江存储的全资子公司,而紫光集团则是参与长江存储的二期出资。长江存储将以武汉新芯现有的12英寸先进集成电路技术研发与生产制造能力为基础,继续拓展武汉新芯目前的物联网业务布局,并着力发展大规模存储器。

据悉,紫光集团董事长赵伟国出任长江存储董事长,副董事长分别由国家集成电路产业投资基金股份有限公司总经理丁文武和湖北省长江经济带产业基金公司副总经理杨道虹出任,武汉新芯董事长王继增为长江存储监事长,武汉新芯CEO杨士宁任总经理。半导体行业人士认为,长江存储的成立将为后续中国布局自主性存储器产业带来进展,利于整合国家资源,提高项目成功率。

紫光集团董事长赵伟国出任长江存储董事长

大陆DRAM和NAND Flash存储器大战全面引爆,近期传出长江存储、合肥长鑫等阵营陆续锁定台湾地区IC设计和DRAM厂强力挖人,甚至开出3倍薪水挖角有DRAM经验的人才。不过,业界认为大陆存储器发展关键在于取得合法技术(专利转移),猜测明年会有技术授权及合作的案例出现。

另外,之前备受资本市场热捧,在A股创下IPO风光成绩的北京兆易创新(GigaDevice),为合肥操刀的存储器计划亦有具体轮廓,通过买下武岳峰资本旗下SDRAM设计公司矽成(ISSI),全面掌握NOR Flash、NAND Flash及利基型DRAM技术,将成为Flash与DRAM兼备的综合型存储芯片厂商。

8寸晶圆厂,稳步小增,打造特色工艺

从规模来看,中芯国际同样走在8寸线扩容前列。

10月17日,中芯国际启动了天津8英寸晶圆产能扩充项目;另外,中芯还于6月份买下了意大利LFoundry约70%股权,该公司拥有一座8吋晶圆厂,月产能4万片,这是中芯首度的海外购并案,主要是为布局汽车电子市场。

士兰集成作为国内第一条民营8寸线落户杭州下沙,淮安德科玛则是图像传感器芯片项目,将填补我国自主产权CIS的空白。

2015年的半导体行业并购案已经令人看得眼花缭乱,而今年2016全年,半导体行业的整合并购热度只有更加高涨。无论是国际,还是国内,各种并购、扩充此起彼伏,让人目不暇接。高通并购NXP,西门子并购Mentor Graphics,ADI收购Linear,以及Skyworsk收购Microsemi,软银收购ARM等,都印证了下面几个可见的应用端的市场机会:

汽车电子市场利好、物联网机会即将爆发、5G通信如箭在弦。

而与之相对应的8英寸特殊工艺生产线,包括高压、射频、MEMS芯片等工艺技术,也有望从这些市场机会中实现自己的盈利空间。8寸线的硬件相对投入相比12寸产线较低,设备折旧也接近完毕,主要的投入应该集中在特殊工艺的研发、先进技术IP的授权转化等方面。

中国大陆晶圆厂产能的分析思考

今天这张最新最全的“中国大陆晶圆厂产能数据”表,反映了国内IC制造业的整体情况和未来发展态势,这不仅体现了整个产业环境的状况及其发展趋势,更是迎合了我国立足于制造业的产业发展策略,也在一个侧面体现了国家意志,毕竟,在我国,IC产业以及相关企业的发展,同国家的产业发展战略和资金、政策支持是密不可分的。

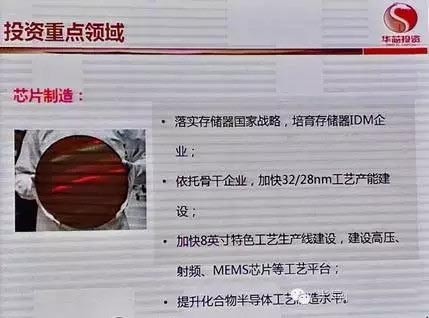

“大基金”重点扶持IC制造业

我国政府的“大基金”计划,对于整个产业的发展起到了极大的推动作用,推出两年以来,基金投资进展可观。根据华芯投资数据,截至2016年10月份,“大基金”已经投资了37个项目,29家企业,承诺投资额为683亿元,实际出资额为429亿元,在承诺投资额占比方面,IC制造业60%,设计27%,封测8%,装备3%,材料2%。

而在芯片制造端,“大基金”落实了存储器国家战略,努力培育着存储器IDM企业。同时依托骨干企业,加快32/28纳米工艺产能建设,并提升化合物半导体工艺制造水平。

理性投资,对未来的激烈竞争要做好准备

从科技强国的战略高度来说,大手笔投资IC制造业,是正确的,也是必须的。但是IC制造业的产业特点是重投入,慢回报,一旦出现盲目投资,且发展思路出现大的偏差,则一切都会前功尽弃。

其实不只是在IC制造端,在IC设计端也是如此,这里笔者不禁想起了上个月ICCAD峰会上,由魏少军博士公布的一项数据:据不完全统计,今年我国IC设计企业猛增到了1362家,而去年是736家。这一数字乍听起来让人难以置信,出现该现象的一个很重要的原因就是:随着2014年《国家集成电路产业发展推进纲要》的颁布实施,各地发展集成电路产业的热情高涨,出台了不少鼓励政策,引发新一轮设计企业的创业热潮。

很显然,短时期内,从736到1362,产业过热了!大浪淘沙之后,不知道又有多少企业会消失,希望越少越好!