最新公告显示,TCL通讯将根据香港《公司法》第86条以协议安排的方式实行私有化(以下简称“协议安排”)。协议安排生效后,TCL通讯将成为实业控股全资子公司,并从香港联合交易所(以下简称“联交所”)退市。

从协议安排的具体内容来看,假设在协议安排生效日前TCL通讯无任何购股权及奖励股份行使,实施协议安排所需的现金金额(包括购股权金额及股份奖励金额)将约为34.9亿港元;假设在协议安排生效日前TCL通讯购股权及奖励股份均悉数行使,实施协议安排所需的现金金额(包括购股权金额及股份奖励金额)将约为36.4亿港元。协议安排资金来源于实业控股的自有资金及银行贷款(如需)。

根据协议安排,注销TCL通讯每股计划股份的注销代价为现金港币7.5元。

据了解,TCL通讯法定股本为20亿股,每股面值为1港元;截止目前,已发行总股本为12.72亿股,每股面值为1港元。TCL通讯目前并没有任何优先股发行在外。

截至公告之日,TCL集团董事长、首席执行官李东生先生持有TCL通讯4714.49万股股份,李东生先生的配偶魏雪女士持有TCL通讯378.72万股股份,董事、总裁薄连明先生持有TCL通讯6.57万股股份,董事、首席财务官黄旭斌先生持有TCL通讯2.15万股股份,董事、高级副总裁郭爱平先生持有TCL通讯235.93万股股份。

协议安排显示,如以每股注销代价7.5港元计算,关联交易总额约为5.02亿港元(已考虑前述关联自然人在TCL通讯拥有的奖励股份及购股权权益)。

目前,TCL通讯的股权架构情况,实业控股持有TCL通讯829,356,000股股份,占TCL通讯已发行股本总额的65.22%。截至本公告日,TCL通讯尚有41,834,009股购股权,其中34,150,198股购股权于本公告后可行权,假设该等购股权悉数获行使后,TCL通讯将发行34,150,198股新的TCL通讯股份。截至本公告日,TCL通讯尚有8,299,855股奖励股份。

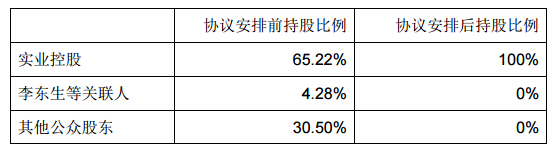

待协议安排后,TCL通讯将从以实业控股占比65.22%、李东生等关联人占比4.28%及其他公众股东30.50%的股权架构彻底私有化至实业控股旗下为子公司。

同时,协议安排生效后,所有计划股份将会被注销。紧接协议安排生效日,TCL通讯将向联交所申请撤回TCL通讯股份于联交所所的上市地位。

对于此次私有化的影响,TCL表示,TCL集团通讯作为本公司的重要品牌业务之一,其所处的行业正面临着巨大的变化,市场竞争环境正变得日趋激烈。预计未来移动互联网产品的市场竞争模式仍将发生很大的变化,每一位市场参与者都将面临巨大的挑战。为应对这一轮市场的巨变,TCL通讯需要做出全新的市场策略和战略布局才能应对,但这些措施可能对短期的股价产生负面的影响。

目前TCL通讯股价低迷,股份的流动性低,香港市场的投资者过度关注变革风险的特点,不利于TCL通讯通过融资来进行相应的变革。在过去的5年里,TCL通讯通过上市融资来提升其长远的竞争力的上市优势未能体现,每年仍需花费较大的上市费用维持其上市地位。

在TCL通讯未来的发展中,仍需进行较大的战略投入推动变革,而股价的波动会对业务变革、员工士气、以及TCL通讯在客户中的声誉等造成不利影响,故研究决定将其私有化退市。此举不仅可以提升集团在通讯业务中的权益占比,更能有效而专注地推动TCL通讯的业务转型。