为了增强对子公司天音通信的控制能力,进一步提高子公司管理层与上市公司利益的一致性,同时也为了增强其在手机分销领域收入占比,天音控股(000829.SZ)拟收购旗下子公司天音通信剩余30%的股权,实现全资控股。

4月1日,天音控股发布一系列重组事项公告。天音通信有限公司30%股权项目资产评估报告显示,以2015年12月31日为评估基准日,天音通信股东全部权益净资产账面值19.07亿元,评估值20.41亿元,评估增值1.34亿元,增值率7.03%。天音通信30%股东权益评估值为6.12亿元。

收购天音通信剩余30%股权的交易分为发行股份购买资产与募集配套资金两个部分。

具体为,天音控股拟以发行股份购买资产的方式购买深圳市天富锦创业投资有限责任公司所持有的天音通信有限公司30%股权。根据上述资产评估报告,天音通信30%股权的评估值为6.12亿元,交易双方协商后,评估值确定为此次交易价格。

与此同时,募集配套资金部分,天音控股拟采取锁价方式向石河子市同威创智股权投资合伙企业(有限合伙)和新余市新盛源投资企业(有限合伙)非公开发行A股股票募集配套资金不超过6.12亿元。

以上述评估基准日前20个交易日公司股票交易均价作为市场参考价,本次发行股票价格定在9.71元/股。

其中,天音控股发行股份购买天音通信剩余30%资产的发行数量为6302.78万股;向向石河子市同威创智股权投资合伙企业(有限合伙)和新余市新盛源投资企业(有限合伙)发行募资6.12亿元所发行的股票数量为6302.78万股,两份合计发行股份1.26亿股。

对于此次拟募集配套资金为6.12亿元,天音控股计划将其用于,在扣除本次重组费用后拟用于标的公司天音通信有限公司信息化系统升级改造项目及华为体验店全国营销网络建设项目、补充流动资金及偿还贷款等用途上。

天音控股希望通过全资控股进一步提升公司营收和利润。在本次方案中,标的资产的售股股东深圳市天富锦创业投资有限责任公司对标的资产的相关盈利情况进行了承诺,天音通信2016年度、2017年度、2018年度实现的净利润分别不低于人民币1.58亿元、2.75亿元和3.85亿元,

不过,这却与天音控股2015年年度营收和利润大幅亏损有点差距,作为收购的标的资产,天音通信的主营占据天音控股营收的绝大部分。

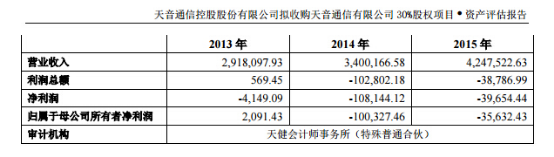

《手机报》注意到,过去一年,经审计的模拟合并口径汇集报表披露,天音通信实现营业收入424.75亿元,净利润-3.97亿元,归属母公司所有者净利润为-3.56亿元。

值得注意的是,公告还显示,在2015年12月新收购的企业掌信彩通信息科技(中国)有限公司,截至评估基准日未完成工商变更,本次收购将其纳入财务报表范围和评估范围,上述2015年12月31日的财务数据摘自包含掌信彩通的模拟财务报表。

也就是说,天音通信的年度财务数据中已经包含收购过来的掌信彩通的营收和利润。据查阅,掌信彩通为一家投资控股公司,自身无经营业务,其下属公司为深圳市穗彩科技开发有限公司。

合并口径的掌信彩通的资产、财务状况显示,2015年,掌信彩通实现主营业务收入3.19亿元,净利润9976.62万元。

与此同时,公告显示,经审计的天音通信最近三年的营业收入呈现增长趋势,但与营收增长背道而驰的是净利润连年亏损。

公告内容显示,天音通信于过渡期内所产生的亏损,或因其他原因导致天音通信减少的净资产由天音通信的售股股东分别按照本次交易前其各自所持有天音通信的股权比例向上市公司以现金方式补足。