前言:互为解药

对于印度来说,中国是一面镜子,他们正在经历的,我们都曾经经历过;他们没经历过的,我们正在经历。我们的帮助,可以让印度少走弯路;印度的发展,则有可能解决我们的困境。从某种意义来说,印度制造与中国制造,互为解药。

春节前给自己挖了一个大坑,要写一写年前印度行的见闻,可惜一直琐事缠身,无法静下心来好好梳理整个行程。印度一行其实感悟颇多,却千头万绪、无从下笔。然而正所谓“自己挖的坑,含着泪也要填完。”既然写了“西游(一)”,那必须还是得有“西游(二)”,不然下面没有了,就变成太监了。

我们之所以重视印度,其实是因为印度与中国是一体双生的两面。两个国家在很多方面存在相似之处,但发展路线却又很多不同。

改革开发多年,中国在取得极大经济发展成就的同时,也开始面临结构性的发展困境。产能过剩、环境恶化、人口老龄、用工成本上升、经济增速下降等问题。

2015年,中国GDP增速放缓至6.9%,这也是中国自1990年以来最疲软的年增长率。与之相对应的是2015年印度GDP增速达到7.5%,GDP总量升至全球第七。印度是否正取代中国,成为世界经济新的推动力呢?目前来看,说这话还有点早。

但是对于印度来说,中国是一面镜子,他们正在经历的,我们都曾经经历过;他们没经历过的,我们正在经历。我们的帮助,可以让印度少走弯路;印度的发展,则有可能解决我们的困境。从某种意义来说,印度制造与中国制造,互为解药。

2014年,莫迪上任印度总理后,加大吸引投资,以制造业改革为核心,盘活印度庞大的非就业人口。施政一年来,经济取得不错的发展。印度统计局数据显示,截至2015年3月31日的2014财年印度经济增速达7.3%,创4年来最高。根据市场调研机构StrategyAnalytics去年公布的一份新分析报告显示,“2015年印度智能手机的出货量为1.18亿部。但是在2017年之前,也就是未来一两年内智能手机的出货量将达到1.74亿部。”增长速度将进一步加快。StrategyAnalytics的分析师称,“最近几年,中国已经是全球智能手机市场增长的大引擎,但是现在整个市场正趋于成熟和放缓。反而,印度手机市场很快将接手中国,迅速成为未来主要增长的大浪潮。”

在这种大背景下,庞大的印度手机市场成为中国手机品牌新的选择。

魅族、酷派、联想、OPPO、小米、华为、金立和vivo等多家中国手机品牌厂商,几乎都把印度当成了出海的首选。原因很简单:印度的市场潜力不言而喻,人口密集、经济上行、专利监管制度不完善、智能机普及率低(不到30%),几乎所有人都相信,未来几年印度智能手机市场增长爆发在即,出货量翻倍增长几乎没有悬念,印度成长为仅次于中国的全球最大的智能手机市场也几乎没有悬念,这是国产厂商将印度作为出海首选的重要原因。

复制山寨成功模式,印度成为MTK新的“福地” 徒弟挑战师傅,相爱相杀的印度手机品牌

中国手机厂商进入印度的时间非常早。曾几何时,在以印度为代表的国外市场,GFive、星玛和Lephone、Kehcao、Kenxinda、Forme、Yxtel等中国白牌手机厂商高歌猛进,在国内不为人知的GFive更是在2010年跻身全球10大手机制造商排名。

在功能机时代,中国手机厂商在印度市场做了不少针对本地市场的创新,比如三卡三待、四卡四待等。不过到了2014年,印度市场开始逐渐往智能手机转,短短数年间,印度市场风云变幻。以小米、金立、OPPO、VIVO为代表的中国一线品牌杀入印度市场,给原本打价格战为主,杀得血流成河的“超低端”市场带来一股清流。与此同时,印度本土手机品牌凭借中国手机设计及供应链的支持崛起,“徒弟”开始挑战“师父”,中国品牌遭到本土品牌狙击。至于当年在印度市场赚取第一桶金的GFive等厂商,如今在印度市场已经再无踪迹。

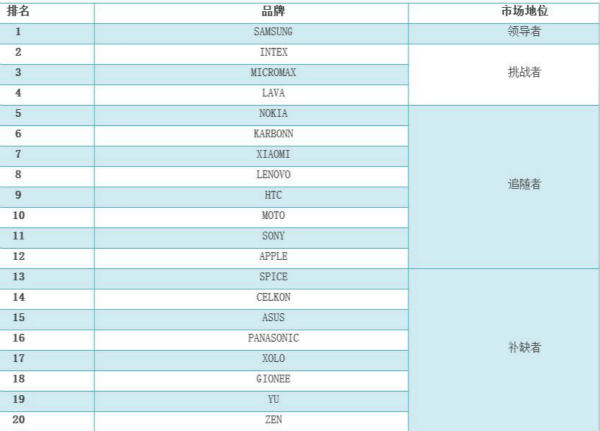

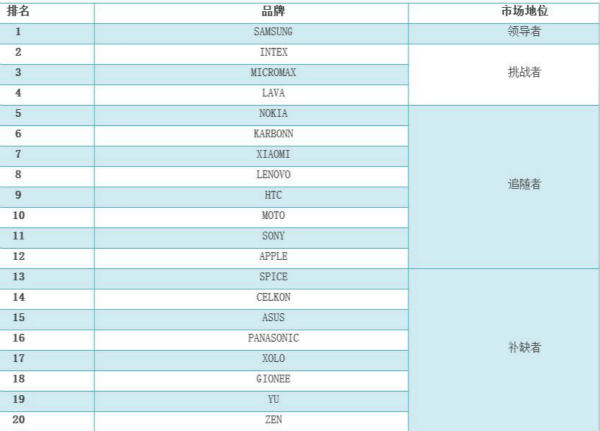

2015上半年印度智能机出货量20强数据(来源:旭日移动终端研究院SMDI)

目前印度本土品牌已达到45个,以MicroMax、Intex、Lava为首,占据了印度手机市场的半壁江山。另外一半市场则由三星、苹果、SONY等国际巨头以及小米、联想、金立等中国品牌所瓜分。根据调研机构IDC发布的2015年第三季度印度手机市场的数据显示,三星依然是印度市场的老大,占据了24%的市场份额,随后是印度本土手机厂商Micromax占比16.7%,Intex则为10.8%,排名第四的是联想(包括摩托罗拉),占据了9.5%的市场份额,排名第五的则是Lava占比4.7%。其中印度市场的第一阵营为三星,品牌认知度高,占据中高端市场;本土品牌因为渠道网络广,占据中低端市场;而中国品牌的品牌影响力相对较弱,加上不掌握分销渠道,因此目前处在第三阵营。

凭借联想和MOTO的叠加出货量,目前联想占据不小的市场份额,成为印度第四大智能手机品牌。如果单从线上销售渠道来算的话,联想以28%的市场份额排名第一,成为目前印度最大的线上智能手机品牌。联想的部分手机产品生产也已经实现了本地化生产,比如几个月前在印度开售的K3Note就是在印度金奈工厂生产制造。据了解,目前联想手机在印度已经突破了一百万台的里程碑。

对于印度市场,尽管小米2014年7月才开始进入,并且主要走线上渠道。但是凭借以在互联网上积累的超高人气,小米在印度也拥有一大批“米粉”。2015年4月,小米在印度新德里召开发布会,专门针对印度市场推出了小米4i。8月份,小米又宣布在印度组装红米2Prime。这些动作都表明,印度市场已经成为了小米的下一个重点。据了解,小米2015年Q3在印度市场销售了100万部手机,创下自2014年进军印度智能手机市场以来最快增速。雷军此前曾表示,小米设定了未来5到10年的本地化长期战略,小米印度团队全部是印度员工。小米还将在印度铺开体验店,设立研发团队,组织工艺链和生产,建立生态系统和品牌影响力。

金立也是一家很早就进入印度市场的中国手机厂商,印度本地早期很多品牌都是金立的ODM客户,所以金立对印度市场也非常熟悉。再加上金立手机早期在功能机时代就积累了线下传统渠道资源,而印度手机市场恰好就以线下传统渠道为主。据了解,金立三年前就开始在印度建立销售体系。金立在印度的促销员已经达到6000多人,每年金立还在印度投入几个亿元人民币的营销费用,2015年金立取代诺基亚成为印度板球超级联赛(IPL)的冠军球队KKR的主赞助商。此前,金立集团CEO卢伟冰在MWC2015上就透露称,“2014年金立在印度市场出货量超过400万台,是所有中国手机厂商在印度市场的销售总额。”

“金立三年前就进入印度市场,是印度线下市场出货量第一的中国手机品牌。印度制造确实很有成本优势,但是成本并不是最关键的,还需要完善的手机制造生态系统。金立欢迎其他的中国手机品牌的加入,共同开发印度市场,帮助中国和印度两个发展。”金立印度印度总经理阿韦德沃赫拉表示,过去金立帮MicroMax做ODM,现在金立选择富士康在印度做ODM,未来会实现金立的手机100%印度制造。

在印度,vivo和OPPO的经营手法与国内如出一辙,花大力气建设线下渠道以及品牌宣传。2015年下半年,vivo的手机产品就已经成功进驻了20多个邦,300余城市,并建立了一个拥有7000员工和10000多零售商的体系。到目前为止,vivo在很多重要城市建立了售后服务中心,甚至是提供售前服务,vivo还计划在2016年底建立到200家。2015年10月26日,vivo就宣布与BCCI(印度板球总会)达成合作,正式成为IPL(印度超级板球联赛)主冠名合作伙伴。在接下来的2016,2017两个赛季,双方将在板球赛事、粉丝活动、电视广告等领域进行深入合作。在2015年1月进入印度市场发布OPPON1手机时,OPPO就找了印度语电影演员HrithikRoshan和SonamKapoor担任其品牌形象大使。而就在VIVO成为IPL主冠名合作伙伴之后,据消息人士称,OPPO赞助了IPL的独家转播权。虽然VIVO和OPPO的打法前期投入巨大,但是业内人士认为,这种做法后劲十足,一旦真正掌握线下渠道,未来爆发起来将会很快。

目前来看,中国手机品牌的最大对手不是苹果、三星,而是同样以性价比起家的Micromax等印度本土品牌。从核心优势与技术上来看,Micromax远远不具备击败三星与国产厂商的硬实力。它主要采用贴牌的模式,几乎所有的产品都来自深圳代工厂。它也不具备芯片的研发能力,它最大的优势与卖点在于便宜与性价比优势。然而Micromax从诺基亚的供应商起家,比国产厂商更懂印度政策、市场与用户的细微需求。能提供印度特有的低价手机,这家厂商卖出的智能机基本上在70美元以下,其推出的高端旗舰机型基本在150~200美元价位以下,销售火爆。在价格上来看,首家平均在千元的国产手机难言优势。据了解,Micromax曾把所有手机的研发、制造放在中国。但随着出货量不断扩大,Micromax手机生产线也开始向印度回迁。Micromax自己投钱,原本中国的ODM企业则帮助Micromax在印度建厂。印度本土手机品牌Micromax创始人之一维卡斯·真表示,“我们的目标是成为全球TOP5的手机品牌,计划在2018年所有手机实现印度本地制造。这里虽然还没有具备手机产业链体系,但是我们正在努力吸引中国的供应链企业落户印度。”

安德拉邦——印度的“深圳特区”?

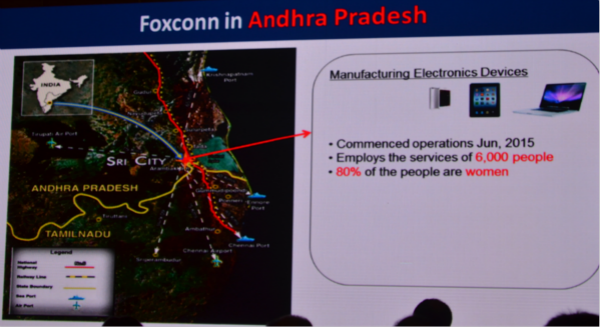

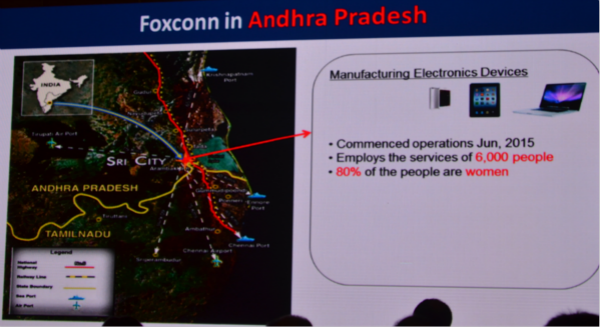

在莫迪总理上台之后,安得拉邦(AndhraPradesh)目前已经成为了一个理想投资目的地。据了解,目前该邦首席部长ChandrababuNaidu不仅是莫迪总理的政治盟友,也是密友。所以安得拉邦也获得了很多的支持。这也不难解释,富士康的印度工厂为何落户安得拉邦。

“安得拉邦的土地非常的便宜,来我们邦的投资者,可以以很低的价格取得建厂所需的土地。所有的政府审批和许可都可以在21天之内完成。并且我们还会提供多项税收优惠。总而言之,只要是在印度其他地方可以得到的优惠,安得拉邦政府都会一并更优提供。此外,安得拉邦还有很好的工业集群优势,除了富士康之外,目前还有多家中国公司和台湾公司马上将在安得拉邦建厂。我们不单会帮助你们制造产品,同时我们还会买你们的产品。”安得拉邦工业部总管KartkeyaMishra在第一届中印手机产业高峰论坛上介绍到。

成本低廉(工人月收入500~1500元)、巨大市场潜力、印度政府大力提倡、关税优势成为“印度制造”崛起的重大原因,另一个优势在于随着世界贸易组织《信息技术协定》(ITA)扩围谈判达成一致,大多数手机元器件进口将取消关税。整机进口的高关税和元器件的零关税,使得手机品牌在印度设厂成为必然。事实上,印度本土代工制造业正在逐渐发展壮大,BgM集团是印度本土一家比较大手机代工企业。目前拥有24条生产线,月产能最高可达250万/月,有为包括Karbonn、spice等众多印度本土手机品牌代工。不过其功能机占据了大部分的比重。“我们正计划建立一个工业园,并将在未来几个月内完成选址。”BgM主管PrateekJain称:“BgM建立这个工业园的目的是为有计划来印度设厂的中国手机产业链相关企业提供一站式服务,包括厂房,配套,公司注册、税务,资金等众多方面。”除了BgM之外,印度最大的家电制造商Videocon也杀入了手机代工市场。Videocon是一家在美国纳斯达克上市的印度公司,市值50亿美元。涉及家电、石油、运输物流等领域。据Videocon市场总监Abhishek介绍,Videocon拥有27年电子生产经验,在家电领域,已经占据了印度25%的市场份额。同时在印度还有5000家门店,全球35个国家都有销售网点。有为山水、飞利浦等众多品牌代工产品。而这些正是Videocon进入手机代工市场的巨大优势。印度本土代工厂商的加入对印度本土及中国手机品牌的厂商的争夺,这也将进一步加剧印度手机市场的激烈竞争,同时也将迫使国内的部分OEM/ODM厂商进入印度设厂。

“中国厂商还有3年优势期”

“海外的硬件水平比国内晚2-3年,中国厂商凭借制造能力,至少应该还有3年时间,持续在海外获得现金流和业绩。”酷派海外事业负责人、副总经理罗钟生认为,印度手机产业集群并未形成,从研发、生产到供应链几乎都在中国。这对于中国手机供应链既是机遇又是挑战,留给中国厂商的时间估计还有3年。

对于主打低价手机的印度市场而言,10%的成本就几乎决定生死。所以,为了弥补税率上的差距,能够与印度本土手机品牌更好的竞争,一些中国手机品牌厂商和ODM/OEM已经开始在印度投资建厂。2015年12月,vivo手机印度工厂举行了开工典礼。据悉vivo印度工厂首期投资1.25亿人民币,将为印度创造2200个就业岗位。按照计划,2016年底该厂将达到每月100万台的最大产能。vivo成为了第一家在印度建厂的中国手机品牌厂商。据了解,金立已经决定在印度投资建厂,地点在德里附近。华为在去年7月已经获得了印度政府的一项关键生产许可,为其在印度生产手机的铺平了道路。此外,华为荣耀官方此前在接受印度媒体采访时曾明确表示,“我们已经开始认真评估当地产品,内部正讨论在印度生产事宜。”据了解,目前华为在印度泰米尔纳德邦首府、印度东岸金奈已经有了一个工厂,这个工厂目前只为印度生产电信网络设备。在此之前,华为在印度投资了1.7亿美元的新研发部门中心正式投入使用,在雇用的5000名工程师中,印度本地员工占比高达98%。

去年8月,富士康宣布在印度投资数十亿美元,建设每年产量达到4亿部手机的制造工厂。而在此之前,富士康曾宣布在印度为苹果建立代工厂,目标是在2020年之前建立10到12个工作点。而除富士康之外,沃特沃德等手机制造商也已经在印度建设生产线。华勤、闻泰似乎也有相应的规划。

由于越来越多的ODM将工厂和研发中心设到海外,相应配套的供应链体系,诸如触摸屏、摄像头、PCB等企业也很有可能跟随转移。“如果客户在月球,我们就去月球,如果客户在印度,我们就跟着去印度。”这是汇美供应链副总经理郭骅的原话。禾苗副总裁熊斌则认为,整个手机供应链可能在未来两年、三年左右的时间转移到印度。

摄像头模组厂商凯木金总经理黄河表示,对于供应链来说,非常重要的一点,就是规模效应和成熟度。技术组装肯定是最快的,这是毫无疑问。“走出去的方式也有很多,一种是全部,另外一种是把小型化的测试验证先行,还有很多配套设备、配套软件,甚至是远程支持,把这些立好之后,当形成新的区域热点,可以辐射大批量国家和地区的时候,那样整体迁移可能会更加成熟、更加坚实,这也是我们未来的目标。”

“印度第一步就是推动手机生产的SKD(目前印度手机的SKD比重已经达到了80%以上),接下来肯定会继续通过税率杠杆来推动CKD,从而逐步完善印度本土的手机生态链。”合力泰指纹事业部总经理许福生表示,未来合力泰将在印度进行3~5年规划,重点发展液晶显示模组、互控模组、摄像头模组、FPC等配套器件。

“到2019年,印度手机制造将占据全球25%的市场份额。”印度富士康负责人JoshFoulger在第一届中印手机产业高峰论坛上表示。显然富士康大举进入印度市场,正是看到了印度手机市场未来的巨大发展潜力。他同时表示,未来富士康将大力完善电池、传感器、半导体、LCE等相关供应链。“届时,印度的手机产业链的完整度也将达到70%。”

除了模组厂商,芯片厂商也对印度市场表现出浓厚兴趣。根据旭日终端产业研究院的数据,2015年1~8月,由于中国小米、联想、魅族的中低端机型纷纷转投联发科,加上印度本土厂商如MicroMax清一色倒向联发科,MTK成为印度智能机市场的大赢家,占据38%的市场份额,高通则以28%的份额屈居第二。借助超强的性价比优势,展讯凭借3G的7731和4G的9830占据18%的市场份额。展讯官方表示,SC7731G将使现有3G手机价格降到200元以下,而SC9830A也将使现有4G手机价格拉低至400元以下。在4G领域,展讯已经有三模芯片SC9620以及五模芯片SC9630。展讯7731的竞争对手主要是联发科技的MT6572和MT6582。展讯定价策略也导致MTK相关产品线利润缩水。2015年的下半年4G市场则是联发科技的6735(Helio)、高通9809以及展讯的9830三家厮杀。

由于印度手机企业企业普遍缺乏核心技术,元件配套企业也才刚刚开始发展,这让联发科这样高度整合的手机芯片在印度市场拥有极大的优势。早在2013年的时候印度本土最大的手机品牌micromax就开始采用联发科的芯片,之后双方一直都有合作。2014年四季度据canalys的数据micromax的市场份额超过三星,联发科的助力居功至伟。在联发科的turnkey方案帮助下,micromax一年内推出50款手机,价格低至60美元,推动了micromax快速放量。联发科在印度市场的发展让人想起了中国的山寨机时代。正如联发科的turnkey方案让中国的山寨机时代迅速繁荣起来,推出了让人眼花缭乱的手机款式。现在印度市场处于从功能机时代向智能手机时代的阶段,这种turnkey方案无疑又一次找到了它的市场。