戴尔收购EMC的最大的目的是改变业务结构:由2C业务向2B业务结构调整,由硬向软转型。这与戴尔此前私有化的目标一致。

最近一次见到戴尔公司创始人迈克尔·戴尔是今年9月10日,在上海,戴尔当天宣布了“在中国、为中国”的中国区战略。当天与会的嘉宾有小米科技创始人雷军。戴尔当天宣布,与雷军系内的金山云合作,戴尔公司为金山云提供IT技术支撑。

谁料到,不到一个月,迈克尔·戴尔就宣布了一个震惊世界的大并购:670亿美元收购EMC。

670亿美元收购EMC,其实很考验迈克戴尔的胃口:戴尔目前的信用等级大概是BB,举债成本是5%;估值33.15美元——完成670亿美元的收购,戴尔需要举债超过400亿美元,按照举债成本5%计,戴尔一年需要支付利息20亿美元。这会对公司造成巨大的压力。

其实,戴尔的还息压力还不止每年20亿美元。听到收购EMC的消息后,一位前戴尔员工在对21世纪经济报道记者连呼“想不通”:私有化时的钱还没有还清,又借这么多钱,拿什么还?2013年7月,戴尔以249亿美元的价格私有化。

戴尔249亿美元私有化,举债约100亿美元,以5%的举债成本计,戴尔私有化的举债成本高达每年5亿美元。

再加上此番收购EMC的利息,戴尔公司每年需要还息约25亿美元。顶着这么大的压力,戴尔为什么收购EMC?据记者了解,戴尔此举最大的目的是改变业务结构:由2C业务向2B业务结构调整,由硬向软转型。这一目标与戴尔私有化的目标一致。戴尔私有化的目标就是转变戴尔的业务结构,实现两个转变:一是由硬件厂商向软件及服务提供商转型,二是由2C业务向2B业务转型。

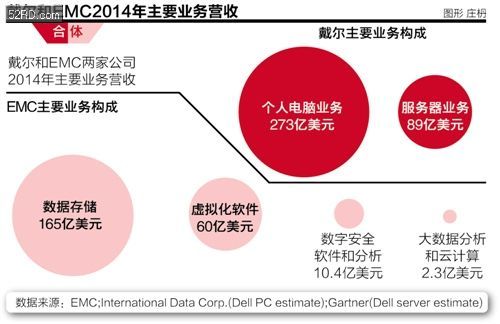

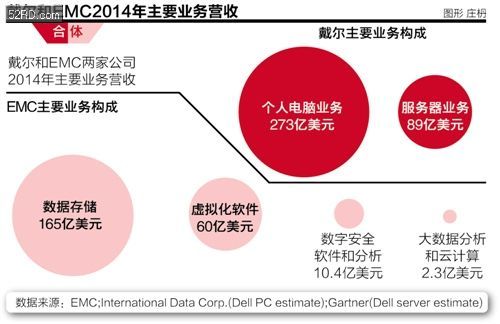

根据戴尔公司2014年财报,戴尔PC业务占了273亿美元,服务器业务占到了89亿美元。EMC中国的数据存储业务达165亿美元,虚拟化软件业务达60亿美元,数字安全软件业务达10.4亿美元,大数据与云计算达2.4亿美元。

PC业务部门属于2C业务,一部分是2B业务。降低2C业务比重,提高2B业务比重,提升云计算、大数据、软件业务比重,改变业务结构是戴尔公司2013年249亿美元私有化以来的目标。去年2月,戴尔私有化不久,就以约39亿美元收购IT服务商Perot Systems,溢价达67.5%,旨在扩张其技术服务业务,与惠普和IBM展开竞争。

除了改变业务结构,戴尔的第二个目的是布局未来。未来在哪里?未来是云计算,大数据,虚拟软件。戴尔要发展这几方面的能力,有几种选择——要么自力更生,要么通过收购。而并购,用金钱换时间,是迈克尔·戴尔喜欢的手段,以达到追赶竞争者的目的。

一位离开戴尔的员工在与记者谈论迈克尔·戴尔时说:尽管离开,仍然佩服戴尔的魄力,没想到离开不久他又出了这样的大招:上一次是249亿美元的私有化,彼时这位员工还在戴尔工作。

事实上,不计戴尔公司此次天价收购EMC,自2013年私有化以来,戴尔用于收购的钱已经超过100亿美元。

在中国市场,戴尔也放了一大招:就在今年9月10日的中国区战略发布会上,戴尔表示后5年将在中国市场投入1250亿美元,预计对中国进出口额贡献约1750亿美元,并直接或间接支持100万个工作机会。

1250亿美元,一个让人心跳的数字。事实上,还没有任何公司在中国市场上夸过这样的海口。