2019年初,借壳江粉磁材上市的领益智造出现暴雷,其2018年净利润从前一年的近17亿元变为亏损近7亿元。背后的原因在于多方面,行业的变化以及所收购子公司东方亮彩的暴雷让领益智能陷入亏损旋窝!

在一连串资本运作的同时,2019年1月份,领益智能还宣布将收购充电头产业知名企业赛尔康,该公司为苹果、华为、OPPO、vivo等全球一线手机品牌提供智能手机充电头配件,然而,让人意外的是,赛尔康在过去的两年中却一直处于亏损状态!6月4日,据领益智造再次发布公告表示,公司拟以6.8亿元的现金收购赛尔康!

领益智造6.8亿收购苹果华为OV供应商赛尔康

后者已连续两年亏损

2019年1月14日,领益智造发布公告表示:广东领益智造股份有限公司与Salcomp Holding AB于近日签署了《收购意向书》,公司拟收购Holding AB所有持有的Salcomp Plc100%股权,相关情况如下:

交易对方为Salcomp Holding AB,其注册号为556868-7999,注册地址为c/o Salcomp PLC,P.O.BOX 95,2410 Salo,Finland,由Nordsjernan AB和Sixth Swedish National Pension Fund(瑞典全国养老金第六基金)联合控股。公司与交易对方Holding AB不存在关联关系。

标的公司为Salcomp Plc(赛尔康),成立于1973年,由Salcomp Holding AB100%控股。Salcomp是一家全球领先的充电器、适配器的开发商和制造商,其产品线覆盖了手机、平板、智能家居产品、个人电子产品等,已通过全球范围内多个国家的电子产品安全生产认证,主要客户为手机及平板电脑品牌及制造商。Salcomp销售、研发和生产全球分布,总部位于芬兰Salo,在中国、巴西、印度等地设有工厂,在美国,台湾,香港等地设有研发机构或办事处。

据领益智造表示:本次收购实施后,公司将协同salcomp,完善上市公司在产业链的战略布局,实现纵向整合及全制程的产业升级。同时,双方客户具有高度协同性,通过整合双方客户资源,进一步拓展客户互补,获得进入各自的新行业、新产品的机会,有助于公司抓住消费类电子终端品牌快速增长的契机,增强持续盈利能力。

Salcomp将以领先的技术和丰富的经验为基础,专注于提升电源适配器和充电器的成本效率和能效,进一步优化和开发更高效更小型的充电器以及充电时间大幅缩短的充电器,以应对功耗日渐增加的消费类电子产品需求。

6月4日,领益智造再次发布公告表示,广东领益智造股份有限公司通过间接持有的境外全资子公司Hongkong Dijing Photovoltaic Technology Company Limited(香港帝晶)与Salcomp

Holding AB签署了关于收购Salcomp Plc100%股份的《Share Sale and Purchase Agreement》。

根据《股份购买协议》,香港帝晶以自有资金及银行融资所获得资金向交易对方收购其持有的标的公司100%股份并替换其部分债务,其中股份转让对价为0.88亿欧元(根据2019年6月3日中国人民银行公布的银行间外汇市场人民币汇率中间价计算,折合人民币约6.78亿元),债务替换金额将根据本次交易交割前,交易对方提供的账面债务余额确定。本次交易完成后,标的公司100%股份将由香港帝晶设立的全资子公司持有,公司将间接持有标的公司100%股份,标的公司将纳入公司财务报表的合并范围。

我们看看赛尔康近两年的业绩情况,其2017-2018年的营收分别为6.21亿欧元、5.31亿欧元,合约人民币大概为48.31亿元、41.31亿元,虽然处于下降状态,但整体来看营收数据还算比较大。然而,其净利润却出现严重亏损中,2017-2018年分别亏损1213万欧元、803万欧元,合约人民币大概为9438万元、6248万元!

这也就是说,领益智造收购的是一家陷入亏损中的公司。我们再从充电头产业来看,其实早在两个月前,同为手机充电头制造商的奥海科技就已经启动了IPO。报告期内本公司所属行业原材料成本和劳动力成本均有上升,但由于近几年公司下游手机行业进行整合,该行业竞争激烈,行业内的价格战导致其成本管控较强,从而导致公司不能随着成本的上升及时上调产品销售价格,因此报告期内公司毛利率呈下滑趋势,2016年度、2017年度及2018年度,公司主营业务毛利率分别为31.47%、22.76%和16.57%。

随着国内领先的手机厂商如华为、vivo、OPPO、小米在全球的市场占有率和品牌知名度的不断提高,公司手机充电器产品的市场占有率也随之提升,毛利率逐步企稳,但如果未来影响毛利率的相关外部或内部因素出现较大不利于公司的变化,未来公司的毛利率可能存在进一步下降的风险。从这也可以看出,其实充电头产业的竞争十分激烈!

再度募资不超过30亿

加码精密金属项目和电磁功能材料项目

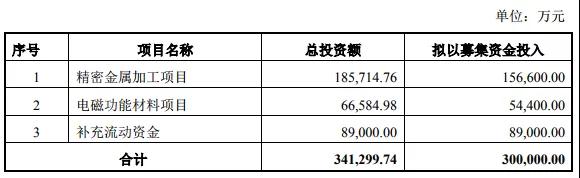

而在5月底,领益智造还发布公告称,公司拟非公开发行股票的募集资金总额不超过30亿元,此次非公开发行股票数量不超过12亿股,不超过发行前公司总股本的20%。扣除发行费用后,其中15.66亿元用于精密金属加工项目,5.44亿元用于电磁功能材料项目,8.9亿元用于补充流动资金。

本次募投项目产品下游应用包括消费类电子行业和汽车领域,与公司现有的客户群体相同。领益智造消费类电子行业的客户包括苹果、华为、OPPO、vivo、小米等;汽车领域客户群体包括德昌电机、万宝至马达、爱龙威电机、MAGNA、DENSO和Brose等。本次募投项目产品设计产能占预估的市场容量情况如下:

其中精密金属加工项目由两个子项目构成,公司下属公司东莞领杰和东莞领益负责具体建设实施,其中东莞领益负责提供土地、新建厂房,具体项目名称为东莞领益精密金属加工项目;东莞领杰负责设备投资和日常业务运营,具体项目名称为异地扩建精密金属加工项目。本项目总投资额为185,714.76万元,建设期2年。项目完成后,公司将形成实现年产4,000万套汽车马达结构件、2亿只电源插头配件、5千万套无线充电模组和5,800万套电脑及手机散热管。

电磁功能材料项目由公司下属公司东台领胜城负责具体承办实施。项目总投资额为66,584.98万元,建设期1年。项目完成后,公司将形成实现年产1.24万吨高性能磁性材料和5,932.00万平方米模切材料(包含纳米晶、吸波材、离型膜及双面胶)。

据其表示,随着5G时代来临,新技术、新材料、新工艺将不断出现和应用,智能终端零部件产品的种类和型号将日益丰富。高性能、高精密度的产品需求将对行业企业的加工技术、加工精度和组装能力提出更高要求,这将有助于设备精良、资金和技术实力强的大型企业获得更多市场份额,竞争优势日益凸显。

苹果及三星等知名品牌引领无线充电的潮流,无线充电标准逐渐融合以及无线充电技术逐渐成熟,无线充电行业迎来拐点。无线充电市场体量渐涨,应用趋向多元化,行业即将迎来成长的黄金期。根据WPC的数据,2017年底全球无线充电接收装置出货量约3.25亿台,较2016年增长近40%,发射装置也达到7,500万台。WPC预计2025年则有20亿只接收端和8亿只发射端,未来7年的年复合增长率为21.90%。

5G和无线充电对信号传输的要求更高,而金属背板对信号屏蔽的缺陷将被放大,预计5G手机不再采用金属背板设计,原有的石墨加金属背板散热技术面临重大挑战。这些发展趋势将会大大增加智能手机的发热量,除了研发降低能耗方案,散热将成为整个智能手机行业面临的主要问题之一。

2018年初,领益科技完成对原上市公司的重组,双方能够在采购渠道、技术开发、客户资源和经营管理等各方面产生协同效应,上市公司能够进一步拓展客户群体、增强抗风险、抗周期能力。通过此次募集资金项目的实施,上市公司原有的磁性材料业务实现产品升级和应用领域拓展,生产能力得到提升;领益科技的精密功能件产品市场应用领域得到拓宽,从消费类电子领域扩展到汽车领域,双方内部的资源互补,一定程度上降低整体生产成本,提升上市公司盈利能力,进一步实现前次重组的协同效应。

5G及相关消费电子行业均为国家重点发展的行业。中国5G商用进程的加速,将带来万亿级别的市场规模;此外新材料国产化成为我国发展战略的必然选择。公司通过本次募集资金投资项目的实施将紧紧抓住5G、无线充电及新材料行业发展的重大机遇,随着募投项目的实施和投产,将为公司提供新的盈利增长点。

公司现有产品包括精密功能器件、显示材料及触控器件、精密结构件、磁性材料等业务板块,公司产品广泛应用消费电子、汽车、通信、新能源等领域,但目前以零部件形式交货为主。公司未来需要对消费电子零部件产业链资源进一步整合,努力为下游客户打造消费电子零部件的一站式供应平台。本次募投项目包含了无线充电等模组化产品,并丰富了原有产品的种类,构建了良好的业务发展势头和业绩增长前景。

再来看看领益智能目前的业绩情况,据其此前披露,领益智造2018年的归属净利润为亏损6.8亿元,上年同期为16.83亿元,同比大降。由此可见,上市后的领益智造情况着实不乐观!

值得注意的是,当时其借壳上市尚不足半年的时间,领益智造就曝出了一系列问题,包括巨额预付款无法收回的风险。具体来看,领益智造前身江粉磁材通过向广州市卓益贸易有限公司和江门市恒浩供应链有限公司预付货款的方式开展大宗贸易融资业务。

对于领益智造而言,从产品来看,受精密结构件产业冲击影响,其不得不快速增加新的产品线,事实上也如此,除去此次收购的赛尔康以外,其三个月前还曾布局材料市场。2018年10月8日公告,公司与韩国SKC签署了《谅解备忘录》,双方希望共同开发材料市场,首先从纳米晶、铁氧体和吸波材料开始,相关材料主要用于无线充电和屏蔽板,依此组建合资公司。初步协商合资公司中领益智造的持股比例为65%,SKC的持股比例为35%。

SKC在韩国证券交易所上市,是韩国SK集团旗下的专业材料制造企业。自开发韩国首个聚酯薄膜以来,是薄膜和化学材料产业的领先企业。领益智造表示,该项目的实施将有助于提升公司海外影响力与市场占有率,培育公司新的盈利增长点,预计将会对公司未来的订单获取与经营业绩产生积极影响。