近期,紫光国微动作频频。先是紫光国微不超过13亿元的公司债券获批,再到5月8日的更名风波,都引起了投资者的高度关注。其中,得到国家支持的紫光国微,公布了不超过13亿元的公司债券获批,募集资金将用于项目投资、偿还公司债务和补充运营资金等方面。在此情形之下,因公司体量较小等原因而导致的连续3年毛利润持续走低的尴尬局势是否会扭转呢?

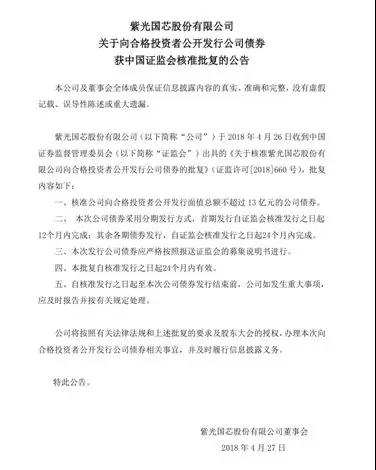

4月27日,紫光国微发布公告称,证监会已经核准公司向合格投资者公开发行面值总额不超过13亿元的公司债券。

据笔者查阅紫光国微年报可知,公司募集13亿元资金主要用于项目投资、偿还公司债务和补充运营资金。其中,成都研发中心项目投资5.97亿元,公司拟以募集资金投入4.4亿元,建成后用于公司成都研发中心办公写字楼及研发配套;高性能第四代DRAM存储器项目投资2.82亿元,公司拟以募集资金投入1.9亿元;另外偿还公司债务和补充运营资金分别2亿元和4.7亿元。

对于成都研发中心,是为满足公司未来持续发展的需要,公司充分利用成都高新区的资源优势,建设成都研发中心项目,形成集研发、测试等于一体的研发平台,吸引更多的专业科技人才加入公司团队,进一步增强公司研发实力、科技创新能力。

紫光国微称,成都研发中心项目的实施,能够有效解决公司因业务增长带来的研发及办公场地不足问题,有利于提高公司经济效益,为公司持续快速发展提供有力保证。

另外,紫光国微的研发投入占比较高,其始终重视技术创新和研发投入,注重科研创新能力与产品开发能力的结合,努力提高“自主可控”能力,不断提升公司的综合技术实力,致力于提供差异化、高性价比的产品与服务。

从17年年报可知,紫光国微研发费用为5.03亿元,同比增长13.28%,占营业收入比例为27.49%。据Wind资讯数据统计,过去5年,紫光国芯研发费用持续增长,研发投入占营收比例均值为27.67%。近3年,紫光国芯平均年研发投入都在3亿元以上。

据悉,报告期内,紫光国微新申请专利99项,新获授权专利107项,新获得软件著作权7项。其所承担的集成电路领域国家重大专项和自有新产品开发项目顺利推进,进一步提升了公司核心产品的技术与研发优势。

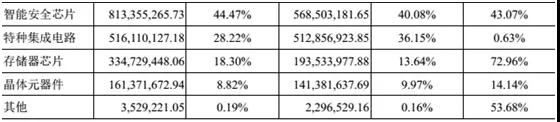

此外,去年紫光国微存储器芯片业务实现营业收入3.35亿元,同比增72.96%。目前,公司的DRAM存储器芯片已形成了较完整的系列,产品接口覆盖 SDR、DDR、DDR2 和 DDR3 DRAM,并开发相关的模组产品。

与此同时,公司开发完成的NAND Flash新产品也已开始了市场推广。公司新开发的DDR4及LPDDR4等产品正在验证优化中,今年将逐步推向市场。未来,公司将会积极寻求DRAM代工厂的合作。

紫光国微因整体体量较小而导致连续3年毛利率走低?

众所周知,紫光国微专注于集成电路芯片设计开发业务,是领先的集成电路芯片产品和解决方案提供商,产品及应用遍及国内外,在智能安全芯片、高可靠特种集成电路、存储器芯片、安全自主FPGA、功率半导体器件、超稳晶体频率器件等核心业务领域已形成领先的竞争态势和市场地位。

从2017年年报中得知,紫光国微整个营收的主力还是智能安全芯片,产品销量及销售额同比大幅增长并创历史新高,实现营业收入8.13亿元。特种集成电路业务全年实现营业收入5.16亿元。客户数量不断增加,新产品应用逐步推广。存储器芯片业务实现营收3.35亿元,同比增长超过70%。晶体业务订单饱满,产品销量大幅增长,实现销售收入1.62亿元。

2018年,紫光国微将聚焦集成电路设计领域,深入落实紫光集团芯云战略的总体要求,坚持以客户为中心,以创新和服务双领先,带动规模和效益双突破,实现公司跨越式发展。并持续推进核心业务的技术创新及产品升级,持续加大研发投入,加强新产品、新技术的研究与应用,提升公司核心竞争力,致力于提供差异化的产品和服务。

近期,紫光国微副总裁杜林虎和董秘阮丽颖在接受投资者提问时表示,未来紫光国微智能终端安全芯片在物联网、人工智能等方面会有更多的发展机会,公司新研发的mPOS主控安全芯片也将是智能终端芯片业务新的增长点。

从紫光国微2017年营业收入高速增长到2018年的业务布局和发展趋势,紫光国微看似一片光明,但实际上,紫光国微在业绩上具有潜在风险。最突出的问题是净资产收益率和归母净利润增长较慢,近3年来毛利率持续走低。下面图表中清晰显示,紫光国微毛利率在2015年达到高峰,达到41.22%,随后持续下滑,2018年一季度下滑至25.65%。

对这一现象,不少投资者在互动平台咨询原由,得到回复是:紫光国微具备国际主流DDR芯片的设计技术和能力,但受限于后端制造工艺的配合,产品与国际主流产品还有一些差距,暂时还无法参与大规模通用型产品市场的竞争,目前主要以小批量的定制或特殊要求应用产品为主。由于目前生产规模有限,市场占有率非常小,不利于产品成本控制,毛利率较低,无法给公司带来明显收益。

此外,公司整体体量偏小,举例来说,近三年的收入分别为12.50亿元14.19亿元和18.29亿元,公司下属核心公司都有研发需求,对下属公司1-2亿的投入都会对上市公司的当期业绩产生重大影响。

对市场而言,芯片属于价格很低的产品,但它是所有电子产品中最核心的部分,甚至可以认为是互联网生态的最基础支撑,因此公司在持续推进核心业务的技术创新和产品升级的同时,有针对性的探索部分行业应用领域。

据笔者分析,紫光国微的毛利率连续下降,不外乎两个原因,其一是公司原有业务的毛利率和净利率下滑得厉害;其二是公司新业务的毛利率和净利率并不高。

据上文可知,紫光国微不超过13亿元公司债券获批,将会把募集的13亿元资金主要用在研发中心项目、新业务投资、偿还公司债务和补充运营资金方面。届时,因下属核心公司研发需求而导致对业绩产生严重影响的情况将会有所改变。

此外,因芯片价格很低,严重拉低了公司的平均利润率。紫光国微可以利用募集的资金大力开发其他新业务。例如,可重构系统芯片业务,快速丰富产品系列,缩短与国外厂商的差距。同时,大力扩展工业和消费领域客户,努力打造新的市场增长点。

回顾紫光国微近期的发展,从一开始就通过超高金融手段,想直接迈一大步跨过自建芯片厂的过程。在经历过国外收购失败,国内长江存储并购失败之后,现在已改为专注聚焦集成电路、内存芯片设计。

另外,在自身研发还有很长过程要经历,国务院2025规划中定下的2020年芯片自给率达到4成,2025年达到7成的目标要如何实现?要明白的是,2016年我们在关键大规模集成电路的自给率几乎为零,压力可想而知。

毫无疑问的是,国家在政策上会持续引导、资本上大力的支持,未来国内集成电路的道路是光明的。但是要想长足发展,还需加强自主研发、开拓各大市场、布局新的业务增长点。想要一蹴而就似乎也不太现实,紫光国芯还任重道远。