据手机报在线长期观察,从去年至今,手机行业的并购、整合案件接连不断,其中最为典型的当属精密结构件和功能件两大领域。究其背后的原因,主要在于受到终端市场出货量集中化影响,导致供应链产能也日趋集中化,在这种情况下,产业整合速度加快,导致部分优质企业走向整合,而也有部分企业在此过程中被迫濒临倒闭或转型,尤其是上市公司,通过收购并购的渠道进行产业转移已经成为行业热点!

除了部分企业并购是同行的整合加强市场竞争力以外,另外一类并购则是吞并上下游企业,形成更为完整的产业链系统。早在2016年,作为苹果供应商之一的新纶科技(002341.SZ)就以5.5亿元收购了日本T&T锂电池铝塑膜业务,此次收购将提升新纶科技在锂电池铝塑膜业务方面的竞争力,日前,新纶科技再度发布公告表示,公司将拟15亿元收购功能性材料厂商千洪电子!

苹果供应商新纶科技拟15亿收购千洪电子

后者为OPPO/vivo供应商

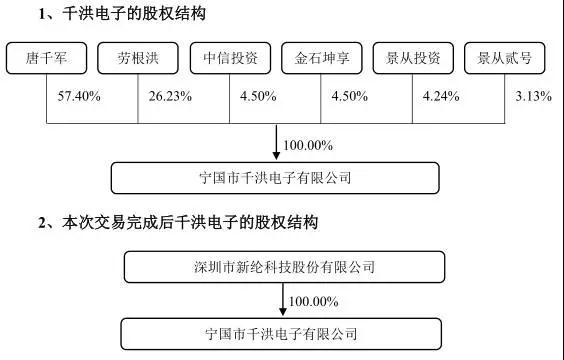

据手机报在线(http://www.shoujibao.cn/)了解到,2017年10月24日,新纶科技发布公告表示,公司拟以发行股份及支付现金的方式购买千洪电子 100%的股权,交易金额为 15 亿元。新纶科技拟以现金方式支付交易对价的 25.51%,总计3.83亿元;拟以发行股份的方式支付交易对价的74.49%,总计111,734.20 万元,发行股份数量为 5570 万股。同时,交易对方对标的公司的业绩承诺期间为 2017 度、2018 年度、2019 年度。承诺期间内,标的公司经审计的同期净利润(扣除非经常性损益)分别不低于 1.1亿元、1.5 亿元、1.9 亿元。

据手机报在线与新纶科技交流了解到,目前其主要有三大业务,其一是电子功能材料业务,其二是新型复合材料业务,其三是洁净室工程与超净产品业务,以其三大业务2016年业绩来看,电子功能材料业务占比54.87%,洁净室工程与超净产品业务占比为40.54%,精密模具业务占比为4.20%!

首先是电子功能材料业务,从2013年末开始在江苏常州投资建设电子功能材料产业基地,通过精密涂布技术生产应用于智能手机、平板、笔记本电脑、触控显示等消费类电子行业中使用的功能性薄膜材料。一期项目11条进口涂布线已于2015年末投产,主要生产高净化保护膜、防爆膜、双面胶带、光学胶带及散热石墨等系列功能性产品,该项目2016年实现营业收入超7亿元,产品已被五十多家厂商使用。

而到了2016年7月,其收购了日本凸版印刷株式会社旗下的锂离子电池铝塑复合膜外包装材料生产、制造及销售业务。锂电池铝塑膜产品采用精密涂布技术生产,作为锂电池的主材之一,已被广泛应用在高电压去除PACK的方形内置式电芯及新能源动力电芯、储能电芯的生产中,如智能手机、相机、笔记本电脑、无人机、电动汽车等,其生产技术目前仍被少量日、韩企业所垄断,国内电池厂商主要依赖进口。公司通过此次海外并购进入该领域后,成为国内第一家具备高端锂电池铝塑膜产品生产能力的企业,2016年度该业务营收约0.7亿!

据了解,千洪电子主要从事消费电子功能性器件研发、生产和销售,其下游客户包括手机、平板电脑、可穿戴设备等厂商。目前千洪电子的下游客户主要为 OPPO、vivo两大手机品牌商,2016 年度OPPO、vivo 两大客户的业务收入占其总体收入比例达到 67.19%,标的公司对 OPPO、vivo 两大客户的依赖程度较高。此外,长盈精密、劲胜精密、东方亮彩、富士康、捷荣技术等都是千洪电子客户!

不过,对于千洪电子而言,随着手机终端品牌市场竞争格局的形成,OPPO和vivo两大客户产品销量的增长速度可能面临一定影响,进而影响标的公司销售收入的增长。如果千洪电子未能有效开拓新客户,将可能影响公司未来经营业绩。从营收来看的话,千洪今年1-7月份的营收是10.71亿元,净利润为8100万元!

千洪电子业绩

从新纶科技功能性材料来看,自 2013 年启动主营业务由洁净领域向功能材料领域转型升级的发展战略以来,经过三年多的发展,功能材料业务收入 2017 年上半年占主营业务收入的比例已达 59.45%,全年预计可达到三分之二以上。

其常州功能材料产业基地聚焦功能材料领域中采用精密涂布技术生产的各类功能性薄膜产品,其中:常州一期项目主要生产高净化保护膜、防爆膜、光学胶带等产品,下游客户为智能手机、笔记本电脑厂商;二期项目主要生产锂电池铝塑膜软包产品,下游客户为锂电池厂商;三期项目主要生产液晶显示器用光学薄膜,下游客户为液晶面板厂商。

其中常州功能材料产业基地一期项目从 2015 年底投产以来,公司自主研发生产的超薄导热胶带、导电胶带、PI 胶带、3D 保护膜等产品 2017 年已在包括苹果iPhone X、OPPO R11、vivo X20 等国内外知名厂商手机中得到运用,未来拟向更多品牌消费类电子产品进行推广。此外,据手机报在线了解到,新纶科技还是苹果iPhone 8无线充电材料供应商!

千洪电子主要客户及其订单

对于苹果订单在新纶科技营收中所占的比例,据手机报在线联系对方,对方表示:“目前收入的比重还不不大,但相对于其他品牌,苹果供货的产品毛利会高很多,净利润的贡献比重大于收入比重。”而在OPPO和vivo的订单中,据对方表示:“收购千洪电子前,主要是通过下游模切厂向下游终端客户供货,直接供货比重不大,未来通过千洪电子,比重将会逐渐增大。”

整体看来,对于收购千洪电子的目的,据新纶科技表示:“将有利于公司拓展电子功能材料产业链、丰富和优化产品结构,通过整合双方客户资源,进一步推广公司功能材料产品,加强公司在新技术前瞻性储备、新产品开发等方面与终端客户的交流与沟通,提升公司在功能材料领域的竞争优势和主营业务的盈利能力!”整体看来,新纶科技是从上游材料端下探到下游的功能器件的研发生产!

此外,从新纶科技近期发布的财报来看,其2017年第三季度单季度实现营业收入5.43亿元,同比增长39.31%;归属于上市公司股东的净利润0.48亿元,同比增长395.24%,今年前三季度总营收为14.46亿元,同比增长50.08%,净利润为1.22亿元,同比增长136.98%!

据新纶科技表示,预计业绩同比增长的主要原因包括功能材料事业群常州一期项目自主研发生产的超薄导热胶带、导电胶带、PI 胶带等功能性胶带产品在苹果电脑及新一代手机中得到运用,随着新款手机在下半年推出,常州一期项目经营业绩同比大幅增长。

此外,公司 2016 年三季度完成锂电池软包铝塑膜项目并购后,2017 年度铝塑膜销量持续攀升,并与数家动力电池厂商签署了长约采购协议,成为公司利润增长点;功能材料事业群投资建设的锂电池铝塑膜等多个项目被列入国家、省、市重点扶持项目,获得多项财政补贴支持,在一定程度上降低了公司运营成本,增加了当期利润。

资本力促手机产业整合加速 横向扩展纵向团并为主流路线

据手机报在线观察,从去年到今年,手机行业充满了各种并购和收购,资本力量在整个手机产业链变得越发严重,从资本的角度来看,主要分为两种类型:其一是对新型产业的拓展,如今年火热的全面屏、3D摄像头、无线充电等,对于这些新型的产业,各大资本巨头都在快速扩张;其次是此前较为成熟的产业的整合,通过收购并购进一步提升公司整体的盈利能力。

对于上述第二类资本运作,又可以划分为两大类:其一是横向拓展,如通过收购、并购等方式获得新的业务,据手机报在线统计,目前不少手机产业链上市公司,其主要的几大板块营收来源都并非原有企业,整个公司业务都发生了转型,新的业务板块全部都是通过收购并购得来,而且这样的手机产业链上市公司数量不在少数!

其二是团并上下游产业链,上述新纶科技就是最为典型的案例,其主要从事功能器件材料的研发生产,而其收购的公司则是从事功能器件的研发和生产,通过此次收购,其可以直接生产功能器件,然后提供给OPPO、vivo等智能手机终端。对于此类资本运作,在手机供应链中同样不再少数!

以面板产业链为例,众所周知,此前屏幕厂商并不从事模组制造,但是从近两年开始,上游的屏幕厂商也开始做模组,这样就大大的团并了下游模组厂商的生意!通过上下游产业链的团并的方式来提升产品的综合利润空间,显然也已经成为手机产业链通过的一种方式!诸如奋达科技、江粉磁材、长信科技、硕贝德等都有这类收购并购案件!

而在上述第一类通过资本力量对新型产业加大的投资的案例,在手机产业链更是数不胜数!这类资本运作主要是围绕未来市场所展开,诸如无线充电、3D摄像头、5G以及一些新型材料等!如无线充电,苹果近期收购了新西兰一家名为PowerbyProxi的公司,而在3D摄像头,在苹果的带动下更是引发产业链的跟风,5G方面再如信维通信等,新型材料方面,以玻璃和陶瓷、GaN等均受资本热捧!

整体看来,资本运作在手机产业中之所以如此频繁,其背后的原因主要有两方面:其一是整个手机市场出货量的集中化,据手机报在线统计,截止到2017年第二季度,中国市场前五名出货量所占整个市场的比例已经达到了71%,而在两年前该比例只有50%左右!换而言之即终端厂商在快速整合走向集中化,在这种情况下,比终端厂商数量更多的供应链端自然受到很大的波及,引发蝴蝶效应导致供应链快速洗牌,部分企业走向倒闭,而依然屹立在市场中的企业也面临毛利率低下等多方面的压力!

其次是产业的竞争压力,在上述情况下,导致手机供应链终端产业中,基本上都是少数几家巨头产业在竞争,这几家巨头产业占据了整个行业绝大部分的市场份额,尽管如此,但由于主要是几家大的玩家,从而导致行业的毛利率十分低下,这对于二三线品牌而言其压力自然不用多说!受此影响,所以在新型产业方面,手机产业链巨头都在比拼资本,比拼对未来市场的布局!无疑,这带来的后果则是进一步加速手机供应链的整合程度!