吞并周边产业最终打通整条产业链,已经成为智能手机产业链很明显的趋势,其中十分典型的是合力泰,以收购或并购的模式,近几年合力泰已经形成产业链配套服务。再如安洁科技、奋达科技等,通过资本运作拓展到一些新的市场,拓展到手机供应链新的市场,而这种资本化运作,无疑在促进产业两极化趋势更加严重,甚至将会导致不少小型企业加速走向倒闭!据预估,在未来三年时间内,手机供应链将会完成洗牌定局!

而金龙机电传统业务主要局限于微特电机,但是从2011开始,金龙机电在产品结构上进行横向拓展,从单一的微特电机市场向周边产业转型,首先踏入的两个行业是触摸屏和摄像头模组市场,随后又投资盖板玻璃、VCM马达,其目的显然在于形成产业一体化。然而,金龙机电的扩展并未就此结束。

金龙机电11亿收购兴科电子 布局手机结构件市场

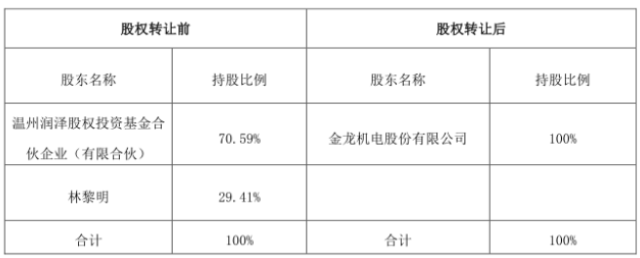

2017年6月9日晚间,金龙机电对外发布公告表示,金龙机电拟以自有资金11亿元收购温州润泽股权投资基金合伙企业(金龙机电持有温州润泽20.3383%股权)及林黎明所持有的兴科电子(东莞)有限公司100%股权,其中温州润泽持有兴科电子70.59%股权,林黎明个人持有兴科电子29.41%股权,此外,林黎明承诺兴科电子2017年度-2019年度净利润分别不低于7500万元、1.0亿元、1.3亿元,三年合计净利润不低于3.05亿元!

兴科电子股权架构变化

据手机报在线(http://www.shoujibao.cn/)查询得知,兴科电子成立于2000年,主要从事手机和可穿戴带设备金属/塑料中框、机壳、按键、侧键等结构件配件生产,此外还有涉及医疗、家电、汽车和三防市场。上述产品在手机供应链中,相对而言属于技术含量较低的产品。

兴科电子最初是摩托罗拉手机塑胶案件最大的供应商,但是产品较为单一,随着智能手机这几年快速发展,导致其手机塑胶案件业务大范围缩水,公司营收也受到很大的冲击,从2012年开始,其开始从单一的塑胶案件转型到硅胶、塑胶、金属、油墨等多种材料为客户进行产品研发、设计和制造一体化服务。

公告显示,截至2016年12月31日,兴科电子经审计总资产账面价值是5.7亿元,总负债账面价值是1.26亿元,净资产账面价值是4.48亿元。经评估,兴科电子总资产评估价值是8.2亿元,增值2.5亿元,增值率为43.8%,净资产苹果价值为7.0亿元,增值2.5亿元,增值率为56.15%。

兴科电子2016年营收状况

据金龙机电表示,收购兴科电子可实现公司生产智能硬件产品的战略目标,进而在同一客户身上提供更多的附加价值。公司目前供应的马达以及触摸屏、模组、TP、自动化等,与兴科电子的供应的塑料部件可有效的结合,从而为客户提供多样化的整体智能硬件产品,产生“1+1>2”的效益,有利于增加公司整体利润!

同时在客户资源方面也可以深度共享开发,金龙机电与兴科电子在客户群体方面高度重合,如华为、中兴、联想、微软、英特尔、联想、摩托罗拉、京瓷、亚马逊等都是两者共同现有客户。

在上文中有提及,兴科电子2017年度-2019年度做出的净利润承诺分别是7500万元、1.0亿元、1.3亿元,但是其2016年的净利润仅为3375.13万元,这也就是说,兴科电子今年的净利润与去年相比将必须同比增长122.21%以上,对此兴科电子给出的解释是,主要原因在于其2017年的在手订单与2016年度相比有很大幅度的增长。

而据手机报在线(http://www.shoujibao.cn/)观察,在近两年手机外围结构件的并购与收购案件特别多,如在2017年,安洁科技35亿收购精密结构件厂商威博精密、奋达科技28.96亿收购精密结构件厂商富诚达,再如捷荣技术融资申请上市,从塑料结构件市场向金属结构件市场转型。这都从侧面反应了该市场的风云暗涌!

而在2015年,华为、中兴一级供应商塑料机壳生产商富昌电子的倒闭就是最佳案例,主要原因在于当时手机厂商机壳向金属材质转型。但是从目前来看,随着5G、无线充电、全面屏的到来,玻璃和陶瓷后盖已经有了兴起的迹象,金属机壳最终能剩下多家还是个谜,低端市场和功能机或许才是金属机壳最终的归宿。

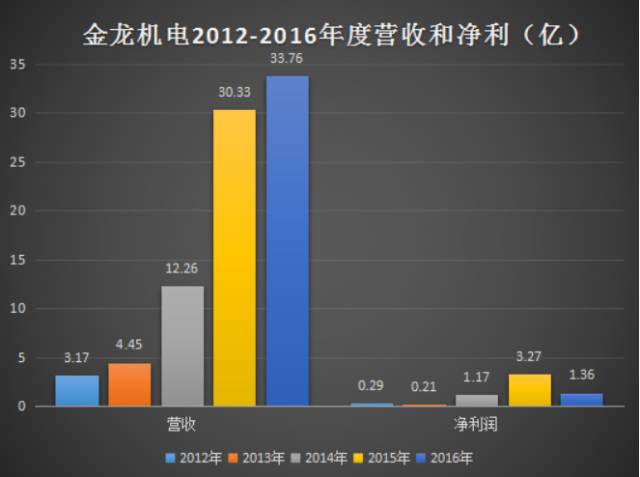

产业并购成提升业绩手段 金龙机电5年营收增长11倍

前不久,新华社报道称“整合并购重组已成为上市公司提升业绩重要手段。”事实上也的确如此,尤其是在手机供应链;近几年中,不少企业都曾像金龙机电一样,由于传统业务过于单一,导致企业发展遭遇瓶颈,最终向周边市场拓展,而金龙机电通过一系列的扩展,其营收已经从2012年的3亿多元增长到2016年的33亿多元!

金龙机电2012-2016年度营收与净利润

由上图可以得知,2012年-2013年之间,金龙机电营收虽然有所增长,但是幅度并不大,但是到了2014年,其营收从上一年的4.45亿元增长到12.26亿元,净利润也从上一年的2116万元增长到1.17亿元,主要原因在于2014年金龙机电收购了博一光电以及甲艾马达,这两笔收购前者属于垂直整合,而后者则属于横向扩展整合。

在此之前金龙机电就有布局盖板玻璃、触摸屏以及TP等,收购博一光电其目的在于进入液晶显示屏模组市场,进一步实现产业链的垂直整合。资料显示,博一光电主要业务有TFT-LCD液晶显示模组、触控显示一体化模组,早在2014年之际,还是LCD的天下,虽然金龙机电也有触摸屏业务,但是当时触摸屏市场竞争十分激烈,不少企业在2014年到2015年走向倒闭,金龙机电的垂直整合无疑有利于提升其在市场竞争的门槛。

甲艾马达和金龙机电一样从事微特电机,不过是生产圆柱形微特点击,产品型号直径在8mm-42mm之间,而主流产品直径是10mm和24mm,其生产的产品主要应用于游戏机、音箱设备、电脑、家用电器和汽车市场,下游终端客户有微软、索尼以及LG等,从市场来看的话,金龙机电和甲艾马达的产品在类型和应用市场具有一定的互补性。

2015年,金龙机电的营收更是从12.26亿元增长到30.33亿元,净利润也从1.17亿元增长到3.27亿元,两者同比分别增长了147.33%、180.56%。此时收购博一光电和甲艾马达的效益已经得到了体现。

据金龙机电在年报中表示,业绩增长主要原因在于公司继续加强新产品的研发及市场和客户的开拓,微特电机订单较上年同期有较大幅度增长;此外,2014年10月公司完成无锡博一光电科技有限公司、深圳甲艾马达有限公司并购重组,同时,其子公司金龙机电(东莞)有限公司出售参股公司取得了投资收益。

至此,在触摸显示业务方面,金龙机电形成了由博一光电、东莞金龙、金进光电等子公司组成的触摸屏、盖板玻璃、液晶显示模组等触控显示一体化产业。

2015年底,金龙机电再次募资25亿元扩产,其中智能终端线性马达及触觉反馈一体化项目投资总额7.2亿,驱动马达、组件及其终端电子产品生产线建设项目投资总额6亿,智能终端触控显示一体化项目投资总额6亿,微特电机新技术研发中心改造扩建项目投资总额1.5亿,进一步加强产能供给能力。

到了2016年,金龙机电的营收虽然从上一年的30.33亿元增长到33.76亿元,但是其净利润却从3.27亿元下降到1.36亿元,同比下降58.31%。对此,据金龙机电表示,主要原因在于公司微特电机产品营业收入较上年同期减少,利润同比下降,公司业务规模扩大及进行业务整合,相关费用增加导致利润下降;此外,博一光电2016年度经营业绩未能达到其重大资产重组承诺利润目标。

通过上述可以得知,在短短的4-5年时间中,金龙机电通过资本运作,使得营收从3.17亿元增长到33.76亿元,但是从净利润来看,虽然有所增长但幅度并不大,主要原因在于其所并购整合的周边产业竞争局势十分激烈毛利率低下。

整体看来,金龙机电的并购策略分为两个方向,其一是垂直产业链的整合,这种模式相对来说想盈利得靠量,产业也比较成熟,通过垂直化整合形成一条龙服务。其次是则向新市场拓展,如2017年初金龙机电收购深圳正宇90%股权,开发新的市场也成为公司今后增长的动力之一,在这方面其效益体现相对而言较晚,但是随着新市场起来以后,其盈利能力相对会要高一些!

手机供应链整合趋势严重 资本运作加速产业两极分化

2016年开始至今,在手机供应链中的收购、并购整合已经让业界习以为常,从这些收购整合的事件来分析,可以看出,主要局限于一些产业相对成熟的领域,这种情况主要分为两类,一类是垂直产业链上下游的整合,而另一类则是周边产业的整合。

据手机报在线不完全统计,第一大类如奋达科技、江粉磁材、长信科技、硕贝德等企业的收购,这类收购主要目的在于开拓新的业务,而开拓的新业务可以理解为吞噬上下游或者布局周边产业,与此同时,也可以看成是巩固或加强原有的一些业务,如奋达科技,其早在2014年就已经收购了欧朋达从而进入精密结构件市场,前不久再次收购富诚达,就是为了加强在精密结构件市场的竞争力。

而第二大类则是拓展新型产业,如顺络电子并购东莞信柏陶瓷,其目的在于强化陶瓷业务,加强在陶瓷业务的布局;这类并购纯属于对未来市场的投资,进入2017年以后,围绕玻璃、陶瓷的投资更是不胜枚举!

而之所以会出现上述情况,主要原因在于受到终端市场导向所引发,从2015年开始,国内手机市场就已经风云暗涌,而到了2016年,这种市场局势变化则变得更加明显,产能集中化的趋势已经十分严重,且这种趋势在今后的智能手机市场还将会蔓延。与之息息相关的则是供应链端,受到终端市场的影响,近两三年供应链倒闭的企业不在少数。

在这种情况下,无疑会加速产业两极化走向,大型企业通过资本的整合将会拿到大型终端品牌的订单,而小型企业要想成为大型终端品牌的供应商则更加难,与之相对应的则是三四线小众手机品牌客户,长期下去,小型供应链企业的订单将会随着终端市场的变化逐渐被吞噬,这种效应将会越来越强!

整体来看,资本运作在手机供应链市场会变得更加频繁,而这一波周期,预计主要会集中在2017年-2019年之间,主要体现在两方面,一方面在于成熟产业的整合,可分为垂直整合和横向整合,而另一方面则在于新市场的投资,新市场的投资主要围绕在材料方面,因为从内部核心器件来看,一方面产业不在国内,另一方面,核心器件的更新速度已经十分缓慢,且上升空间不大。随着资本的强势运作,在未来三年内,国内手机供应链的洗牌将会加速,濒临倒闭的企业或恐不在少数,两极分化趋势也将更见显然。