纵观当前全球智能手机市场,除去三星和苹果,其余基本上为中国手机玩家,华为、OPPO、vivo、小米四家的出货量就达到了近6亿部。在国产手机快速发展之下,也带动了国产手机供应链的快速发展,最为典型的当属指纹、摄像头模组等,再如一些结构件,也基本上都是一些国内玩家。

无疑,国产智能手机产业链正在快速发展,尤其是此前一些为海外厂商所垄断的市场,目前国内也有一些厂商逐渐拼进,如滤波器市场,国内麦捷科技、信维通信等积极抢进,而在连接器市场,此前主要为日美厂商所垄断,但中国仍有立讯精密、鸿腾精密等企业为苹果、华为供应商。

其中鸿腾精密为鸿海旗下港股上市公司,同样在2017年,内地企业电连技术同样在A股上市,主要客户就包括华为等。日前,据手机报在线得知,国内另一家连接器厂商胜蓝科技也启动了IPO,其直接客户包括富士康、小米、TCL、立讯精密等,并通过富士康、立讯精密、安费诺等为华为、OPPO、vivo、诺基亚等手机厂商供货!

连接器厂商胜蓝科技IPO:产品供应富士康、华为、OPPO、vivo、小米

据介绍,胜蓝科技是一家专注于电子连接器及精密零组件的研发、生产及销售的高新技术企业,主要产品已广泛应用于消费类电子、新能源汽车等领域。自成立以来,公司扎根于自身精湛的模具开发能力以及快速的客户需求响应能力,报告期内实现了快速发展,并已与富士康、立讯精密、小米、TCL、日本电产、日立集团、比亚迪、长城汽车等国内外知名客户建立稳定合作关系。

在消费类电子领域,胜蓝科技直接为小米、TCL、日本电产、日立集团、京瓷集团等厂商供货,通过向富士康、立讯精密、安费诺、三诺集团、铭基电子、伸铭电子等公司供货将产品应用在华为、OPPO、vivo、Nokia、联想、惠普、戴尔等知名品牌;在新能源汽车领域,发行人直接与比亚迪、长城汽车、上汽五菱等企业建立了稳定合作关系,为未来业务的快速发展奠定坚实基础。

据悉,连接器是连接两个元器件,传输电信号和光信号的电子元器件,被广泛应用于消费类电子、汽车、工业等领域。发行人主要产品根据应用领域可分为消费类电子连接器及组件、新能源汽车连接器及组件和光学透镜三类。

此次其计划募集资金3.21亿元,其中1.63亿元用于电子连接器建设项目,0.66亿元用于新能源汽车电池精密结构件建设项目,0.42亿元用于研发中心建设项目等。公司此次拟投资建设项目建成后,公司资产规模和市场份额进一步扩大,在采购铜材、塑胶材料等原材料时能形成较强的规模效应,进而提高公司产品竞争力与利润率。

报告期内,公司分别实现营业收入为42,072.88万元、45,983.95万元和64,527.05万元,年均复合增长率为23.84%;分别实现净利润3,434.59万元、4,702.62万元和7,138.85万元,年均复合增长率为44.17%。

消费类电子连接器及组件是发行人最主要的收入来源。报告期内,发行人消费类电子连接器及组件销售收入分别为34,871.68万元、37,269.52万元和49,546.52万元,占主营业务收入的比例分别为84.01%、81.62%和77.43%。

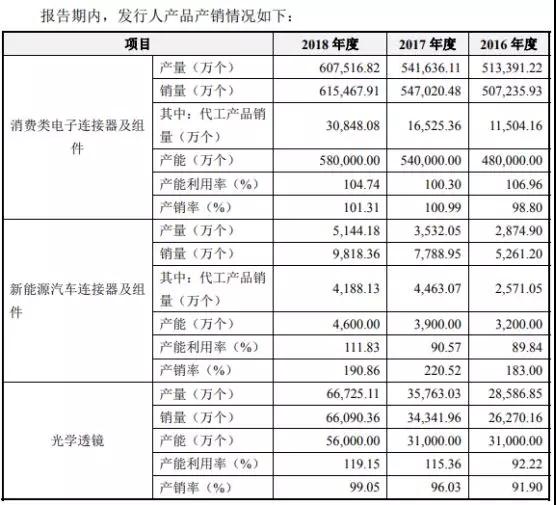

从其产品销量来看,消费类电子连接器及组件、新能源汽车连接器及组件的产销率及其高,如前者的产能利用率,从2016-2018年均超过了100%;而后者的产能利用率近三年来同样在不断提高,尤其是2018年更是高达111.83%。

而从消费类电子连接器及组件、新能源汽车连接器及区间的单价来看,其中前者的单价从2016年-2018年来有所提高,尤其是2018年相比2017年的价格提高了18.21%,而后者的价格变动较大,不过,整体来看,相对消费类市场产品,其单价要高出很多!

消费类电子连接器及组件平均销售单价2017年较2016年基本保持稳定,2018年较2017年有所上升,主要原因为Type-C数据线、FPC连接器等价格较高产品的销售占比有所提升所致。

新能源汽车连接器及组件平均销售单价2017年较2016年有所下降,2018年较2017年有所上升,主要原因为:(1)2017年,为进一步开拓市场,发行人对其销售的软硬连接等产品实行了一定的降价策略,因而价格有所降低;(2)2018年,充电枪、高压连接器等价格较高产品的销售占比有所提升,因而价格有所回升。

从胜蓝科技前五大客户来看,2016年分别为比亚迪、富士康、铭基电子、日本电产、伸铭电子,合计占其2016年总营收的34.06%,2017年前五大客户为日本电产、比亚迪、立讯精密、富士康和伸铭电子,合计占其2017年营收的32.93%,2018年前五大客户为富士康、比亚迪、日本电产、立讯精密和三诺集团,合计占其2018年总营收的36.71%。

从消费类电子连接器及组件来看,报告期内,得益于公司市场知名度的提升和优质客户资源的不断积累,公司消费类电子连接器及组件产品呈现稳步增长的态势,分别实现收入34,871.68万元、37,269.52万元和49,546.52万元。

2017年,公司该类产品的销售收入较上年增加2,397.84万元,增幅为6.88%,主要原因为:A、日本电产作为公司的海外战略客户之一,当年订单持续增加,公司对其实现销售收入3,612.51万元,较上年增加1,437.75万元;B、作为国内连接器相关产品龙头企业,立讯精密也是公司的长期大客户之一,公司当年对其实现销售收入2,997.20万元,较上年增加1,015.79万元。

2018年,公司该类产品的销售收入较上年增加12,277.00万元,增幅为32.94%,主要原因为:A、公司当年向富士康的销售收入增加4,213.48万元,主要为新增Type-C数据线等连接器产品的销售;B、三诺集团系联想集团的主要供应商之一,公司为进一步巩固合作关系持续加大对其产品销售力度,当年销售收入增加2,041.80万元;C、公司对立讯精密和日本电产的销售收入持续增加,当年分别增加1,047.41万元和742.39万元。

值得注意的是,胜蓝科技的毛利率近三年来下降的十分利好,如消费类电子连接器及组件业务的毛利率从2016年的26.01%下降到2017年的25.04%,接着下降到2018年的24.323%,此外,新能源汽车链接及组件的毛利率也从2016年的34.29%下降到2018年的27.34%。

综合毛利率也从27.93%下降到25.02%,据其表示,2017年,公司该类产品的毛利率由2016年的26.01%下降至25.04%,主要原因为:公司子公司东莞富智达为尽快实现业绩的增长,进行了一定规模的人员扩张和机器设备投入,但其销售未达预期致使当年单位成本相对增加,毛利率有所下降。其中,2017年东莞富智达电子连接器产品实现销售收入9,556.49万元,占当期消费类电子连接器及组件产品收入的25.64%,毛利率为20.04%,较上年有所下降。

2018年,公司该类产品的毛利率由2017年的25.04%下降至24.32%,主要原因为:由于公司没有导线生产部门及设备,为满足富士康等客户新增的Type-C数据线产品需求,公司将导线采购和组装交于其他供应商代工生产,从而拉低了公司毛利率水平。其中,2018年公司对富士康等客户新增Type-C数据线等连接器产品销售收入4,650.14万元,占当期消费类电子连接器及组件产品收入的9.39%,但其毛利率仅为7.18%。

国产连接器产业快速发展:逐渐步入高端市场

数据显示,随着近20年全球连接器制造中心不断地向中国转移,国内连接器市场规模也取得快速发展。根据Bishop&Associates数据,中国连接器市场规模从2009年的67.7亿美元增长至2017年的190.82亿美元,年均复合增长率为13.83%,增幅远高于全球连接器市场增速。从地区市场规模占比情况看,中国已超过欧洲、北美地区成为全球最大的连接器市场,市场规模占比也从2009年的19.69%提升至2017年的31.74%。

由于连接器产品下游应用领域广,市场需求大,近年来全球连接器制造企业巨头凭借早期形成的技术和产品优势,陆续在中国设立生产基地,参与国内竞争;同时,国内企业凭借多年连接器制造经验和技术的积累,并依托国内庞大的消费市场,也涌现出一批规模较大的连接器企业,参与到全球竞争。因而,连接器市场处于一种充分竞争的局面。呈现以下几个特点:

行业竞争充分、市场化程度高:因连接器产品下游应用领域广,市场需求大,近年来,国际连接器巨头陆续在国内设立生产基地,开发中国市场;国内连接器行业经过多年的发展,也诞生一批规模较大的连接器企业,从而形成了充分竞争的市场格局。

市场集中度高、产品竞争分化:随着连接器下游应用市场集中度的不断提升,国际连接器巨头凭借先发优势在高端产品市场占有较高的份额;近些年随着全球连接器制造向中国的转移,以及连接器国产化趋势的不断增强,国内连接器领先制造企业也逐步从中低端产品往高端产品延伸,参与到高端市场的竞争。

产品不断创新、后发优势可期:连接器产品的应用非常广泛,各个行业的技术和产品升级都会给连接器市场带来新的上升空间。消费类电子领域,由于下游电子产品更新换代快,新技术应用多,为配套供应的零组件企业提供了更多的机会。在新能源汽车领域发展迅速,给快速跟进的连接器制造企业提供了新机会。

海外连接器厂商主要企业以泰科(Tyco)、安费诺(Amphenol)、鸿腾精密、矢崎(Yazaki)等为代表的境外主要连接器制造企业引领着连接器产业的技术潮流,这些企业凭借技术和规模优势在高端连接器市场占有较高市场份额,特别是在解决高速度、高可靠性、串扰和噪声等问题的通讯、航天、军工应用领域具有明显优势,而该领域的连接器产品利润水平也较高。

泰科成立于1941年,产品主要应用于汽车、工业、通信领域。已在中国上海、苏州、东莞等地设立分支机构。2018财年(2017.9.30~2018.9.28)实现营业收入962.26亿元,净利润176.45亿元。

安费诺成立于1932年,主要从事连接器、电缆产品的制造。已在中国广州、深圳、厦门等地设立分支机构。2018年度,实现营业收入562.92亿元,净利润82.70亿元。

鸿腾精密成立于2013年,是富士康旗下专注于互联解决方案及相关产品设计、开发和生产的公司。2017年实现营业收入222.85亿元,净利润11.79亿元。Yazaki成立于1929年,主要生产汽车线束、仪表等,已在中国上海、武汉、广州等地设立分支机构。

目前,国内上市的连接器制造企业主要有立讯精密、中航光电、意华股份和徕木股份、点连接上等。立讯精密成立于2004年,公司主要生产经营连接线、连接器、马达、无线充电、天线、声学和电子模块等产品,产品广泛应用于消费类电子、汽车及医疗等领域。

中航光电成立于2002年,专业从事中高端光、电、流体连接器及相关设备的研发、生产、销售与服务,产品广泛应用于航空、航天与防务领域,以及新能源汽车、轨道交通、消费类电子、工业等民用高端制造领域。

意华股份成立于1995年,专注于以通讯为主的连接器及其组件产品研发、生产和销售的企业,主要包括应用于数据通信领域的RJ系列连接器产品和SFP、SFP+系列高速连接器产品,应用于消费电子领域的USB、HDMI系列连接器产品,汽车连接器等其他连接器及组件产品。

徕木股份成立于2003年,从事以连接器和屏蔽罩为主的精密电子元件研发、生产和销售的企业。按照应用领域的不同,公司产品可分为汽车精密连接器及配件、组件,汽车精密屏蔽罩及结构件,手机精密连接器,手机精密屏蔽罩及结构件。

简而言之,全球连接器作为一个市场规模高达600多亿美元的市场,但是主要为海外企业所占领。且整个连接器市场可以划分为三个梯队:第一梯队是以泰科电子(TE Connectivity)、安费诺(Amphenol)、莫仕(Molex)为代表的欧美厂商,其技术水平较高,产品性能优越,主要从事工业、服务器、汽车等市场,尤其是在目前火热的汽车市场更是如此,而该市场的利润率相对也要高很多!

第二梯队则是以矢崎(Yazaki)、日本压着端子(JST)、广濑电机(Hirose)等为代表的日本企业和以鸿海精密为代表的台资企业,其连接器产品在电脑及外设等个别应用领域的市场优势较为明显。

而第三梯队则是以立讯精密、得润电子、电连技术为代表的研发技术水平、产销规模等方面居于国内领先的少数自主品牌厂商,其连接器产品在智能手机、平板电脑、家用电器等细分下游产品的应用领域占据一定竞争优势。而在消费类电子市场,国内连接器厂商的主要竞争对手是村田、广濑电机以及第一精工等日本厂商,这三家公司研发水平交高,且资产规模大。

尽管目前连接器行业国内依然处于爬坡阶段,但是据了解,目前微型连接器已经进入壁垒阶段,下游智能手机等行业更新换代速度快,以智能手机用微型电连接器为例,近年来随着移动互联网应用的不断演进,智能手机正向着轻薄化、多功能化、高性能化的方向发展,对微型电连接器的性能和质量要求越来越高。

同时,随着市场竞争逐渐激烈,智能手机更新换代速度加快,智能手机厂商对微型电连接器的价格、供货速度的要求也逐步提升。微型电连接器从开发到批量生产需要经过产品开发设计、模具开发、规模化生产、产品技术指标测试等环节,这些环节技术水平的高低直接影响微型电连接器产品的性能和质量。

而微型电连接器供应商的技术水平和研发经验还直接影响新的微型电连接器产品的开发周期、开发成本,因此影响产品的供货速度和最终成本。因此,微型电连接器企业的技术领先程度,特别是研发人员实力、检测手段直接影响着产品质量和供应速度。

此外近年来,下游领先的智能移动设备厂商为了保证产品线的质量稳定、快速出货,对元器件供应商掌握核心技术的多寡、自主开发能力的强弱要求越来越高,因此微型电连接器的技术壁垒正在快速提高。

整体而言,近几年,电子连接器行业竞争较为激烈。一方面是由于受到国家产业政策大力扶持,生产企业实施规模化发展策略,行业生产能力迅速增加;另一方面连接器行业分布过于分散,存在大量小规模生产企业,生产产品质量不高。可以很明显的看出,国产连接器厂商正在加速迈向高端市场!

另一方面,在激烈的市场竞争中,电子连接器行业逐步走向规范、市场趋于成熟。不能适应市场快速变化的很多中小企业陆续减产、停产,大企业依靠规模化的成本优势及产品品质,逐步占领中小企业市场份额,行业集中度日趋提高。在行业日趋规范、市场日趋成熟的情况下,产业整合趋势不可避免,这为大企业发展壮大提供良好的机遇。