不出意料,ODM巨头闻泰科技在巨资收购安世半导体过程中终于引入了新玩家,意外的是,对象竟然是格力电器,当然,似乎同样也在意料之中,格力一直想大力发展半导体芯片领域,当前终于找到了合适的标的。整体看来,双方似乎如三国某故事一般!

闻泰收购世半导体,引入格力电器30亿资金,后者将持股9.91%

原本以为,闻泰科技在收购安世半导体引入格力电器,格力电器将持安世半导体股份,事实上是,格力电器将持有闻泰科技股份,这对于闻泰科技而言,不仅仅是引入资金的问题,同时不排除也是引入了一个未来的大客户!

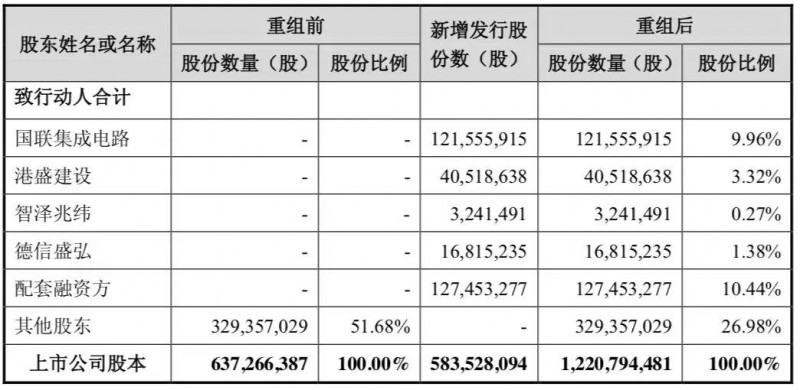

11月30日晚间,据闻泰科技发布公告:为了并购保障方案的可行性以及公司的长远发展,公司在本次交易拟引入了格力电器、港荣集团、智泽兆纬等投资人参与本次交易,本次交易完成后,上述投资者将成为上市公司的重要股东,有利于上市公司优化股权结构。

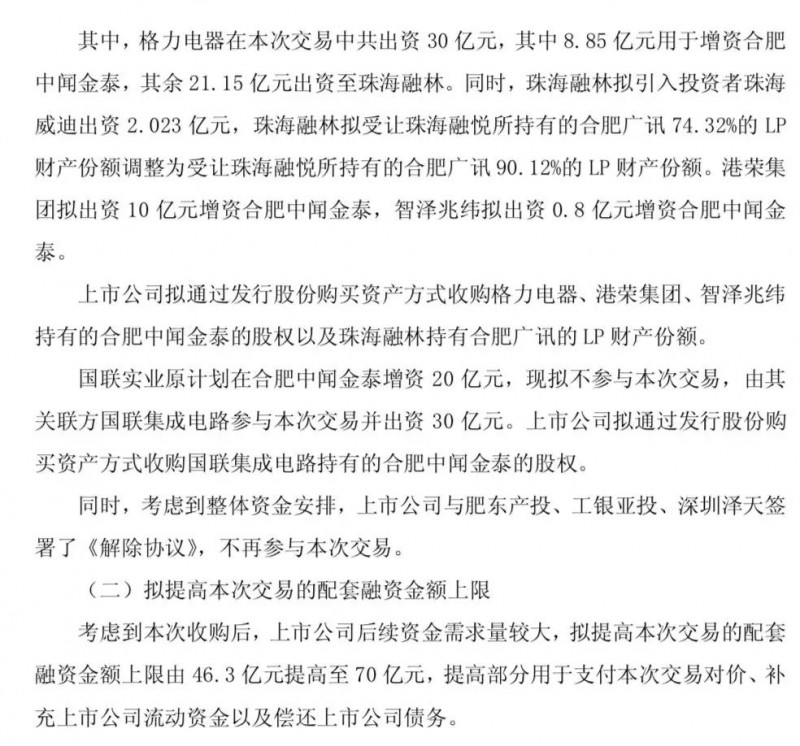

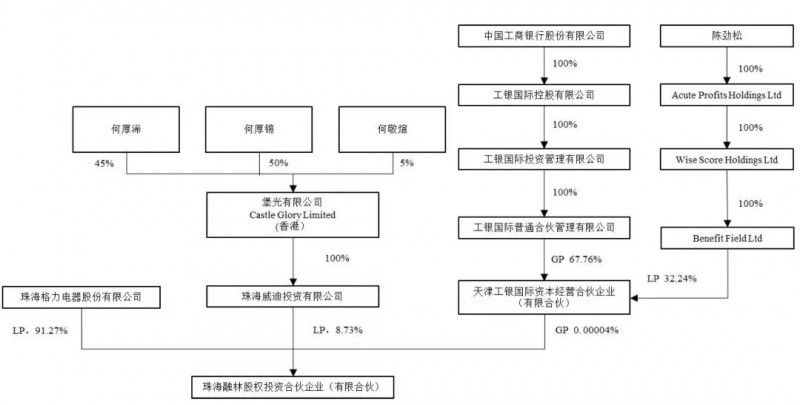

其中,格力电器在本次交易中共出资30亿元,其中8.85亿元用于增资合肥中闻金泰,其余21.15亿元出资至珠海融林,完成后格力电器将持有闻泰科技2.94%股份。同时,珠海融林拟引入投资者珠海威迪出资2.023亿元,珠海融林拟受让珠海融悦所持有的合肥广讯74.32%的LP财产份额调整为受让珠海融悦所持有的合肥广讯90.12%的LP财产份额。港荣集团拟出资10亿元增资合肥中闻金泰,智泽兆纬拟出资0.8亿元增资合肥中闻金泰。格力电器及其一致行动人总共将持股10.51%,其中格力电器将持股闻泰科技9.91%。

上市公司拟通过发行股份购买资产方式收购格力电器、港荣集团、智泽兆纬持有的合肥中闻金泰的股权以及珠海融林持有合肥广讯的LP财产份额。国联实业原计划在合肥中闻金泰增资20亿元,现拟不参与本次交易,由其关联方国联集成电路参与本次交易并出资30亿元。上市公司拟通过发行股份购买资产方式收购国联集成电路持有的合肥中闻金泰的股权。

此外,考虑到本次收购后,上市公司后续资金需求量较大,拟提高本次交易的配套融资金额上限由46.3亿元提高至70亿元,提高部分用于支付本次交易对价、补充上市公司流动资金及偿还上市公司债务。

格力电器也发布公告表示,公司拟向合肥中闻金泰有限责任公司(以下简称“合肥中闻金泰”)、珠海融林股权投资合伙企业(有限合伙)(以下简称“珠海融林”)合计增资30亿元人民币,资金用于合肥中闻金泰以及珠海融林受让安世集团的上层股权及财产份额。(其中向合肥中闻金泰增资8.85亿元用于合肥中闻金泰受让合肥芯屏产业投资基金(有限合伙)(以下简称“合肥芯屏”)所持有的合肥广芯半导体产业中心(有限合伙)(以下简称“合肥广芯”)的LP财产份额,增资21.15亿元用于珠海融林受让珠海融悦股权投资合伙企业(有限合伙)(以下简称“珠海融悦”)所持有的合肥广讯半导体产业投资中心(有限合伙)(以下简称“合肥广讯”)所持有的LP财产份额)。

同时,格力电器将通过上述投资参与闻泰科技股份有限公司(股票代码:600745,股票简称:闻泰科技)收购Nexperia Holding B.V(以下简称“安世集团”)项目,该收购项目完成后闻泰科技将实现对安世集团的控制,格力电器将成为闻泰科技的重要股东。

而我们都知道,格力电器想进军半导体芯片领域已不是两三天,早在今年8月份,董明珠就曾高调宣布,格力电器未来三年内将在半导体芯片领域投资500亿元!通过此次介入闻泰科技收购安世半导体,也的确让我们看到了格力电器从事半导体芯片的决心,并且,这对于格力电器进军半导体而言,是成功的一步!

闻泰科技收购安世半导体后:将划分三大业务板块

早在10月24日,闻泰科技发布预案,计划通过发行股份及支付现金的方式收购安世集团所有GP和LP份额,交易完成后,闻泰科技将间接持有安世集团的控制权,根据公告,目标公司安世集团估值高达347亿元。

根据安世集团的股权结构,境内基金持有合肥裕芯100%的股权,合肥裕芯和境外基金持有裕成控股100%的股份,裕成控股持有安世集团100%的股份,安世集团持有安世半导体100%的股份。

按照预案,此次收购拟境内和境外同时进行。在境内,闻泰科技拟通过发行股份及支付现金的方式分别收购合肥裕芯的12名股东(即12个境内基金)之上层出资人的有关权益份额。其中,包括12个境内基金中建广资产、合肥建广作为GP拥有的全部财产份额和相关权益,以及参与本次交易的7个境内基金之LP(或上层实际出资人)拥有的全部财产份额。

在境外,闻泰科技境外关联方拟通过支付现金的方式收购境外基金中智路资本作为GP拥有的全部财产份额和相关权益。就境外基金的LP份额,在上市公司取得对安世集团的控制权后,上市公司境外关联方拟通过支付现金的方式收购或回购境外基金之LP拥有的全部财产份额。

闻泰科技方面表示,上市公司在收购合肥广芯LP财产份额中拟出资金额为67.05亿元,本次交易拟支付对价为184.49亿元,合计对价251.54亿元,对应合肥裕芯的权益比例合计约为69.20%(穿透计算后),考虑境外JW持有裕成控股的权益份额,对应取得裕成控股的权益合计比例约为75.86%(穿透计算后)。

公开资料显示,安世集团是全球领先的半导体标淮器件供应商,从细分市场的全球排名看,安世半导体二极管和晶体管排名第一,逻辑器件排名第二(仅次于TI),ESD保护器件排名第二,小信号MOSFET排名第二,汽车功率MOSFET排名第二(仅次于Infineon)。

公司的核心下游客户为汽车产业,同时覆盖移动和可穿戴设备、工业、通信基础设施、消费电子和计算机等多个领域,均为全球领先的制造商和服务商。根据安世集团最近两年的模拟财务报表,2016年、2017年分别实现营业毛利润27.00亿元、29.07亿元,毛利润随着收入的增长而增加;同期毛利率分别为34.89%及30.78%。

有分析认为,安世半导体融合设计、制造、封测于一体,属于典型的垂直整合半导体公司(IDM),盈利能力强,也是中国目前唯一拥有完整芯片设计、晶圆制造、封装测试的大型IDM企业,有1万多种热销产品,2万多个客户,包括汽车、通信、消费等领域耳熟能详的国际知名企业,未来在移动通信、智能汽车、物联网等领域都有强劲的增长潜力,发展空间可期。

而闻泰科技处于产业链中游,为全球主流电子品牌客户提供智能硬件的研发设计和智能制造服务,上游主要供应商包括半导体在内的电子元器件供应商,下游客户包括华为、小米、联想、MOTOROLA、魅族、中国移动、华硕等知名厂商。

如此一来,闻泰科技与安世集团分别处于产业链上下游,在客户、技术和产品等多方面具有协同效应,通过本次交易上市公司将取得安世集团的控制权,一方面,双方在整合过程中可以实现资源的互相嫁接,加速安世集团在中国市场业务的开展和落地,通过上市公司的资源进一步拓展其在消费电子领域的市场;另一方面,上市公司将向产业链上游延伸,打通产业链核心环节,实现主要元器件的自主可控,有助于上市公司构建全产业链生态平台规划的快速落地。

整体看来,闻泰科技的业务涵盖智能终端、汽车电子、PC、服务器、IoT等领域,而安世半导体主要面向消费电子、汽车电子、通讯等领域,双方的业务领域高度契合,且安世半导体多年前就是闻泰科技的上游供应商,安世的半导体器件可广泛应用在闻泰科技的各类产品当中,双方保持着密切而深入的合作关系,有相当深厚的相互信任基础。

也有观点表示,闻泰科技的主要客户为国际知名电子品牌厂商,其产品包括智能手机、IoT、笔记本电脑等,安世半导体所生产的电子产品核心元器件虽然广泛应用于上述消费电子及计算机产品当中,但是40%客户和市场在欧美,40%以上的营收来自于汽车功率半导体,熟悉全球市场的闻泰科技可将安世半导体的产品大量引入到全球知名的手机、平板电脑、笔记本电脑、智能硬件等品牌客户当中,帮助安世在消费电子、IoT、笔记本电脑市场领域扩大市场份额。而闻泰科技虽然在汽车电子领域有一些国内客户,但在国际市场有一些欠缺,整合安世半导体之后将有机会借助安世的渠道进入欧美日韩市场,打开广阔的全球汽车电子市场。

此外,从产业协同上来看,安世半导体在逻辑芯片、分立器件和功率半导体等上游核心元器件方面全球领先,闻泰科技在下游智能终端的系统设计方面具有全球领先技术。两者产品和技术上的融合在5G时代具有巨大的发展潜力!闻泰科技基于自身技术及对下游智能终端、汽车等应用领域的深刻理解,可以与安世芯片级封装技术上深度融合,开发4G/5G、IoT模组产品,实现产品价值的最大化。

相较之下,国内半导体厂商在上述产品领域还存在较大差距,本次交易完成后,上市公司将会取得目标公司的控制权,彻底弥补国内企业在上述产品领域的短板。半导体产业技术壁垒高,核心环节被外资主导,在欧美等国日趋严厉的交易审查甚至收购排斥的背景下,国内企业通过并购国外优质半导体公司实现赶超难以再现,国内企业成功收购安世集团显得极为珍贵。通过本次交易,上市公司将间接取得安世集团的控制权,上市公司的产业化背景能够有力推进安世集团的产业发展。

整体看来,随着5G进入商用阶段,工业互联及智能汽车时代已经来临,未来闻泰科技基于安世产品开发的模组产品,在智能汽车、智能硬件及智慧城市等应用领域具有巨大的发展潜力。配合闻泰科技的软件、服务器、驱动程序、云服务能力,可在万物互联时代提供完整的系统解决方案。

而通过本次交易,闻泰科技将取得安世集团的控制权,鉴于闻泰科技与安世集团处于产业链上下游,在客户、技术和产品等多方面具有协同效应,双方在整合过程中可以实现资源的互相转换,加速安世集团在中国市场业务的开展和落地,通过闻泰科技的资源进一步拓展其在消费电子领域的市场。在未来,闻泰科技的业务也不仅仅局限于智能终端ODM业务,届时将形成三大业务群体!

简而言之,此次闻泰通过格力电器等多方引入新的投资者,一切都在意料之中,当然,这也就意味着闻泰科技距离完成收购安世半导体又近了一步,而格力电器也距离她的半导体芯片梦更近了一步!