前言

为了市场能更直观了解手机市场的竞争现状,旭日大数据从2017年开始推出月度畅销机型排行榜数据,从4月份开始,更是把畅销机型排行榜进一步拆分为高端市场、中端市场和低端市场畅销机型排行榜。通过不同价位段的畅销机型出货量数据,可以一目了然地看到现在国内手机市场品牌之间的市场地位情况。畅销机型排行榜自发布以来,受到了来自品牌、ODM和手机产业链企业的极大关注,而根据旭日大数据的调研团队反馈,ODM厂商看了畅销机型排行榜之后,很多企业老板睡不着觉了,这是为何?现在我们先从手机品牌方面看看排行榜中呈现了一种怎样的现象。

本文链接:http://www.shoujibao.cn/news/show-htm-itemid-22003.html

手机市场竞争加剧,集中度持续上升,大部分的出货量集中到了少数的具有产品、渠道、营销、供应链资源和资本优势的大品牌上,大部分中小品牌都处于劣势状态。很多ODM企业看了畅销机型排行榜后表示,看到这个数据,感觉背脊梁一阵发凉,市场集中度加速比想象的还要快。

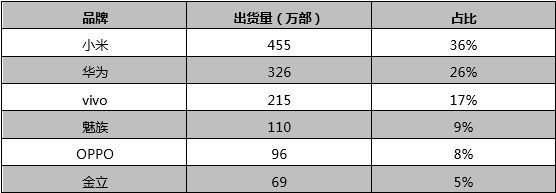

从低、中、高三个排行榜来看,国内能上榜的品牌仅有华为、OPPO、vivo、小米、魅族和金立。首先,我们先来看看低端市场智能手机出货量排行榜,上榜的机型品牌包括小米、华为、vivo、魅族、OPPO、金立。

小米的红米系列可谓称霸低端手机市场,上榜机型达到4款,并且都集中于前7名,在top15的机型中,红米的机型占比达到36%。而华为的荣耀系列上榜机型达到2款,包揽了榜单的前两名,占比达到26%。而vivo上榜机型有4款,但位列皆在第8名之后,占比为17%。低端智能机市场的品牌集中度相当惊人,小米、华为、vivo的机型占比合计已经达到78%。

图表 1 4月低端畅销机型TOP15所属品牌占比

注:占比=TOP15品牌合计出货量/TOP15机型出货总量

数据来源:旭日大数据

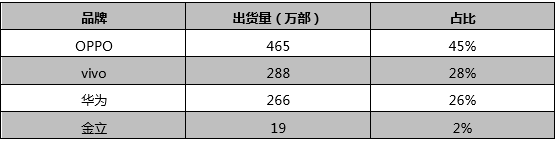

从中端畅销机型排行榜看,同样是TOP15的机型,上榜的机型就仅剩下OPPO、vivo、华为、金立4个品牌,并且品牌占比份额更为集中。排名第一的OPPO上榜机型达到5款,占比达到45%;vivo上榜机型则为4款,占比为28%;华为有5款机型上榜,占比为26%。中端市场排行榜的前三品牌占比高达98%,光是OPPO已经占据中端畅销机型近一半的量,与第二名的vivo差距明显拉大不少,中端智能机市场可谓高度集中。

图表 2 4月中端畅销机型TOP15所属品牌占比

注:占比=TOP15品牌合计出货量/TOP15机型出货总量

数据来源:旭日大数据

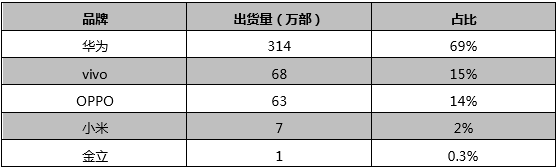

由于国内高端智能机机型较少,因此高端市场智能手机出货量排行榜仅统计了前十名机型。入榜的品牌只有华为、vivo、OPPO、小米和金立,虽然入榜的品牌达到5个,但其品牌集中度甚至高于中低端智能机市场,华为的机型占了高端畅销机型TOP10的一半,是国内高端机型的生产大户,华为品牌的畅销机型出货量占据TOP10的近7成市场。而vivo和OPPO上榜的机型分别只有2款和1款,分别占据15%和14%。

图表 3 4月高端畅销机型TOP10所属品牌占比

数据来源:旭日大数据

从上面的几组数据综合可以看出,从低、中、高端智能机市场看,皆呈现一种向前五品牌甚至前三品牌集中的态势,并且随着手机档次的提升,集中化程度不断加剧。原本小品牌厂商主要游离在低价位市场,但随着品牌市场集中度的加剧,小品牌低价手机市场的生存空间也越来越低,将面临淘汰出局的危机。

2016年,手机终端一方面受到关键零部件价格持续上升给手机成本造成压力;另一方面,人民币贬值同样给手机行业带来冲击,而集成电路等相关手机零部件产品主要依赖海外进口,同样增加了手机厂商的采购成本。另外,由于在生产规模上小品牌厂商远远不及苹果、三星、华为等大品牌,在供应链管理上也不具备优势, 每当零部件缺货的时期难免遭遇供货中断的风险。

种种原因促使手机品牌厂商难以为继,手机品牌市场两极化程度进一步加剧。而手机品牌集中度加强直接影响着ODM厂商,目前全国前几名的ODM厂商主要凭借给华为、小米、联想、魅族、TCL等重点品牌供应低端智能机方案,重点品牌稳定并且大量的需求给大型ODM厂商提供了数量上的保证。而小型ODM厂商在供应链管理上不及大型ODM厂商,客户为小手机品牌厂商为主,客户群体较为分散且不稳定,容易随中小品牌厂商一起面临着被淘汰的风险。

相比中高端智能机市场,低端智能机市场应该是ODM厂商最为关心的领域。业内众所周知,大部分手机品牌厂商基于产品质量和成本控制的考量,基本遵循中高端机型自行研发,低端机型委外设计的原则。

从旭日大数据发布的4月低端市场智能手机出货量排行榜来看,TOP15中入榜品牌包括华为、小米、魅族、vivo、OPPO、金立。而目前OPPO、vivo和金立的手机ODM业务不对外,ODM企业只能在华为、小米和魅族这三家大企业去抢单,僧多肉少,订单只能落在几家大中型ODM厂商手上,其它ODM厂商只能在中小品牌市场中展开厮杀。

上述数据由旭日伟业大数据中心(简称旭日大数据)提供,最终解释权归旭日大数据所有,如需转载,亦请载明出处。如有疑问可发邮件至research@shoujibao.cn

除此之外,消费者对智能手机的要求逐渐提高,消费欲望也逐渐往高价位智能机转变。这也对ODM厂商造成一定的冲击。

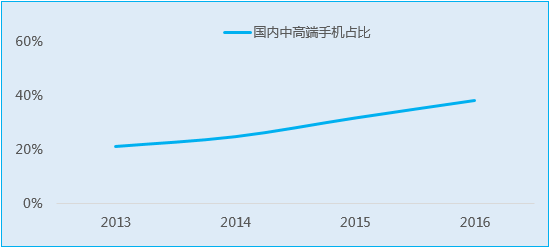

从近几年情况看,国内手机市场的机型逐渐趋于中高端机型,2016年,国内市场的中高端智能手机占据接近4成的市场,并且未来有继续往中高端智能机市场集中的趋势。近几年,中国市场已经完成了智能机的全面普及,未来几年甚至从低端智能机市场为主导逐渐趋向于中高端手机市场。

图表 1 2013-2016年国内中高端机型出货量占比

数据来源:旭日大数据(国产品牌包含全球智能机出货量超过30W的中国大陆品牌以及中国台湾地区品牌HTC、ASUS、ACER,中高端机指价格在2000元以上的智能机,下同)

那么中高端手机的兴起,正意味着品牌厂商自行研发生产的比例正在逐渐加大。即便品牌厂商产能不足把生产外包给其它ODM厂商,ODM厂商也仅获得利润薄弱的生产组装业务。

反观海外市场,相对于中国智能机市场的饱和,海外的印度、中东、非洲等地区的智能手机市场仍有较大的市场空间,并且明显的人口红利让众多厂商纷纷投入这片市场。2016年,印度地区的智能机占比仍不到一半,而中东及非洲地区的智能手机占比也仅刚过半。未来几年内,该片区域将会掀起一股换机潮,而低端智能机将率先被大规模使用。

再者,目前除了苹果、三星、LG等海外一线品牌外,大部分的海外当地品牌都选择委托ODM厂商代为设计以及生产,这也是众多ODM厂商放弃竞争激烈的国内市场而选择出海的原因,海外低端智能机市场的开拓给国内手机ODM厂商带来了无限商机。

上述数据由旭日伟业大数据中心(简称旭日大数据)提供,最终解释权归旭日大数据所有,如需转载,亦请载明出处。如有疑问可发邮件至research@shoujibao.cn。