经旭日大数据中心整理与研究手机产业链摄像头部分本土上市公司自2006年至2017年的利润变动数据,作此摄像头产业链上市公司利润分析报告,从行业利润占比、利润率变动、公司个体、投资等方面进行分析。向读者展现手机产业链摄像头部分上市公司的利润情况,并在此基础上对手机摄像头部分的利润趋势及发展前景做出了科学的预测,最后对手机产业链摄像头标的公司投资潜力进行了分析。

基本观点:

一、行业基本面概述

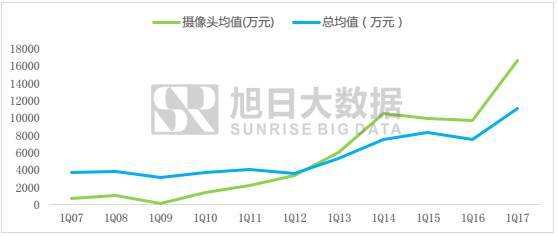

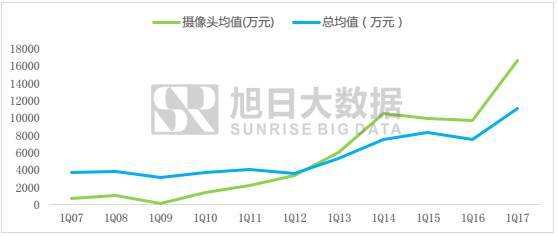

我们在上一期手机产业链利润分析报告(手机产业上市企业利润诠释之系列一:机遇与危机并存)中提到,在手机产业链中摄像头是不错的投资板块,根据旭日大数据中心数据显示,目前国内摄像头上市公司一共12家,该部分上市公司利润均值从07年的723.45万元增长到2017年的16676.34万元,年均增长230%;是整个手机产业链之中为数不多的利润水平高于整体利润均值水平的部分;并且在2012年之后摄像头的利润增长与整体的上市公司利润水平呈逐渐拉升的趋势,这也预示着未来摄像头利润将持续高于手机产业链上市公司整体水平,并以大于手机产业上市公司整体利润水平的增长速度快速增长。

图表1:2007Q1-2017Q1摄像头利润趋势图

数据来源:上市公司季报 旭日大数据整理

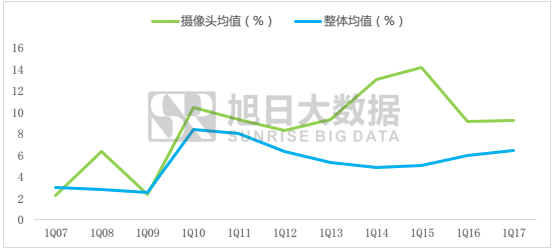

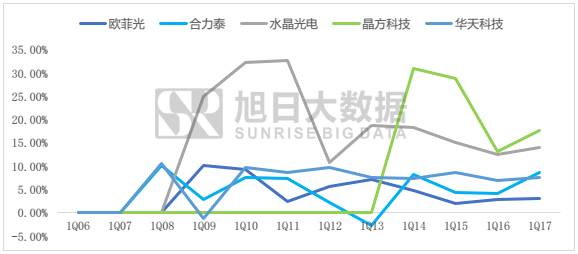

从2007年至2017年利润率变动的方面来看,摄像头部分上市公司的利润率基本一直都高于手机产业链整体上市公司的利润率水平;除2008年受全球金融危机的影响,利润率急剧下降到跟整体利润率重叠外,整个区间摄像头上市公司的利润率都高于手机整体上市企业的利润率均值水平,尤其在2015年摄像头部分的利润率曾一度创历史新高达14%,但是至2016年之后摄像头利润率与手机产业链上市公司整体的利润率水平开始趋于平行,保持在两个百分点的利润率差。

图表2:2007Q1—2017Q1摄像头利润率趋势图

数据来源:上市公司季报 旭日大数据整理

二、产能释放效应明显,利润预期持续保持快速增长

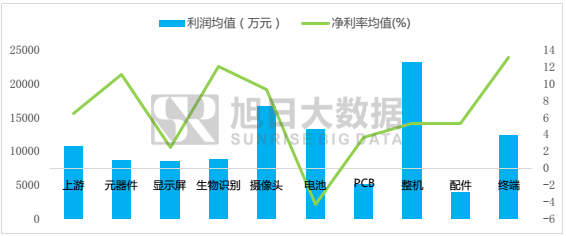

根据旭日大数据中心数据显示,2017年手机摄像头部分上市企业的利润均值为16676.34万元,占手机整个产业链上市企业利润的15%,是除整机外利润最高的部分。利润率紧排在终端、电子元器件、生物识别等高端科技之后,但该几部分绝对利润均在摄像头之后,说明其在量上还有一些限制。绝对利润上摄像头部分仅排在整机之后,但是整机没有摄像头较高的利润率。因此摄像头在相对于其他高技术含量的部分有量上的优势(产能效应明显),相对于整机绝对利润大的部分摄像头部分有利润率上的优势,这正是我们看好摄像头部分的原因。

图表3 2017年1Q手机产业链利润情况分布表

数据来源:上市公司季报、旭日大数据整理

三、为何摄像头持续高于整个产业的利润水平

摄像头何以能长期保持高于整个行业的平均利润水平,我们上边说了摄像头部分相对于整机等绝对利润大的部分最大的优势在于其较高的利润率,因为虽然摄像头部分没有主控芯片或者生物识别那么高的科技含量,但是摄像头领域依然有很多壁垒,而这些壁垒是保证其长期高于整体利润均值的主要原因。

1 、技术及工艺壁垒

手机摄像模组的生产工艺复杂,综合了光学、物理学、化学、材料学、精密机械、电子技术和机电等多学科的研究成果,且主流生产技术和工艺在不断的快速更新,对产品的品质要求也日益严格,对生产企业有较高的技术和工艺要求。同时,精细化的生产过程要求企业拥有多年的技术经验积累,不断改善生产工艺,提高产品良率,才能生产出具有市场竞争力的高性价比产品。

2 、人才壁垒

手机摄像模组生产具有精细化等特点,只有工艺技能较高的工人才能胜任复杂的生产加工工序,企业需要相对较长的周期和较高的费用来培养具有熟练操作技术的工人。其次,由于光学元器件技术更新换代较快,为了快速响应市场需求,开发出高品质的新产品,需要大量进行技术更新和质量改进的研发人员。为保证企业高效运行,企业还需要有丰富经验将资源进行整合的管理人才。

3 、资金壁垒

该行业是技术密集加资本密集型行业,新进入企业需要大规模的资金投入。在生产前期,建设高技术规模化生产线动辄需要数千万元,由于下游产业多形成一批国际化大公司,这些公司对市场控制能力较强,往往要求生产厂商提供较长的货款回笼期,因此在生产过程中,对企业流动资金需求量巨大。且在后续的技术更新和产品升级中,同样需要较大规模的研发投入。

4 、规模壁垒

手机摄像模组产品的成本和生产规模有着直接的关系,虽然产品种类较多,但其绝对单价通常较低。通常情况下,只有进行规模化生产,才能有效分摊各项期间费用和其它固定成本,进而产生效益。其次,生产规模越大,对原材料供应商的议价能力也越强,才能降低生产成本。第三,下游主要品牌客户对元器件的需求量一般比较大。为了保证供应和品质稳定,客户为同一元器件一般只会选择几家供应商持续供货。基于这种经营特点,要进入行业的主流市场必须具备一定的生产规模,只有大规模生产能力的企业才能参与主流市场竞争。

5 、客户资源壁垒

由于智能消费电子产品对专利技术和产品质量的要求严格,下游客户通常对供应商的选择较为谨慎,认证周期比较长,客户与企业均采取定制生产的合作模式,定制生产模式的长期稳定性决定了合作双方的专一性和排他性,增强了客户黏性与稳定性。手机摄像模组生产企业必须与下游知名品牌客户建立稳定合作关系,才能获得稳定的优质订单,保证较高的盈利水平。一旦能够进入核心供应商名单并形成稳固供应关系,一般不会轻易改变,形成一定客户壁垒。

四、A股市场摄像头公司情况

随着智能手机的兴起,国内厂商不论是上游零组件领域还是下游品牌厂商都得了巨大的进步;零组件方面,如瑞声科技/歌尔声学等已经在声学领域具备全球领先定位;下游品牌厂商如华为、小米、OPPO等已经成为国内知名品牌,并开始成长为国际知名品牌。国内智能手机产业的快速崛起也为摄像头产业带来产业性的发展机遇。那么A股市场里摄像头部分的上市公司利润表现怎么样呢?

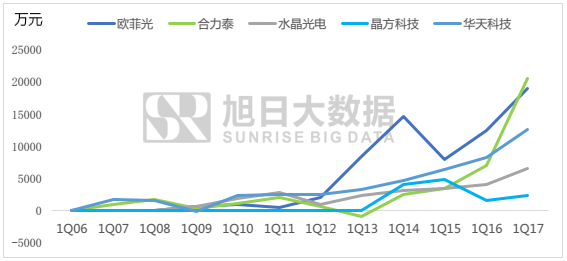

欧菲光(002456)

公司摄像头龙头企业,目前供应共基板和支架式两种双摄像头产品,支架式成为行业最快和最成熟的,良率突破95%。近年来利润增长迅速,利润率虽然有所下降主要是由于公司对外投资扩建产能滩低了利润率,但是公司行业龙头的位置不变,产能释放效应将保障公司利润持续强劲增长。

华天科技(000901)

公司持有昆山西钛63.85%股权。昆山西钛主要从事超大规模集成电路封装,并生产手机、笔记本电脑及车载影像系统等使用的微型摄像头模组和MEMS传感器(光电子器件)。已建成每月2000片左右影像传感器封装产能,实现了最先进TSV技术CSP封装方式产业化。同时公司的利润增长较为平稳,利润率波动也不是很大,是一支比较稳定的投资标的。

图表4:2006Q1—2017Q1相关A股公司利润趋势图

数据来源:上市公司季报 旭日大数据整理

合力泰(002217)

公司作为一家拥有触控显示、摄像头、指纹识别模组、FPC、盖板玻璃综合配套能力的一站式服务商,在即将爆发的全面屏潮流下,反应迅速,争抢先机。当前的合力泰,经过几番整合,当前的合力泰已经朝着“综合供应链企业”的方向进军。产业集中创跨周期红利,创新升级孕新成长契机.各项业务进入全面快速发展周期,业绩未来3年高速成长。

晶方科技(603005)

公司是全球第二大WLCSP封测服务商:公司主营业务为集成电路的封装测试业务,主要为影像传感芯片、环境光感应芯片、微机电系统(MEMS)、发光电子器件(LED)等提供晶圆级芯片尺寸封装(WLCSP)及测试服务。公司在经历了2015-16年低谷之后迎来行业新变化,指纹识别前置化与双摄爆发将为公司带来新增订单,从公司的利润率增长情况我们可以得到验证。

图表5:2006Q1—2017Q1相关A股利润率趋势图

数据来源:上市公司季报 旭日大数据整理

水晶光电(002273)

公司属于光学光电子行业,并位于光学光电子产业链上游,主要从事光学光电子元器件研发、生产和销售,主导产品光学低通滤波器和红外截止滤光片是数码相机、可拍照手机摄像头及其它数字摄像头镜头系统的核心部件。公司利润率一直处于高位,虽近期的利润率有所下滑,但公司的利润持续稳步增长,说明公司在量上得到较大的突破,预期公司利润会持续稳步增长。

上述数据由旭日伟业大数据中心(简称旭日大数据)提供,最终解释权归旭日大数据所有,如需转载,亦请载明出处。如有疑问可发邮件至research@shoujibao.cn。