一、企业简介

韦尔股份是国内较为优秀的兼具半导体分销和设计能力的上市公司,收购豪威科技后成为国内领先的图像传感器芯片绝对龙头。公司成立于2007年,以分销业务起家,2019年在中国本土电子元器件分销商中排名第五(按整体营收排名),公司在北京、上海、武汉、香港等地均具备分销渠道,产品端+渠道端双轮驱动,未来有望成为中国的“德州仪器”。

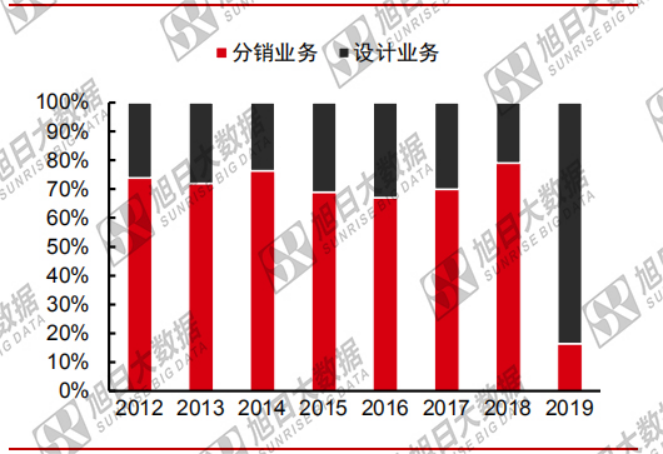

主营业务构成:2019年开始80%营收来自半导体设计,剩余就是半导体分销业务贡献,未来战略重心半导体设计业务。

图/旭日大数据

二、行业的空间及发展趋势

1、行业空间:2019年完成收购合并豪威科技、思比科后,图像传感器芯片成为公司核心收入及利润来源。2019年该业务收入占比67%,毛利占比73%,合并报表显示净利润为7亿(子公司口径豪威科技/思比科分别实现净利润10.8亿/0.5亿元)。其他业务方面,2019年韦尔原有分销业务实现收入32亿元,占比22%;模拟器件业务(如TVS、电源IC、MOSFET、射频芯片等)实现收入9.5亿元,占比6%。因为分销业务与半导体景气周期有关,存在一定的波动性,行业空间不做预测,另外模拟器件业务收入占比较少这里同样不做预测。重点看图像传感器行业2019年全球图像传感器芯片184亿美元市场,预计2019-2024年CAGR达7.2%,2024年市场规模有望达到260亿美金,距离行业天花板有一定的空间。

2、行业发展趋势:韦尔股份图像传感器下游应用领域主要集中在手机、安防、汽车行业。

(1):手机领域:追求高像素以及多功能化,像素数量从200、800万发展为目前的4800万、6400万,并且有进一步向上提升的趋势,驱动图像传感器性能不断提升。

(2):安防领域:需要有视频录制功能,对夜视、红外等要求较高,产品分辨率目前基本在200万像素(1080P),后续有望进一步提升至2K/4K,单价普遍比手机产品更高。

(3)汽车领域:目前对像素要求不高,公司产品基本在200万像素及以下,但追求极致可靠性与稳定性,并且车规级产品验证周期长达2-3年,一旦进入供应链则可以长期稳定供应。汽车产品单价较高,公司200万像素产品售价10美金以上。

三、行业竞争格局

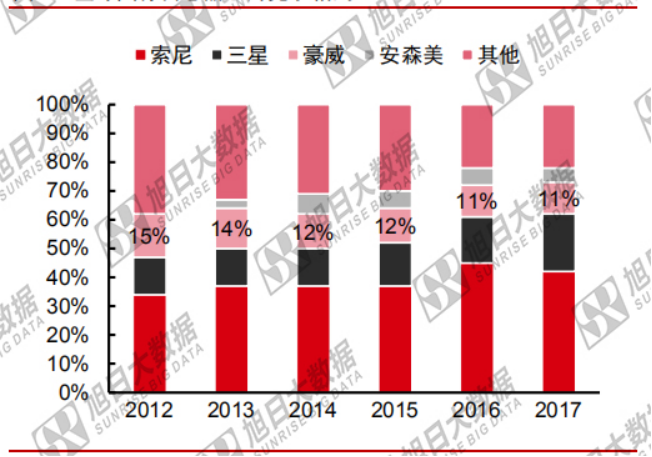

目前全球摄像头图像传感器行业集中度较高,前四玩家市占率达到70%以上,基本进入垄断竞争状态,竞争格局已经非常稳定,小玩家很难在切入该赛道,其中韦尔股份子公司豪威市占率11%,排名全球第三,随着豪威在技术上不断突破,以及图像传感器国产替代进程加速未来豪威市占率有望进一步提升。

图/旭日大数据

四、企业核心竞争力分析

1、技术壁垒高:目前国内大部分玩家集中在低端产品4800万像素以下,支持4800万、6400万像素支撑仅韦尔股份一家,对高端产品技术能力的掌握构成韦尔股份重要护城河。

2、管理团队优秀:韦尔股份主要管理层大部分来自清华大学电子工程专业的科班出身,并且经历海外名校留学,国际知名半导体企业任职,管理层自身行业经验深厚,清华大学庞大的校友资源与管理层的产业资源,对公司未来的战略发展以及技术持续突破构成强有力的支撑。

3、渠道优势强:韦尔股份本身就是做半导体分销起家,在半导体分销行业深根多年,产品销售渠道优势明显,并购豪威后加速图像传感器市场渗透。

4、客户结构完善:手机端已经成功切入华为、小米、OPPO、VIVO主要玩家供应链,安防端:深度绑定海康、大华龙头玩家。汽车端:同样深度绑定宝马、奔驰、本田、丰田、特斯拉、比亚迪等主要玩家,每个细分下游应用领域的龙头厂商都已经是韦尔股份的客户,图像传感器供应链验证周期较长,一般切入后短期难以更换。

五、财务分析

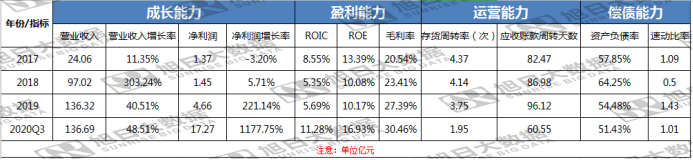

图/旭日大数据

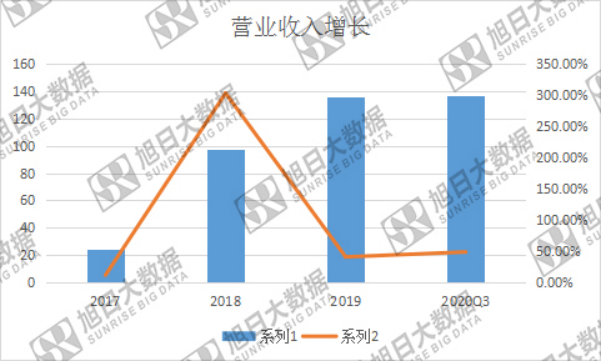

1、成长能力:从上表营收、净利润增速看,18年之后开始进入超高速增长,其背后的原因是2016从美股私有化,业务战略调整影响2016年、2017年业绩,18、19年并购豪威科技、思比科等企业完成并表,从而增厚韦尔业绩,未来随着多摄以及高像素需求扩张会对韦尔的业绩提供有效支撑。

图/旭日大数据

图/旭日大数据

2、盈利能力:ROIC指标看今年有一个质的飞跃,达到了11.28%,前三年一直维持在5%左右,主要原因是韦尔之前一直是以半导体分销业务为主,投入资本回报率、毛利率相对较低,18年之后随着高毛利率的芯片设计业务并表拉伸总体毛利率提升。ROE指标同理。

3、运营能力:存货周转率指标逐年下降其主要原因是韦尔股份更换主营业务带来的,之前主营半导体分销周转较快,后面主营芯片设计以及外包制造拉长存货周期,17年看每年存货周转4.37次,2020Q3已经只有1.95次,明显下降。应收账款周转天数呈现缩短趋势说明对下游话语权增强,企业的竞争力逐步提升,这也和公司主营业务从分销调整至芯片设计有关。

4、偿债能力:偿债能力整体表现平稳,除去18年有小幅波动,其余时间保持良好,没有太大的财务风险。

六、估值分析(相对估值)

这里只采取绝对估值,根据P(股价)=PE(市盈率)*EPS(每股收益)

1、PE倍数:根据各机构一直预测2022年,图像传感器行业行业平均PE估值倍数30.85倍,行业PE中位数30.59倍,我们综合加权给予韦尔股份2022年PE为35倍。

2、EPS:根据机构一直预测2022年为4.92元

根据上述公式韦尔股份P=35*4.92=172元。截至目前韦尔股份收盘价233元》172元,韦尔股份简单从相对估值角度看存在一定的高估。

七、核心驱动力分析

手机端:我们认为在手机图像传感器芯片赛道上,公司成长受益于三大逻辑,分别是(1)行业层面:手机多摄渗透率提升有望带来图像传感器芯片量价齐升;(2)格局层面:图像传感器芯片作为手机端重要零部件,安卓端客户加速渗透,公司份额有望有效提升;(3)公司层面:4800万、6400万像素等中高端产品技术突破,追赶三星和索尼,并得到终端客户认可。

车载端:受益ADAS演进,立足欧美拓展亚太,(1)车载摄像头是ADAS的重要组件,其中图像传感器芯片为核心。(2)未来智能驾驶单车摄像头搭载量提升,带动传感器厂商受益。车载图像传感器芯片价格高于其它两个应用领域,属于量价齐升的逻辑。

安防端:图像传感器芯片是视频监控设备的核心设备,注重夜视、红外等功能。相对于手机的摄像头芯片,安防产品需要24小时运行,有更高的夜视需求,以及持续的视频录制需求。国内政策驱动视频监控高清化,图像传感器芯片公司受益产品像素提升,安防端的核心驱动力来自产品结构升级。