7月9日,港股覆铜板厂商建滔集团及其子公司建滔积层板股价双双暴跌,前者下跌7.21%,后者下跌9.70%,背后的原因在于两者发布年中财报,前者上半年净利润同比下降35%-45%,后者上半年净利润下降30%-40%。至于业绩下降的原因,据起公告表示,主要由于去年同期市场处于供不应求的状况,产品销售单价基数为高,而今年上半年供需缺口收窄,部分产品销售单价下跌。

回顾两者的股价走势,在2018年第一季度,两者的股价达到了历史的最高峰,主要原因在于从2016年开始,覆铜板就被炒作缺货涨价,从2018年第一季度到年底,这段时间两者的股价则不断下跌,直至2019年初开始回升,但自4月起,第二次出现大幅度下降,其中建滔集团下跌幅度达到了30%,建滔积层板下跌了近40%。

自经历上一波涨价潮以后,在短短的两年时间后,覆铜板居然再现缺货涨价潮。7月初,据朋友圈流传出,建滔集团发布涨价通知,而在2016年那波涨价潮中,同样是建滔集团领涨。随后,威利邦电子跟随发布涨价通知!

扛不住业绩股价双双暴跌

建滔再次引领覆铜板涨价

7月9日,据建滔集团发布盈利预警,其在公告中表示,建滔集团预计截至二零一九年六月三十日止六个月的账面纯利及基本纯利将较二零一八年同期分别下跌60%至65%及35%至45%。

建滔集团预计基本纯利的下跌主要由于去年同期市场处于供不应求的状况,产品销售单价基数为高,而今年上半年供需缺口收窄,部分产品销售单价下跌。预计账面纯利下跌的原因主要由于上述供求关系及于去年同期存在的若干非经常性或特殊项目于本期不再存在。

而建滔积层板集团预计截至二零一九年六月三十日止六个月的账面纯利及基本纯利将较二零一八年同期下跌30%至40%。建滔积层板集团预计账面纯利及基本纯利的下跌主要由于去年同期市场处于供不应求的状况,产品销售单价基数为高,而今年上半年供需缺口收窄,部分产品销售单价下跌。

受此盈利预警影响,9日两者股价纷纷暴跌,其中建滔集团下跌7.21%,创两年来最低记录,股价从2017年11月最高峰下跌至19.44元/股,建滔积层板同样股价下跌9.70%至6.24元每股,2018年3月其最高峰超过15元每股!

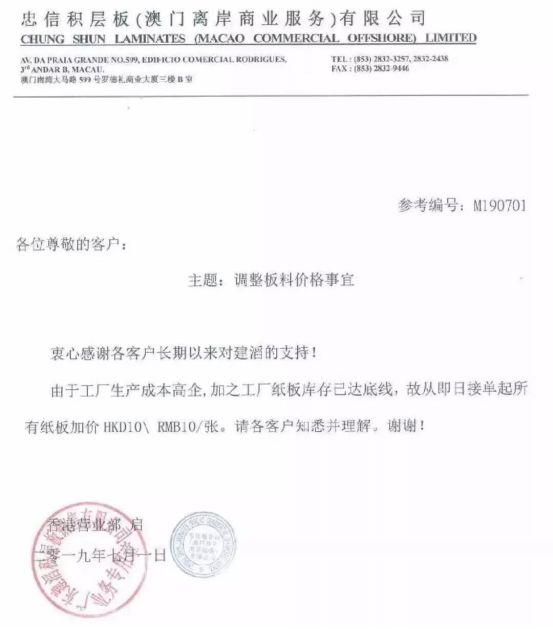

而在此次盈利预警发布的前一周,建滔集团再次引领行业发布涨价通知:通知表示,由于工厂生产成本高企,加之工厂纸板库存已达底线,故从即日(7月1日)接单起所有纸板加价HKD/RMB10每张。

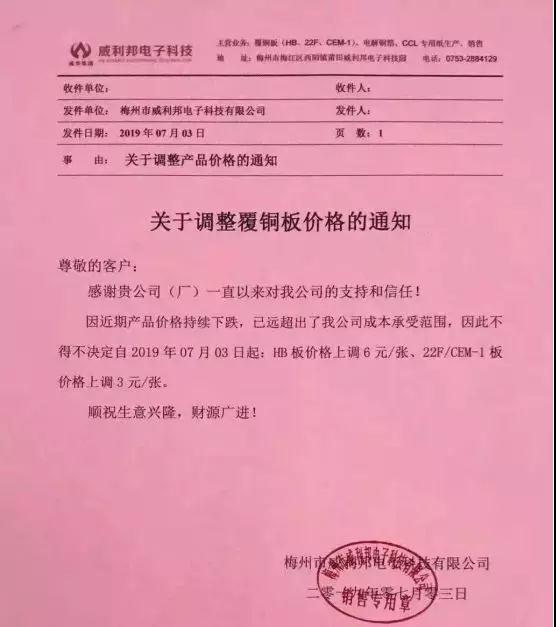

到了7月3日,威利邦电子也发出了调整覆铜板价格的通知,公司决定自2019年7月3日起,对HB板价格上调6元/张,22F/CEM-1板价格上调3元/张。

事实上,早在今年年初,覆铜板就已经开始浮现涨价的趋势,这也是为何建滔积层板在4月份股价还在上涨的重要原因。据了解,3月底,焦作高森建、河南福锐电子、焦作超伟电子、广东百基拉等多家板材企业集体发布涨价通知。多数涨价函表示,由于近期铜箔、铝板等原材料价格上涨,迫于成本压力,公司将对旗下铝基覆铜板等产品在原价格基础上每平方上调2元。

事实上,早在今年1月份,建滔就已经发布涨价通知表示,由于工厂生产成本高企,加之工厂纸板库存已达底线,故从1月2日起对所有纸板加价10元每张。涨价的不只建滔,福建利豪电子科技股份有限公司也在1月2日发出联络函,称因前期板材的价格持续下跌,造成公司经营亏损,为维持公司持续经营,公司将对(DE字/L字)各规格板材价格上调3元每张,22F/CEM-1各规格板价格上调5元每张。

如前文所言,覆铜板近些年来频现涨价潮始于2016年,这一年对于建滔而言极其重要。2016年3月份建滔领先涨价以后,7月份联茂、建滔再次对覆铜板涨价,到了8月份,南亚、联茂、太广电等覆铜板大厂正式涨价5%~10%,其中南亚还会根据市场情况进行平均每两个月进行一次调价,9月份,生益科技、建滔和联茂继续发布通知涨价,10月份以后,先是中小覆铜板厂商在9月份涨价的基础上进行调高相关覆铜板价格3~4元/张,随后建滔再次表示,对所有的厚度板料增加人民币10元,在此之后,金安国纪、山东金宝也跟着发布涨价通知,涨幅在5%~10%之间。

2016年时市场对覆铜面板需求强劲,且上游的玻璃布等物料紧缺,导致原材料价格大幅攀升,进一步推高了覆铜面板的售价。这一年,建滔积层板收入增长21%至155亿港元,净利润增长77%至22亿港元。事实上,建滔积层板的基本面向好持续至2017年,该年录得收入同比增长17%,可比净利润同比增长79%。

抓住了行业发展机遇的建滔积层板实现了“鱼跃龙门”,股价从2016年3月中旬的2.4港元涨至2018年的最高点15.09港元,短短3年时间,股价翻6倍。但至2018年时,行业基本面有所变化,最主要的原因是市场需求下滑,在一定程度上影响了公司的产品出货量。2018年时,建滔积层板收入创新高至180.97亿人民币,但增速较2017年的17.46%下滑至13.22%。

且在供给侧改革以后,以铜为主的原材料价格上升,但由于下游市场低迷导致原材料成本的上涨无法转移,同时,经过两年时间的缓冲,竞争对手的追赶使得行业竞争加大。因此,建滔积层板2018年毛利率为26.79%,较2017年下滑0.6个百分点,净利率为15.77%,较2017年下滑约5个百分点,净利润同比下滑13.66%至28.48亿元人民币。这也是为何建滔2018年股价一路下跌的主要原因所在!

借5G+国产替代海外炒作

铜箔与覆铜板厂商双双涨价

从上述两家企业涨价的原因来看,主要是源于两方面:一是价格持续下跌,二是生产成本较高。价格持续下跌的原因除了供给侧改革以外,还有很大一部分原因在于行业产能的扩张,导致行业竞争加大从而价格下跌,至于原因二,生产成本较高,则主要源于上游原材料铜箔的上涨。

众所周知,覆铜板是PCB制造的核心基材,约占整个PCB生产成本的20%-40%。而制造覆铜板的主要原材料则有铜箔、玻纤布、树脂等,其中铜箔占覆铜板成本比重最大,其次是玻纤布和树脂。

铜箔是一种阴质性电解材料,沉淀于电路板基底层上,起到导电、散热的作用。铜箔的价格主要取决于铜的价格变化,受国际铜价影响大。刚性覆铜板所用上游铜箔主要是电解铜箔,饶性覆铜板主要是压延铜箔。

铜箔行业与覆铜板行业相似,由于工艺流程较长,加工要求严格,存在资本和技术壁垒,历经数次整合后,铜箔行业集中度较高,全球铜箔前十大生产商市占率超70%,行业龙头议价能力强,换而言之,上游铜价的上涨一般会直接传导至覆铜板生产商。

事实上,在覆铜板今年多次涨价之前,铜箔等材料就已经开始涨价。联茂今年1月反映铜价、玻纤布、树脂等原物料价格上涨,因此向客户调高产品售价,平均调幅约3-5%。

这也就是说,覆铜板厂商的采购成本有所提升。但据数据显示,电解铜的价格近几3月以来,一直处于微幅下降状态。如铜陵有色的高温高延展铜箔的主要客户以生益科技、台光电子、台燿科技、联茂电子等为主,其产品主要用于笔记本电脑、手机、LCDLED显示器、高端游戏机、汽车电子产品以及公司服务器等。

今年以来覆铜板价格已多次上涨,而其背后的逻辑则在于,作为PCB上游的覆铜板将持续受益于5G建设的推进及国产替代和国外产能的转移。随着5G商用时代的到来及汽车电子的快速发展,覆铜板需求将持续爆发。

首先是5G市场的推动,市场需求量的提升。随着2019年5G商用的临近,5G应用也将不断拉动积层板的需求。建滔分析,2018年下半年,公司铜箔基板业务将主要靠5G应用带动。目前,建滔积层板正在协助中国移动做5G基站。

数据显示,5G基站结构由4G时代的BBU+RR天线,升级为DU+CU+AAU三级结构。总的基站数将由2017年的375万个,增加到2025年的1442万,复合增速18.33%。随着5G频段增多,频率升高使得射频前端元件数量大幅增加,以及Massive MIMO集合到AAU上,AAU上PCB使用面积大幅增加,层数增多,天线AAU的附加值向PCB板及覆铜板转移;随着5G传输数据大幅增加,对于基站BBU的数据处理能力有更高的要求,BBU将采用更大面积,更高层数的PCB。

其次则是国产替代海外。根据Prismark口径,2016年中国覆铜板产量达到4.06亿平方米,已经高于其它几个发达国家之和,但是平均单价只有16.1元/平方米,远低于日本、美国、欧洲的27.4元、34.4元和25.6元。

因为,中国大陆的产能都主要集中在传统环氧树脂覆铜板和部分改性环氧树脂覆铜板等品类,而日、美、欧已经逐步退出传统低阶环氧树脂覆铜板板材生产领域,转向专注于复合、特殊基材等小而精的细分领域。尤其在通信设备领域,高频高速覆铜板技术和配方仍掌握在美国和日本等企业手中。

从2011年开始,我国进口覆铜板产品与出口产品的价格差距逐步拉大,主要由于发达国家中低端覆铜板产能逐步向中国大陆转移,外资产品逐步走向高端化。同时,在产能过剩、传统覆铜板价格周期性下滑的阶段,高端覆铜板基本不受影响,继续维持稳步上升的趋势。

2016年下半年后,传统产品近年进入了景气周期。由于电解铜箔供应不足,国产覆铜板开始出现提价潮,出口产品均价的月同比增速持续在10%以上,但是进口高端产品涨价的绝对值更大,国内产品与高端产品(依赖进口的产品)的差距仍在拉大。进入5G时代,随着国内覆铜板龙头的崛起,预计中高端覆铜板将逐步实现进口替代,有利于增加上游的供应能力,降低高频覆铜板对外资巨头的依赖。