从今年上半年行业龙头表现来看,光学赛道足够低迷。

7月19日,舜宇光学科技(02382.HK)19日发布公告,预计上半年盈利介乎4.07亿至4.75亿元人民币之间,同比减少约 65%-70%。此前两天丘钛科技 ( 01478.HK ) 预警表示,上半年净利润同比减少约60%至80%。

疲软的手机市场需求,是光学供应链遭受暴击的主因。国内一线光学厂商高管杨先奇(化名)说,“从竞争层面分析,今年可能只有舜宇的日子相对好过点。”

舜宇光学科技

丘钛科技

以舜宇、丘钛的表现作为经营衡量标尺,潮电智库认为,今年上半年手机相关的光学厂商净利同比下滑幅度在六成以下者,已经可称之为优秀。

面对不利局面,光学摄像头产业该如何走出困境?

综合企业基本面、出货量、主营业务、客户群体等经营核心要素,潮电智库深度分析舜宇、丘钛两家代表性企业不同的走向,或许会带给行业更多的借鉴意义。

01 基本面

舜宇光学科技创立于1984年,在2007年成为首家在香港上市的国内光学企业,是全球领先的综合光学零件及产品制造商,包括光学零件、光电产品及光学仪器。目前,舜宇形成了手机行业、汽车行业、安防行业、显微仪器行业、机器人行业、AR/VR行业、工业检测行业、医疗检测行业八大事业板块。

丘钛科技成立于2007年,是全球前三的智能移动终端中高端摄像头模组及指纹识别模组制造商。产品包括超薄摄像头模组、双╱多摄像头模组、光学防抖(OIS)摄像头模组、3D摄像头模组、车载摄像头模组、智能家居摄像头模组、电容式指纹识别模组和光学式屏下指纹识别模组等。

02 出货量

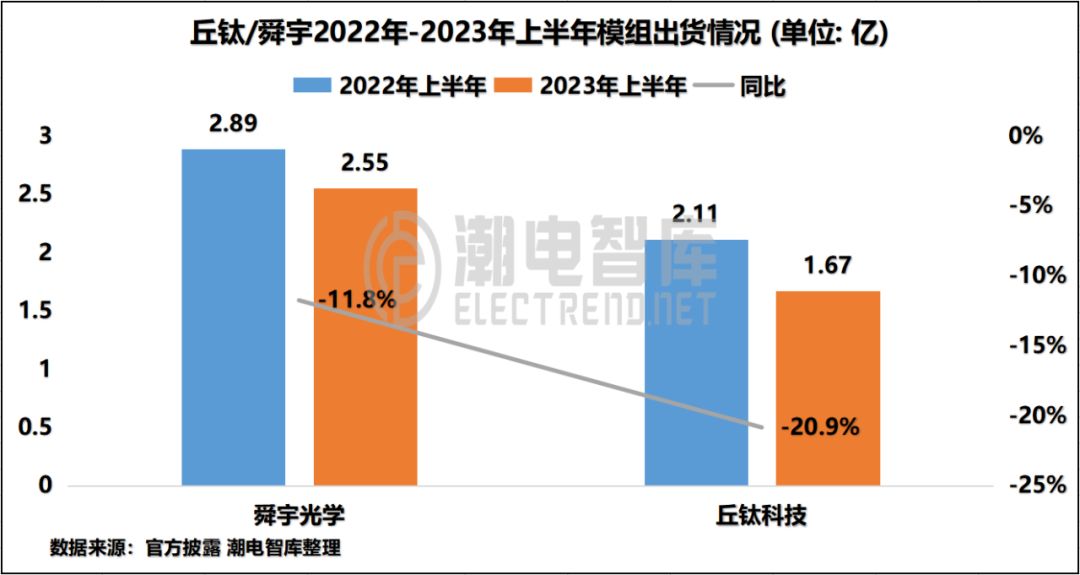

从产品结构来看,舜宇和丘钛两者的交集点主要集中在手机摄像头模组,因此以此类产品列为出货量对比指标。

舜宇今年上半年手机摄像头模组出货量约2.55亿颗,同比降幅缩至11.8%。其中单月最低为2月3024.6万颗;最高为6月5215.4万颗。

自第二季度以来,舜宇的手机摄像头模组月度出货量接连环比提升,已经逐渐反弹至往年正常水平。

丘钛今年上半年手机摄像头模组销售数量总计约1.67亿颗,同比减少20.9%。其中单月最低为1月的2048.3万颗;最高为3月的3748.7万颗。

今年年初,有非常接近丘钛的手机产业链专家对潮电智库预判,“今年丘钛手机摄像头模组产品的销量会在3000万颗/月以内。”

值得注意的是,虽然去年全球智能手机销量下滑超过12%,被视为行业近十年最惨淡的一年,但丘钛的表现并不算很差,2022年手机摄像头模组产品销量同比前年只减少12.7%,远远小于舜宇高达23.3%的滑坡。

去年下半年,丘钛的出货情况明显好于舜宇,甚至在7月和11月分别实现了单月超越。只是不知道今年下半年是会重复去年的剧情,还是就此形成分水岭。

利好消息是,潮电智库从供应链处获悉,因为行业内卷到“价格杀进了骨头里”,近期手机摄像头模组市场单价整体有所回升,这或许有利于光学厂商的业务回血。

03 主营业务

在舜宇的八大业务板块中,来自手机、车载、XR相关产品营收占据了前三名。

数据显示,2022年舜宇手机业务营收232.77亿元,同比减少21.4%,占比总营收70.1%;车载业务营收41.08亿元,同比增长38.7%,占比总营收12.4%,是集团营收的两大主要贡献板块。

此外,舜宇的AR/VR 业务2022年营收20.6亿元,同比增长53.3%。虽然去年占比仅有 6.2%,但未来具有成长性。

相比而言,丘钛的主营业务结构单一,为手机摄像头和指纹识别模组,占比公司总营收超过九成。

同样是来自公开年报数据,丘钛2022年营收为137.59亿元,同比减少26.3%;净利为1.71亿元,同比减少80.3%。

自今年开始,丘钛首次将以IoT和智能汽车为主的非手机摄像头出货情况进行月度公告,表达出了公司跨界拓展新业务的决心。根据潮电智库统计,今年上半年丘钛非手机摄像头平均每月出货量为45.5万颗,与舜宇差距非常巨大。

从业务占比分析,不夸张的说舜宇与丘钛均为“手机依赖症患者”,手机业务对公司经营表现产生最为直接的影响。

比较而言,舜宇正在逐步降低手机业务占比,多元化的市场布局应该可以助其渡过难关;丘钛面临的现实挑战更大,需要在IoT机器视觉、智能汽车等新业务方面加快拓展速度。

04 客户群体

命运和舜宇开了个小玩笑。

在苹果公司官宣的2022年供应商名单中,舜宇榜上有名。但因受消费大环境影响,舜宇的手机业务并没有随苹果iPhone顺势起飞,而是呈现持续滑落的态势。

杨先奇表示,舜宇现在光学行业的风向标,其他光学厂家的日子过得更为艰难。大家需要打开新的局面,找到各自的优势领域增长点。

依托镜头、模组、VCM马达(自用)等丰富的光学产品线,舜宇的合作客户名单足够豪华,基本实现了手机、车载、XR等各细分市场的头部企业全覆盖。

丘钛则是“一招鲜吃遍天”的代表,也有过2021年公司营收186.6亿元、净利8.6亿元的高光时刻,但最近两年的经营业务,特别是净利指标进入断崖式下滑状态。

即便没有苹果的加持,但手机销量大厂牌OPPO、vivo一直是丘钛的主要客户。

主营摄像头模组的丘钛微(丘钛科技子公司)公开招股书显示,2022年上半年,公司第一大客户是OPPO,第二大客户是vivo,营收占比分别为29.81%和23.63%,两者合计超过五成。

有关机构统计数据显示,2023年第一季度OPPO手机销量2800万部,同比下滑10%;vivo手机销量为2080万部,下滑幅度高达18%。

以上半年业绩预告估算,丘钛的净利会在5000万元左右,为近五年来最差,离亏损线已经非常接近。近日丘钛有关高管对潮电智库表示,今年的战略目标是改善产品结构,提升收入质量。

一句话小结

舜宇与丘钛两家公司的业务结构并不完全相似,但主营手机摄像头模组业务的重合度极高。从出货量、主营业务、客户群体等多个维度比较分析,老大哥舜宇的抗寒能力与成长性还是要高于丘钛。