从近两年来看,据手机报在线观察得知,越来越多的材料和设备厂商启动IPO拟上市,此外,也有一些智能手机配件等消费类电子产品研发、生产厂商也积极谋求上市。

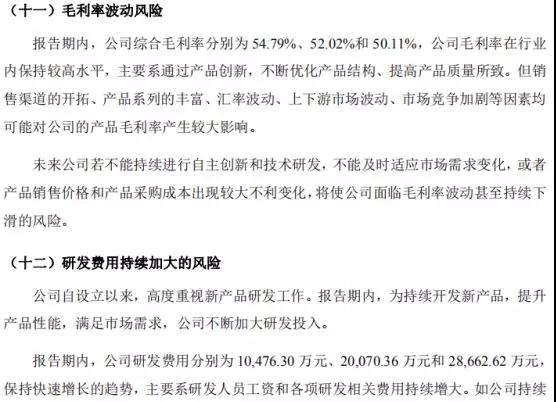

日前,据手机报在线查询得知,一家以移动电源、耳机为主营业务的企业Anker(安克科技,原街电母公司)启动了IPO,拟募集资金N亿上市,让笔者震惊的是,作为一家手机配件厂商,其主要经营模式为跨境电商,但其近三年的毛利率竟然都超过了50%,且近三年的研发费用逐年增加每年增幅近1亿元,如2018年的研发费用就达到了2.8亿元,上述两组数据着实比手机产业链不少材料、设备等厂商,甚至关键零配件厂商都要高出很多!

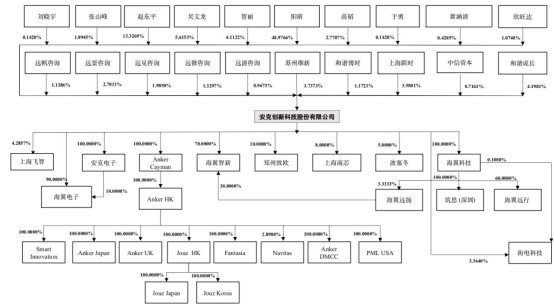

实际上,Anker在美国等市场十分有名,该公司控股股东阳萌曾深耕硅谷,所以从Anker可以看出,其很多运营模式与本土企业差异十分大,基本上都是硅谷模式,如注重研发,注重供应链投资等,其为南芯半导体股东,为纳微半导体股东!

手机配件企业Anker募资10亿拟IPO上市:在美国赫赫有名,毛利率超50%

据了解,Anker主要从事自有品牌的移动设备周边产品、智能硬件产品等消费电子产品的自主研发、设计和销售,是全球消费电子行业知名品牌商,产品主要包括充电类、无线音频类、智能创新类三大系列。

设立初期,公司主要产品为充电类等传统优势产品,随着研发投入的不断增加,2014年起推出了无线音频类产品、2016年起推出了智能创新类产品,公司的产品种类与产品应用功能日益丰富,无线音频类和智能创新类产品作为新产品系列,占主营业务收入比重由2016年的13.08%增长至2018年的36.26%。

据Anker IPO招股书资料显示,据市场调研机构Euromonitor的统计,2017年全球消费电子产品零售额已接近7,000亿美元,其中亚太、北美和欧洲市场占比较高,合计占本行业全球市场份额80%以上,市场容量巨大。

智能手机、平板电脑等移动设备市场爆发式增长及消费电子产品技术的进步等因素系全球消费电子行业快速发展的核心动力。全球移动设备行业市场规模的高速增长相应地催生并拉动了其周边产品市场等消费电子行业细分市场的快速崛起:移动电源、充电器及线材、无线耳机及音箱等满足消费者新兴需求的前沿产品层出不穷,极大地推动并扩展了全球消费电子行业的发展规模与行业边界。

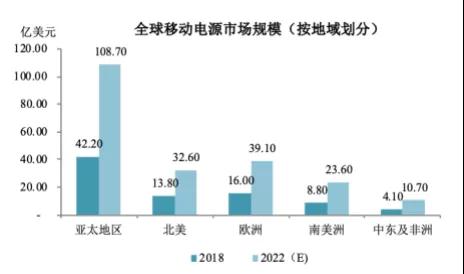

据市场调研机构Grand View Research统计,2018年全球移动电源市场规模已达84.90亿美元,预计到2022年全球移动电源的市场规模将增加至214.70亿美元,年复合增长率达26.10%。据咨询机构Research and Markets统计,智能手机充电器、线材等周边产品市场规模预计至2022年将达到1,040亿美元。

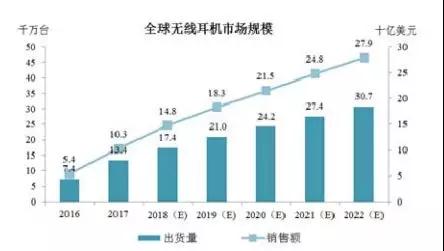

据咨询机构FutureSource的统计,2017年全球无线耳机出货量近1.34亿副,较2016年上升约80%,其对应销售金额由2016年的54亿美元提升至2017年的103亿美元。预计到2022年,全球无线耳机出货量和销售额将分别达3.07亿副和279亿美元,较2017年相比年化增长率近20%左右,市场规模增速较快。

作为全球消费电子行业知名品牌商,公司不断开拓完善国内外销售渠道。线上渠道方面,在原有亚马逊平台的基础上,积极开拓ebay、日本乐天、天猫等其他第三方平台;线下渠道方面,公司在美国,日本,中东等国家和地区稳步展开线下渠道的推广,如美国地区沃尔玛等;新兴市场方面,公司在进一步巩固北美、欧洲、日本、中东等多个目前已经保持多年领先地位的成熟市场外,逐步推进在中国、东南亚、非洲、南美等新兴市场的布局。

公司境外业务覆盖全球多个国家和地区,并设有多家境外子公司,负责海外市场的销售、售后服务等。报告期内,公司境外销售占当期主营业务收入的比例分别为98.45%、97.68%和98.70%。公司境外销售收入占比较高,为公司营业收入和利润的主要来源,对公司经营业绩有较大影响。

公司主要通过亚马逊、eBay、天猫和日本乐天等国内外知名线上B2C平台销售产品,线上B2C平台是公司主要的产品销售渠道,报告期内公司线上B2C模式销售额占主营业务收入比重分别为81.82%、76.08%和72.97%。

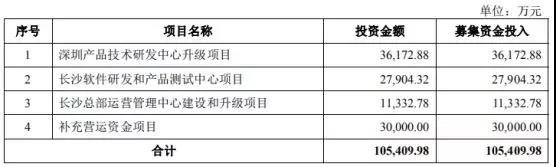

据Anker IPO招股书显示,其此次计划募集资金为10.5亿元,其中3.6亿元用于深圳产品技术研发中心升级项目,2.79亿元用于厂商软件研发和产品测试中心项目,1.1亿元用于厂商总部运营管理中心建设和升级项目,3亿元用于补充运营资金项目。

从Anker近三年的营收和净利润来看,2016年、2017年和2018年公司销售收入分别为250,675.74万元、390,300.55万元和523,221.82万元,净利润分别为22,718.15万元、32,857.20万元和42,678.20万元。

报告期内,充电类、无线音频类以及智能创新类产品为公司主要产品类型,2016年度、2017年度、2018年度占主营业务收入的比重分别为99.73%、98.97%和99.74%。其中,充电类产品是公司的主要产品类型,为收入及业绩的重要来源。报告期内,公司持续加大研发投入,无线音频类和智能创新类产品作为新产品系列,占主营业务收入比重由2016年的13.08%增长至2018年的36.26%,呈现大幅增长的趋势,成为公司重要的业绩增长源泉。

报告期内,公司主要通过线上渠道进行销售,其中线上B2C为线上销售的主要渠道,占主营业务收入比例分别为81.82%、76.08%和72.97%。此外,线下渠道销售业务占主营业务收入比例分别为17.46%、23.25%和25.78%,占比持续上升,亦为公司重要的销售渠道。

报告期内,公司主营业务收入主要来源于境外销售,2016年度、2017年度、2018年度,公司境外销售收入分别为246,791.98万元、381,230.19万元和516,332.52万元,占主营业务收入比重分别为98.45%、97.68%和98.70%。公司境外销售主要来自北美、欧洲、日本、中东等经济发达、消费力强、运作规范的市场和地区。

从具体业务方面来看,主要包括充电类、无线音频类、智能创新类三大系列。其中公司的充电类系列产品主要为“Anker”品牌的移动电源系列、USB充电器和线材系列。

其中,移动电源系列产品主要包括便携式移动电源、大功率储能设备电源等;USB充电器产品系列主要包括桌面充电器、车载充电器、无线充电器等;充电线材产品系列主要包括Lightning数据线、Micro数据线及USB-C数据线。

公司充电类产品的销售收入分别为217,205.41万元、283,263.58万元和332,073.49万元,占公司主营业务收入的比重分别为86.65%、72.58%和63.48%,充电类产品是公司最早推出的产品品类,也是公司的核心产品,系公司产品销售收入的主要来源,营业收入持续上升,为公司持续、重点发展的产品领域。

公司的无线音频类产品主要包括无线音箱和无线耳机两大产品系列。目前,公司无线音频类产品包括“Anker”、“Soundcore”和“Zolo”三大品牌,产品具有高品质的音效、优异的设计、优质的质量和持久耐用的特点。

报告期内,公司无线音频类产品的销售收入分别为27,575.11万元、70,119.74万元和102,439.46万元,占公司主营业务收入的比重分别为11.00%、17.97%和19.58%。近年来,公司蓝牙耳机、音箱等无线音频类产品品类不断丰富,收入及占比持续上升,已成为公司重要的收入来源之一。

公司的智能创新类产品主要包括“Eufy”品牌的智能家居产品以及“Roav”和“Nebula”品牌的智能创新产品。其中,公司的智能家居产品以“智简生活”为理念,涵盖智能安防产品、智能语音控制音箱、智能扫地机、智能开关、灯泡和插座等多种智能化消费电子产品。

报告期内,公司智能创新类产品的销售收入分别为5,207.06万元、32,904.75万元和87,215.20万元,占公司主营业务收入的比重分别为2.08%、8.43%和16.67%,收入总额和占比均呈现较大幅度上升趋势。报告期内,公司持续加大对智能创新类产品研发的投入,该领域已成为公司未来产品多元化的发展方向。

注重研发注重投资供应链:为南芯/纳微半导体股东,研发费用占净利过半

在笔者查询Anker招股书得知,其与上游供应商之间的关系可谓十分紧密,如欣旺达、南芯半导体和纳微半导体。据了解,Anker此前为街电大股东,后来逐渐出让控制权,此外,手机锂电池供应商欣旺达同样也是Anker的股东!同时,其还是南芯半导体的股东,持有南芯半导体8%股权,并且持有Navitas(纳微半导体)2.89%的股股权!无论是欣旺达还是南芯半导体或纳微半导体,其实都是Anker的重要供应商!

而我们都知道,其中欣旺达微国内知名锂电池供应商,为国内外一线知名手机品牌核心供应商,而南芯半导体则是国内知名的电源管理芯片半导体企业,近来刚获得新一轮融资,其客户包括华为、小米、欣旺达等,纳微半导体则是一家GaN功率芯片半导体公司。

产品研发设计能力是公司核心竞争力之一。2018年公司研发费用投入总计高达28,662.62万元,占营业收入5.48%;截至2018年底,公司研发人员642名,占总人数的53.99%;同时,发行人在各个产品领域均形成诸多核心技术,截至2018年底,公司拥有境内外专利共计443项。

由此可见其研发人员占比数量之高,此外,Anker在招股书中表示,公司的主要创始人及核心团队均具备较高的学历背景,以及在本行业丰富的实战经验:公司核心人员毕业于北京大学、伦敦商学院、香港科技大学等国内外顶尖名校,并曾在谷歌(Google)、华为、中兴、联想、戴尔、谷歌、飞利浦、TCL、伊莱克斯、穆迪、马田等全球知名高科技公司担任研发、设计、销售和管理职务。

可以看出,与大多数手机及其周边配件企业不同的是,Anker主要是一家以研发为核心的企业,而其产品制造也主要委外制造,其采用“自主研发设计+外协生产”的产品供应模式,公司全部产品的生产制造环节由合作的外协厂商完成。

报告期内与该公司有外协生产合作关系的厂家主要包括湖南炬神电子有限公司、深圳市乔威电源有限公司、深圳市瑞晶实业有限公司、佳禾智能科技股份有限公司(近来同样启动了IPO,主要生产耳机等音频产品)等合作企业。

也正是由于Anker为一家研发型企业,这也促使其毛利率超过,2016年-2018年,其毛利率尽管出现了小幅度下降,但毛利率依然分别高达54.79%、52.02%、50.11%。相对应的研发费用分别为1.04亿、2.01亿、2.86亿,占其净利润超过了50%。

通过上述可以看出,Anker十分注重研发和供应链投资,这点与国内众多的手机配件厂商的差异化很大,主要原因还是在于该公司实控人阳萌的背景,所以该公司模式与美国企业模式很多类似之处,与国内的众多企业玩法不一样!

.jpg)