在经过了2018年凄凉的一年后,手机上游供应链相关公司迎来了茫然的2019年。

整个行业不管是圈内,还是圈外,都在描绘“5G”、“OLED”的大蓝图,甚至为了早点为质押的股票或欠下的债务解套,能蹭上这两个热点的“公司宣言”、或“媒体洗地热文”,不断的闪现在各种平台之上。

然而,现实却仍然不以某些企业控制人的意愿而转移。随着港、台企业上市公司一、二月份的业绩数据,以及手机行业出货数据的不断公布出来,一场无声的讽刺开始在业内漫延开来,并且大家都在猜测今年的一季度财报,哪些公司该如何腾挪库存与业绩数据,以掩饰一季度的开工不足,或者说在上班,但作业强度很低的混日子公司,一季度财报要怎么“编”了……

从目前的数据来看,虽然3月份还没过完,但一季度智能手机同比出货减少一到二成之间,已经是行业共识了。但从港、台企业上市公司一、二月份的业绩数据来看,基本上业绩都是逆市增长在一到二成,有些企业甚至高达六成。

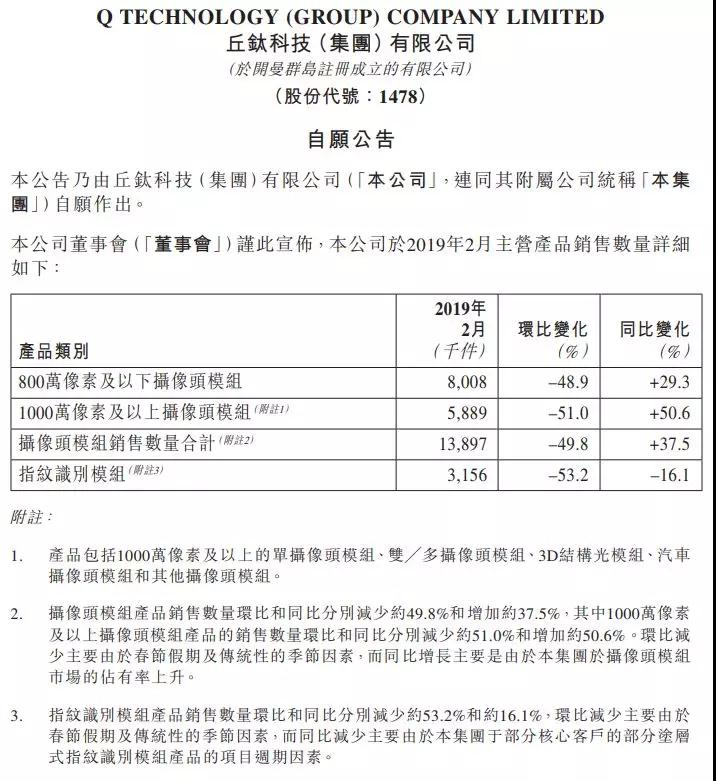

如由于接到苹果iPad订单和超声波指纹订单,GIS-KY业成(TW.6456)二月份业绩同比增加了57.47%,前面二个月的业绩累计同比增加了27.6%,接到苹果iPad订单的TPK-KY宸鸿(TW.3673)二月份业绩同比增加了61.48%,前面二个月的业绩同比累计增长了52.02%。

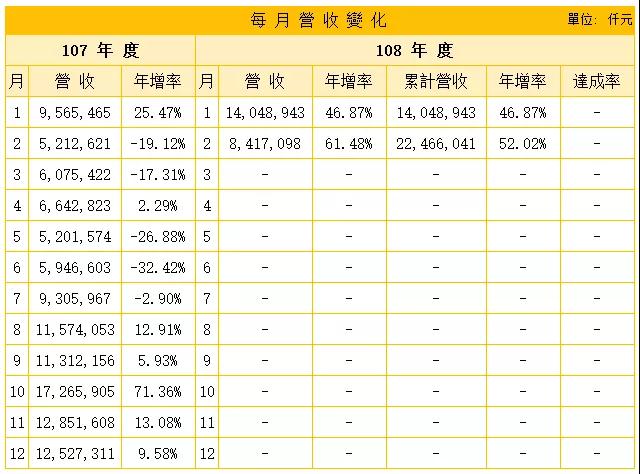

GIS-KY每月营收表(新台币)

TPK-KY每月营收表(新台币)

另外如拿到国产手机大厂摄像头模组订单的舜宇光学科技(HK:02382),二月份的手机镜头出货量同比增长19.5%,手机摄像模组同比增长7%;丘钛科技(HK:01478)二月份的摄像头模组销售数量合计同比增长约37.5%。

在《出货量狂飙后遗症现,华为放宽供应商资格认证条件》一文中,李星曾经提出,华为手机是最早对供应商认证资格放宽的头部品牌终端厂商,但随着市场分化越来越明显,其它几家一线品牌终端也将不得不在局部领域,加入到“抢供应商”、“抢产能”的行列中。

实际上,后来在与供应链企业继续讨论时发现,另外向个头部企业也加入了抢“抢供应商”、“抢产能”的行列。其中没能在这场抢夺战中占到优势的企业,出现“现货”变“期货”的现象当然在所难免了。

如果要深入到供应链里面去分析的话,最终你会发现,不管是现有的一线供应商,还是刚刚被放宽了准入条件,幸运的挤进了头部品牌手机厂商的认证供应商,并接到了订单的原来二、三线供应商企业,它们的共同特点就是,大家都是有着充足的现金在手的企业。

特别一些需要从国外品牌手上购买原材料的供应链企业,这种现象就更加明显。据上游企业传出的消息显示,为了防范货款收不回来的风险,这些含港、台在内的外资企业,基本上对中国内地的企业供货实行了现款交易的模式,最大的限度,也是要有香港信用证的情况下,留下了IQC收货品质验证的预留时间,一般都不会超过一个月的账期。

这对于中国国内一般是月结三到六个月,有的账期甚至是九到一年的手机供应链企业来说,如果没有现金在手,几乎是拿不到外资企业的货源。也就是说核心元器件和原材料均依赖进口的头部国产品牌手机厂商,即便是有意愿把订单下给一些所谓的一线供应商,它们也可能会因为拿不到原材料而接不下这些订单。

所以当你听到某个品牌在回复为什么刚刚发布的手机,会出现“现货”变“期货”的原因是因为上游供应链那某个摄像头的产能供应不足时,你根本就不用奇怪,因为很可能它原来卸用的大供应商,因为股票质押或债务过高的原因,没有现金购买原材料,没法完成它的订单,只能由替补的二、三线供应商,重新组织生产,产能慢慢爬坡供货了。

2019年的一季度对于智能手机来说,表面上大家都“吵”得十分热闹,实际上虽然还没有达到“内外交困”的地步,但至少也远不如外面想象中的那么风光。有消息称,为了应付上游原材料厂商的货款与债务追讨,一些品牌手机的一线供应商从去年下半年开始,就不断的要求手机厂商在原来的账期基础上提前支付货款来应对。

所以更多的二、三线品牌手机厂商要么退出这个市场,要么缩减产能,基本上也是跟出现一线品牌手机厂商的情形有关,也就是说,手机品牌厂商从去年下半年开始出货量较为正常的,基本上也是手上还有较为充足现金的品牌。

有意思的是,从去年下半年开始,那些债务爆雷的手机供应链企业里,被国资收购,控制权变更为国资背景公司的企业,由于解决了债务问题,加上又有真正的现金注入,反而在今年一季度里可以正常运作,业绩基本上与产能正常释放持平,也就是说与正常工作日的产出是一样的。

另外,还有那些拿到了与资金缺口相当的政府纾困资金的企业,也算没有在今年一季度虚脱,但据上洲材料商透露的消息,这种企业极为个别少数。也就是说,那些号称拿到了政府多少纾困资金的企业,并不足以解除它们那些显形或隐形的债务风险,当然也没有足够的现金来购买原材料组织生产。

总体来说,今年一季度里,对于长期那些在现金流管理较为严格的,含港、台在内的外资背景手机供应链企业来说,算是遇到了一个逆市增长奇迹季度,但这种奇迹却也并不能成为它们后续扩产的依据,因为可持续性有多久,真的不在于技术与产能,而在于中国内地别具特色的经济环境来决定;对于一些手上有现金的二、三线手机供应链企业来说,接到了头部品牌手机企业的订单算是一个意外惊喜,但却要接受品质提升与产能爬坡所带来的痛苦煎熬(熬过去了,说不定就成长为一线手机供应链企业;熬不过去,则成了烂泥扶不上墙的反面教材)。

而手机供应链相关企业的境况与机遇,何尝不也是眼下品牌手机企业自身的遭遇写真呢:未来几个月如果有哪个二、三线品牌窜出来,千万别听信它们什么抓住了“5G”,或者“OLED”的机遇,真正的原因可能是它们自己有充足的现金来买元器件组装手机,或者遇到了可爱的金主给了充足的现金让它们可以折腾。

同样,如果哪个一线品牌出现出货量下滑速度快过同行的现象,也别信它胡扯什么经济复苏慢,消费降级,国际经济环境更加恶劣的鬼话,真正的原因,肯定它没钱支付供应商的货款,又忽悠不到新的供应商为它供货,由于自身的现金流管理出现问题,导致它的供应链管理也失灵了的缘故。