瑞声科技,苹果最大的声学器件供应商,随着苹果的水涨船高,瑞声科技估价在2017年底突破了180元/每股,然而,从2017年11月初开始至今,其股价一路下跌到目前的80元/每股,这一水准已经与2017年上半年被沽空后的最低位持平。

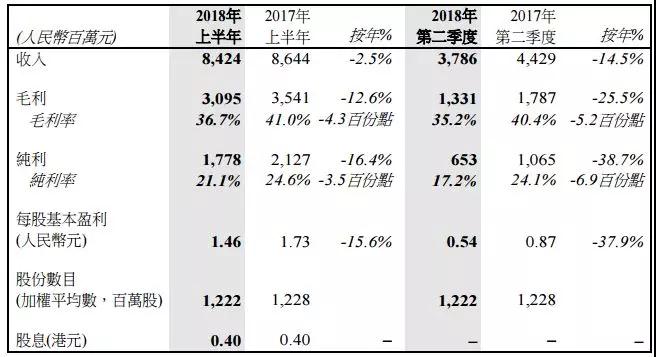

8月22日,瑞声科技发布上半年的财报,数据显示:上半年营收为84.24亿元,同比减少2.5%。毛利为30.95亿元,同比减少12.6%。毛利率为36.7%,同比减少4.3个百分点。净利润为17.78亿元,同比减少16.4%。这是瑞声科技从2014年以来,首次业绩下降!

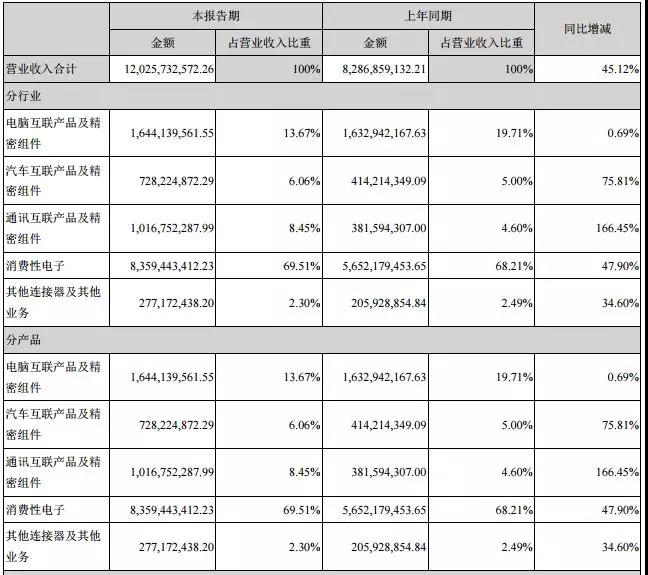

立讯精密,苹果连接器供应商,2018年开始还打入苹果MacBook金属外壳供应链。数据显示:2018年上半年其营收为120.25亿元,同比增长45.12%,净利润为8.25亿元,同比增长21.11%,并预计前三季度净利润将达到13.53-14.60亿元,同比增长25%-35%。

两个看似完全不相干的企业,此前就在苹果的声学器件市场展开了激烈的竞争,目前更是狭道相逢:据手机报在线(http://www.shoujibao.cn/)近期从手机产业多名人士处了解到,瑞声科技正在遭立讯精密抢单——包括马达和声学器件。而在此前,立讯精密更是拿到了苹果MacBook金属外壳订单,通过苹果扶植立讯精密,可以揣测的出,苹果供应链未来将迎来较大的洗牌,均衡供应链厂商实力将成为苹果对供应商的下一步动作!

上半年业绩对比:

瑞声科技4年来净利首跌,立讯精密同比大增21.11%

据瑞声科技上半年财报显示:上半年实现营收84.24亿元,同比下跌2.5%;净利润17.78亿元,同比下跌16.4%,这是瑞声科技自2014年首次业绩下降。上半年该集团的两大核心业务分部——声学和触控马达精密器件的销售额分别占总销售额的51%及41%。前者期内销售额同比增长4%至43亿元人民币,后者期内销售额同比减少17%至34亿元人民币。

与此同时,瑞声科技的毛利率较去年同期下降了4.3个百分点至36.7%;纯利率亦较去年同期下降3.5个百分点至21.1%。该集团表示,毛利率下滑主要是因为产品结构变化及人民币升值,净利率下滑主要是因为高额研发投入以及业务扩张带来的管理成本增加。

据瑞声科技表示,2018年上半年,随着智能手机渗透率日渐趋近饱和,全球智能手机出货量同比下降了2.4%。市场相对疲弱,特别是第二季度智能手机销量低于预期,抵消了公司第一季度所取得的同比增长,对公司上半年的业务表现造成了短期的影响。

毛利表现方面,毛利率下降了4.3个百份点,其中的3.0个百份点由人民币升值所致。另一不利因素则是产品结构变化所致。因此,2018年上半年的毛利为人民币31亿元,较2017年上半年的人民币35亿元减少人民币4.46亿元。

2018年上半年的净利润为人民币17.78亿元,纯利率从24.6%下降3.5个百份点至21.1%。经营费用略有上升,主要是由于关于未来产品的定向高额研发投入以及因集团业务扩张带来管理成本增加引致。

下半年是智能手机行业的传统高峰期,将迎来更多新旗舰机型发布上市。其强调:事实上,安卓客户已从今年上半年开始不断寻求产品突破,公司的先进解决方案已在市场上获得了广泛的关注。安卓客户对公司业务所带来的收入和利润贡献比重将持续录得增长。

声学业务方面,2018年上半年销售额同比增长4%。据瑞声科技表示,随着独立的受话器和扬声器分别升级至扬声器模组设计带来更佳立体声音质表现,声学平均单机价值(平均销售价格)呈持续上升的趋势。因此,虽然受话器和扬声器的销量在2018年上半年相应地下降,但由于扬声器模组的出货量和平均销售价格的上涨,扬声器模组销售额增长超过16%,带动声学板块业务整体上升。

触控马达和精密器件/结构件业务方面,2018年上半年营收总计为34亿元,较2017年同期减少17%。其中触控马达的销售额由于出货量减少而受到影响。而在微机电系统器件业务方面,出货量增长推动微机电系统器件的收入同比增长25%,达到了3.44亿元。

新升级触控解决方案,例如基于美学外观要求的虚拟操作和增加游戏应用丰富触觉反馈的需求逐渐增加。此外,通过触控马达掌握的电磁技术可应用于新设计功能,例如安卓智能手机已经採用的步进马达设计。用于屏幕发声的激励器是另一种本公司专有设计方案,利用公司的核心马达技术能力,无孔化为全屏设备提供创新的设计解决方案。

精密结构件业务继续获得新客户并不断扩大市场份额,公司的金属中框和外壳解决方案在中国安卓中、高档市场持续渗透。公司已成功开发有关3D玻璃外壳先进的精密模具和玻璃加工专业技术,以解决新一代智能手机更具挑战性的新玻璃外壳设计要求。

此外是晶圆级玻璃(WLG)混合镜头和塑料镜头业务。2018年上半年此分部的收入来自塑料镜头,销售额为人民币2.41亿元。塑料镜头的2000万月产能已达到满产,更具规模的扩充正在进一步实施。该集团认为,在产能扩张的同时,产品良率和利润率将持续提升。积累于塑料镜头的生产经验和产能,将助力WLG混合镜头顺利拓产。

智能手机品牌不断追求新一代创新光学突破,以实现差异化。该公司预计混合镜头解决方案将于2018年下半年开始批量出货。差异化的混合镜头方案将使公司成为光学市场的关键参与者。虽然光学分部目前仅占本集团总收入的3%,未来将可成为本公司的主要利润来源。

再来看看立讯精密上半年的业绩:其上半年营收为120.26亿元,同比增长45%;净利为8.26亿元,同比增长21%。预计1-9月净利为13.53亿元至14.6亿元,同比增长25%-35%。值得一提的是,其上半年研发费用达到了9.32亿元,同比增长66.77%。

从各大业务板块来看,消费类电子营收为83.59亿元,占比为69.51%,同比增长47.90%;电脑互联产品及精密组件营收为16.44亿元,占比为13.67%,同比增长0.69%;汽车互联产品及精密组件营收为7.28亿元,占比为6.06%,同比增长75.81%;通讯互联产品及精密组件营收为10.16亿元,占比为8.45%,同比增长166.45%。

对比瑞声科技与立讯精密,今年上半年立讯精密营收首次超过了瑞声科技,但是由于毛利率远不及瑞声科技,导致净利润与后者相比仍有很大的差距。但是,从苹果的布局来看,我们可以清晰的看出:通过引入和培养新的供应商,苹果正在加速均衡同一类产品供应商的话语权,而立讯精密,可以说正是苹果相中的一家!

传瑞声科技遭立讯精密抢单:前者毛利率下降

对于瑞声科技与立讯精密在苹果声学器件市场的竞争,此前一直十分激烈。然而,近来,据手机报在线从多名业界人士处得知,瑞声科技在声学器件以及触控马达都遭遇了立讯精密抢单,早在2017年,市场就有消息表示立讯精密拿到了苹果马达订单,在上述瑞声科技的半年报中,其也表示触控马达业绩下降。而苹果引立讯精密入局,或者说加大立讯精密的订单占比,其目的更多的是用来制衡瑞声科技,通过两家供应商杀价的模式来降低采购成本。

在立讯精密与瑞声科技于声学市场的竞争,得从美律说起。早在2015年,美律就通过私募方案引入立讯精密,随后立讯精密获得了美律25.40%股权。市场当时亦传出双方联手,目标就是扩大在苹果的占有率。不过,即使这项投资案事实上能拉抬美律在全球电声产业界的地位,并拉近与瑞声、歌尔间的距离,投审会仍以“美律为台湾电声产业龙头”为由,在2016年7月驳回立讯申请投资美律案,美律、立讯只好绕道而行。

随后,两者的交易继续曲线上演,美律又在2016年7月18日宣布与立讯签订合作意向书,出售以生产微型扬声器模组为主的苏州厂美特股权51%给立讯,苹果订单将由美律台湾接单、转交美特生产,美特成为美律以权益法投资的公司,设立自动化产线所需的资本支出,全都由立讯负责。2017年12月份初,立讯精密再次与美律合资成立广东立讯美律电子有限公司,前者出资1.02亿元占股51%,后者出资0.98亿元占股49%!

为来拿下苹果声学器件订单,立讯精密不仅仅牵手美律,更是通过美律联手康控,美律除了引入立讯精密以外,同样还入股了康控,2016年底,美律与康控共同宣布,美律经董事会的决议,将参与康控私募案,总投资金额将不超过新台币8亿元。完成认购之后,美律若认购数量达到一万张,则对康控的持股将由此前的6%,提升到16%的比例。

据了解,康控为美律电声元件上游供应商,从连接器业务起家,美律为产业垂直整合、掌握关键技术及确保电声元件生产品质,决定认购康控私募。美律认购康控私募后,将成为第3大股东,也是最大的法人股东,两者联手的目的无疑抢进苹果新款智能手机供应链,事实证明此举成功!

而在2018年7月初,康控还以增资发行新股方式,取得电声供应商启弘57.76%的股份,进一步进军声学模组领域,也印证了该公司之前在法说会释出将“入股台厂”的说法。在5月份的法说会上透露,会透过并购方式入主台系厂商,并跨入声学模组领域。康控发言人黄翘生表示,该公司与启弘互补、没有重迭,在入股启弘后可拓展新客户及新市场。

此外,从产业发展的趋势来看,声学与光学似乎也有雷同之处,都朝向半导体领域发展。黄翘生强调,微声学将朝半导体材料发展,借此改善声学领域的问题,至于以往则是透过机构来解决声学技术问题。他指出,康控通过此次入股,掌握扬声器整合模组,耳机耳护材料开发,以及声学检测技术服务。

而在马达市场,据相关业界人士向手机报在线透露:“原本苹果要求瑞声科技将马达相关技术释放给日本其他供应商,但是瑞声科技此前并未执行,导致苹果对此十分不满意,从目前来看,瑞声科技应该是已经将该技术释放给其他供应商。”

对于瑞声科技而言,其毛利率在业界一直高的离谱,远不是其他同行能够比拟,据业界人士向笔者透露:“苹果的毛利率也才40%多,而瑞声科技的毛利率同样达到了40%多,对此苹果十分不乐意。”也正因为此,苹果在引入新的供应商以后,希望通过杀价的方式来降低采购成本,如此一来,对于瑞声科技而言,其毛利率或许将会有所下降,而在今年上半年,其毛利率已经从去年上半年的41.0%下降了4.3个百分点至36.7%。而从苹果来看,其这种商业模式不仅仅在于这两方面,在金属外壳市场同样如此!

苹果加速扶植立讯精密:目的在于均衡供应商

在立讯精密抢夺了瑞声科技声学器件与马达订单的同时,其同样还在抢夺台湾金属外壳厂商的订单。据手机报在线了解到,精密结构件厂商长盈精密今年拿下苹果MacBook金属机壳订单,为陆资企业首度打入苹果机壳供应链,一改过往台资企业独拿苹果机壳单的状况。据悉,长盈订下今年扩大国际大厂订单的目标,继MacBook之后下一步剑指iPhone订单。由于内地厂商惯用杀价抢单策略,一旦长盈大规模抢夺市场份额,鸿准、可成、铠胜等将如临大敌。

长盈今年首度打入MacBook金属机壳供应链,成为苹果第五家金属机壳供应商,据传初期供货占比不高,鸿准、可成今年MacBook订单不受影响。不过市场担心,长盈切入苹果金属机壳供应链之后,未来目标锁定数量更庞大的iPhone订单,对台湾金属机壳厂造成的订单排挤效应与价格走势压力。

中国大陆供应链在苹果零组件订单卡位战,此次长盈挟大陆结构件龙头之姿,打入MacBook金属机壳供应链,接下来还要抢iPhone订单,是否会导致苹果机壳单版图大挪动,备受业界关注。

根据长盈对外揭露的资讯,该公司2016年国际客户营收占比约10%,2017年上升至15%左右,今年将进一步上升。业界认为,苹果应该是长盈今年锁定的最重要国际大厂客户,是否发动杀价抢单等策略,牵动可成、鸿淮等台湾苹果机壳供应商后市。

通过上述我们可以明显的发现,立讯精密与苹果的绑定几乎更加紧密,无论是在声学器件、马达还是金属外壳等精密结构件市场,苹果已经开始在大力扶植立讯精密,通过这种方式,来均衡各家供应商之间的竞争,进一步巩固苹果的议价能力,甚至可以预见,苹果在未来还会继续采用这种模式,只是看谁能获得苹果的认可!

四面楚歌:瑞声科技新业务强敌林立

回过头来再看看瑞声科技,显然,在传统的声学器件和触控马达市场,一方面受限于市场的增长,一方面受限于立讯精密等同行的牵制,因此想要在传统业务再进一步的难度着实有点难,在这种情况下,瑞声科技将新业务目标锁定在了镜头和MEMS业务,其表示这两大业务不久的将来也将成为公司重要的增长动力。

在此之前,再谈一下瑞声科技的3D玻璃业务。早在2017年2月12日,瑞声科技智能手机3D玻璃等微型精密元器件项目动工,投资总额达128亿元人民币,是常州市武进区迄今单体规模最大的外资制造业项目,预计达产后可实现年销售收入150亿元,项目规划用地460亩,将形成3D玻璃1亿只、金属射频模组等微型精密元器件1200万只的年生产能力。

对此业务,据瑞声科技在2018年的半年报中表示:公司的金属中框和外壳解决方案在中国安卓中、高端市场持续渗透。公司已成功开发有关3D玻璃外壳先进的精密模具和玻璃加工专业技术,以解决新一代智能手机更具挑战性的新玻璃外壳设计要求。精密结构件业务将继续获得市场份额,预计未来收入增长,不需投入庞大的资本投资,这业务必能产生高回报率。

事实上,据手机报在线了解到,虽然当前玻璃后盖在市场的采用率在快速提升,无聊是2D玻璃、2.5D还是3D玻璃,均有一些机型采用,但是,对于供应商而言,其实受限于产能,其毛利率或者说盈利能力并不强!

其次是镜头和MEMS业务。对于MEMS业务,据瑞声科技表示:出货量增长推动微机电系统器件的收入同比增长25%达到3.44亿元。公司专注于技术升级和垂直整合生产,不仅于2017年通过收购专利设计组合加强了自主设计微机电系统装置的能力,还继续投入研发资源到微机电系统器件技术中,以开发更先进的应用,如更精淮更远距离的语音辨识能力。

这一战略还使公司的足迹从智能手机延伸到智能扬声器的领域。展望未来,公司将提供更广泛的解决方案,以满足不同层次客户的需求并提升市场份额。显然,从营收金额和占比来看,MEMS业务目前对于瑞声科技业绩的促进作用并不大!

这也就是说,对于未来业务的增长点,重点将在于光学镜头市场。2018年上半年此分部的收入来自塑料镜头,销售额为人民币2.41亿元。据瑞声科技表示,其塑料镜头的2000万月产能已达到满产,更具规模的扩充正在进一步实施。其认为,在产能扩张的同时,产品良率和利润率将持续提升,积累于塑料镜头的生产经验和产能,将助力WLG混合镜头顺利拓产。

然而,在镜头市场,瑞声科技的竞争对手同样很多,包括上述的康控。先不说镜头之王大立光、舜宇光学。此外还有奇景、蓝思科技、康达智等。以奇景为例,其也在扩充晶圆级光学镜头(WLO)产能。

还有康达智,据了解,夏普旗下的康达智从2002年起就是日本手机大厂的镜头供应商,在过去很长一段时间内,康达智不愿受苹果控制,即使订单上门,也不愿扩产。直至2016年,康达智首次打入苹果供应链!

据康达智总部确认将在连云港大幅扩产。根据摩根士丹利的报告,康达智今年将扩产三成,明年还要再扩产五成。台湾媒体指出,“康达智在新浦经济开发区扩充的产能,将会通过夏普和鸿海供应iPhone”。康达智也已成为特斯拉的镜头供应商。

同时还康控,据市场预计,未来苹果镜头将会以“玻璃+塑胶”为主,苹果手机到1200万画素,堆迭6片塑胶镜头,厚度已超过机身,今年流行混合镜p加g,也就是玻璃加塑胶。业界称为Hybrid lens,或是硅胶光学。而康控则是推出硅胶方案已经送给半导体厂商认证!除了上述企业在镜头市场加大力度布局以外,值得一提的还有近期对外宣布进军镜头市场的欧菲光,而上述这些企业,大多数都是苹果供应商!

整体来看,通过上述可以看出,对于瑞声科技而言,在传统的声学业务以及触控马达业务市场,其技术壁垒一旦被去除,苹果引入立讯精密来对其进行制衡,势必会对其订单占有率和毛利率造成一定的冲击;而在新业务的选择方面,尽管瑞声科技所选市场皆为未来市场热点,但是,从其所属领域的竞争同行来看,谁也不是省油的灯。用“四面楚歌”来形容当前瑞声科技的困局丝毫不为过!当然,从手机产业来看,不仅仅是瑞声科技面临这样的难题,同时在A股手机概念股中,也有很多龙头企业面临这类难题!