面板属于密集型投资产业,产业规模决定了话语权。国内面板产业经历了从无到有,从技术受制于人到大规模自主研发的跨越,如今全球面板产能的约三分之一集中在中国大陆,国内厂商已经初步具备了同全球面板行业领军企业同台竞技的实力,而这背后离不开国家政策的支持以及持续不断的投入。

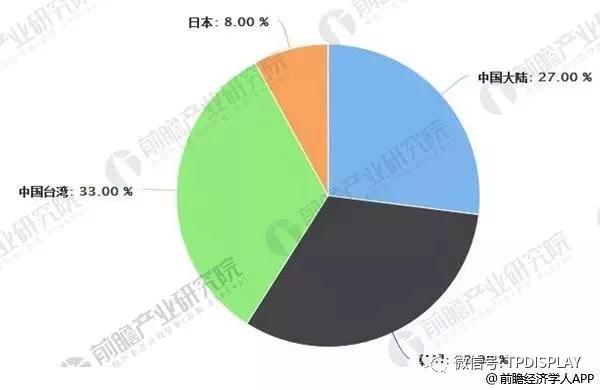

全球面板产能分布

2008年全球爆发金融危机,行业迎来全球性的衰退,在日本、韩国、台湾地区厂商都放慢或停止建厂的时候,中国大陆厂商逆市投资,6代线、8.5代线纷纷在此时投建并陆续顺利量产。预计2018年上半年,我国显示产业全行业销售收入达到1356亿元,同比增长65%;国产面板出货面积达到3182万平方米,在全球市场占比达33%。

2017年全球面板产能分布

平板显示技术是现代生活中不可或缺的一部分,应用领域十分广泛,目前主要的下游领域包括智能手机、平板电脑、笔记本电脑、电视、显示器等,并且未来有可能在汽车电子、工业控制、电子标签、智慧医疗等新兴领域扮演重要角色。随着互联网的普及,智能化趋势的不断推进,未来5G应用带来的信息流冲击,显示屏作为人机交互的界面,其市场规模正在随着智能手机等终端设备数量的增加而不断扩大,面板需求量和出货面积逐年攀升。

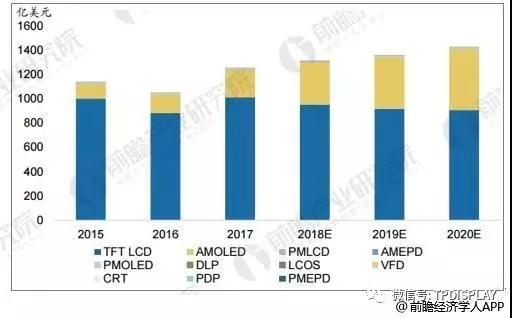

面板行业产值稳步提升(按面板技术分类)

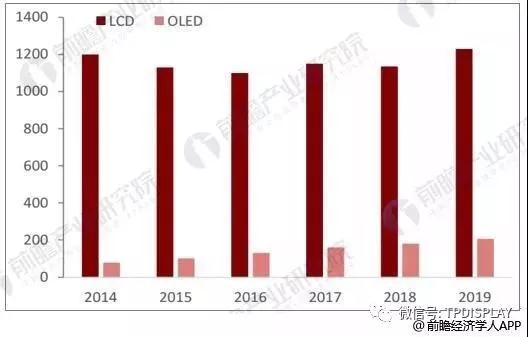

受全球消费电子持续增长影响,全球平板显示市场保持增长,全球面板和模组产能逐年增加,目前集中在韩国、日本、中国台湾和大陆地区。从产品结构来看,LCD整体市场规模保持稳定,OLED将迎来高增长。根据前瞻产业研究院发布的《面板产业产销需求与投资预测分析报告》数据显示,2014年到2019年,全球LCD整体市场规模稳定在1100-1200亿美元之间,而OLED预计将保持高增长,2014-2019年复合增速达17.2%。

全球LCD、OLED投资额预测(单位:亿美元)

LCD作为目前平板显示领域的主流技术,占据了显示领域大部分的市场份额

回顾LCD的产业转移历程,美国率先研发出LCD技术,日本厂商顺利将该技术产业化,韩国、中国台湾厂商则在液晶面板行业低潮时发力投入,进而从日本厂商手中接过了液晶行业的领军旗帜。长期以来,LCD面板市场由韩国、台湾地区以及日本厂商占据主导地位,中国大陆LCD面板厂商话语权微弱。而从2010年起,伴随着国产终端品牌的逐渐崛起,大陆厂商开始发力提速,全球液晶面板产能持续从日本、韩国和台湾地区向中国大陆转移,大陆厂商产能占比持续上升。

LCD面板产能分布(按地区划分)

从液晶面板的应用领域来看,TV面板是LCD最大的应用领域,LCD面板多数的需求都是来自于TV。TV面板的供需结构对整个液晶市场平衡起到重要作用。

总结起来,站在目前时点上,考虑到国际大厂的产能退出,行业集中度提升,LCD产能净增量十分有限,而面板的总体需求则有所回暖,因此认为面板行业供需关系已经逐步改善,进入洗牌后期。

中国大陆在全球的面板市场销售份额尚有较大提升空间

由于韩国面板厂在技术、资金和供应体系上都处于优势地位,其面板价格也相对强势,所以到2016年韩国厂商仍占据全球约40%的面板销售市场份额,其中LG占比34%,三星占比15%。中国面板厂商现仍有相当比例的中低端产能,因此在全球面板市场的销售份额不及面板产能份额,2016 年京东方市场份额约10%,华星光电市场份额约4%。随着中国大陆高世代LCD和OLED面板产能释放,大陆面板厂的全球市场份额有望稳健提升。

面板价格上涨

自2016年年中以来,面板价格全线大幅上涨,例如55寸液晶面板价格涨幅达到25%,32寸液晶面板价格涨幅达到40%。价格上涨直接为面板企业带来了巨大的盈利, 使得面板行业近一年来始终保持高景气度。面板价格上涨主要因为大陆新建产线还未投产, 而韩国三星和LGD 转产部分液晶产线去生产OLED 面板,导师液晶面板供给出现缺口。面板价格在今年上半年继续保持高位, 有望使得面板企业继续收获较好的盈利。

针对未来一段时期的面板行业,我们认为需要中小尺寸和中大尺寸拥有不同的发展逻辑。中小尺寸将充分受益于全面屏带来的单价上涨。

全球面板行业已经逐步从原来多地区、多厂商之间频繁的价格竞争和剧烈波动的盈利周期中走出,未来随着行业竞争格局的向好,行业有望步入相对长一段时期的稳定盈利期。